Bartosz Pawłowski, CFA

Po raz kolejny redukujemy naszą alokację na rynek akcji. Rosyjska inwazja na Ukrainę

już co prawda nie odciska piętna na rynkach finansowych, ale weszliśmy w dość niebezpieczny etap związany z pogarszającymi się perspektywami dla wzrostu gospodarczego oraz zacieśnianiem polityki pieniężnej. Jednocześnie trwająca wyprzedaż na rynkach obligacji sprawiła, że na tych historycznie bezpieczniejszych instrumentach mamy do czynienia z rentownościami nie widzianymi od dekad. Dlatego z portfelowego punktu widzenia wydaje nam się, że dalsze rebalansowanie portfeli w stronę długu, które zapoczątkowaliśmy na przełomie roku ma uzasadnienie. Poniżej przedstawiamy naszą aktualną modelową alokację.

Skąd zatem tytuł dzisiejszej publikacji?

Otóż z jednej strony rynkami obecnie niepodzielnie rządzą jastrzębie, czyli ci, którzy chcą, żeby stopy procentowe były wyższe. Z drugiej jednak strony w gospodarce światowej dość wyraźnie widać oznaki istotnego spowolnienia, graniczącego z potencjalną recesją. Te oznaki można by porównać z kanarkami, które w dawnych czasach zabierano do kopalni, ponieważ były bardzo wyczulone na obecność toksycznych gazów, takich jak metan. Gdy u ptaków zaczęły występować symptomy zatrucia, był to niechybny znak, żeby opuścić kopalnię. I właśnie o kilku takich kanarkach chcielibyśmy dzisiaj powiedzieć, bo według nas w perspektywie następnych tygodni lub miesięcy mogą stać się przeważającą siłą na rynku, zdolną do obezwładnienia nawet najbardziej zatwardziałych jastrzębi.

Czy idzie recesja?

W marcu na Kompasie Inwestycyjnym pisaliśmy o słowie na R, czyli recesji. Relatywne zmiany rentowności na rynku obligacji (tzw. wypłaszczanie się krzywej) w połączeniu

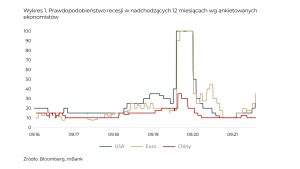

z różnymi wskaźnikami wyprzedzającymi sugerowało, że mogą nadchodzić nieco gorsze czasy. Bloomberg, ankietując analityków ekonomistów pyta, jakie jest ich zdaniem prawdopodobieństwo wystąpienia recesji w nadchodzących 12 miesiącach. Wyniki pokazujemy na wykresie poniżej.

Naturalnie, ekonomiści nie mają kryształowej kuli i poziom 100% jest osiągany dopiero wtedy, kiedy jest ze wszech miar oczywiste, że jesteśmy w recesji. Było tak na początku pandemii. Natomiast obecne poziomy, czyli 25% dla USA i 35% dla strefy euro są bardzo wysokie. Powtórzmy, zdaniem ekonomistów, mamy obecnie jedną szansę na cztery

w USA i aż jedną szansę na trzy w Europie, że w ciągu roku zobaczymy recesję.

To naprawdę bardzo dużo, a trend jest wyraźnie wzrostowy. Na wykresie pokazujemy też Chiny – tam ryzyko recesji rozumianej jako spadek PKB jest dość niewielkie, ze względu na centralnie planowany charakter gospodarki. Zwróćmy uwagę, że Chiny nie wpadły

w recesję nawet w pandemii. Ale Chiny nie muszą być w recesji, żeby świat to istotnie odczuł – wystarczy istotne spowolnienie. A z tym mamy od jakiegoś czasu do czynienia

i ostatnie ostre lockdowny związane z powrotem Covid-19 tylko to nasilą.

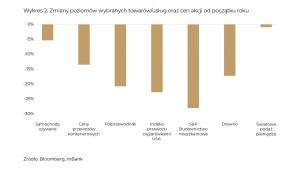

Tyle nam mówią ekonomiści. A co widać na rynkach finansowych? W większości przypadków widzimy ruchy szerokich indeksów lub podstawowych surowców. Natomiast zejdźmy nieco niżej. Wykres poniżej pokazuje zmiany wybranych cen od początku roku.

Prześledźmy je po kolei:

- Samochody używane – kategoria odpowiedzialna za lwią część wzrostu inflacji na świecie w zeszłym roku. Ceny samochodów są dalej na podwyższonym poziomie,

ale ewidentnie już spadają, co sugeruje, że z jednej strony mogła uwolnić się podaż,

a z drugiej popyt już nie jest tak wysoki. - Ceny przewozów kontenerowych – flota kontenerowców na świecie w ostatnich kwartałach miała pełne ręce roboty. Wydaje się, że najgorsze z punktu widzenia cen już za nami. Ceny przewozów istotnie spadają. Dla przykładu koszt przewozu kontenera z Szanghaju do Los Angeles (jedna z najbardziej obleganych tras morskich na świecie) spadł z około 12,5 tys. dolarów we wrześniu 2021 roku do około 8,5 tys. obecnie. To oczywiście ciągle jest około 4 razy więcej niż przed kryzysem, ale trend ewidentnie jest malejący.

- Półprzewodniki – jeden z najlepszych sektorów na rynkach akcji w minionym roku zachowuje się obecnie bardzo słabo. Indeks spółek związanych z sektorem półprzewodników bardzo znacząco spadł, a jest to sektor bardzo cykliczny, czyli wyjątkowo wrażliwy na zmiany oczekiwanego tempa wzrostu gospodarczego.

- Indeks przewozów ciężarówkami – podsegment amerykańskiego rynku akcji obejmujący spółki zajmujące się przewozem. Nie jest to miejsce na bardzo głęboką analizę, ale niewątpliwie dzieją się tam ciekawe rzeczy. W skrócie, od wybuchu pandemii pojawiły się setki małych firm przewozowych, które liczyły na dobry zarobek w związku m.in. z rosnącą tendencją do robienia zakupów on-line. Tymczasem po kilku kwartałach agresywnego budowania zapasów, obecnie popyt na usługi przewozowe

w USA drastycznie spada. Na wykresie pokazujemy ceny akcji, ale dane o samych przewozach są jeszcze słabsze. Spadek popytu jest bardzo widoczny, a wszystko to dzieje się w otoczeniu bardzo wysokich kosztów (ropa). - S&P budownictwo mieszkaniowe – kolejny podsegment amerykańskiego rynku akcji. Mimo rekordowo niskiego bezrobocia jest to jeden z najgorszych segmentów w tym roku. Wynika to ze wzrostu stóp procentowych, czym zajmiemy się za chwilę.

- Drewno – ceny kontraktów terminowych na drewno, które jest kluczowym materiałem przy budowie domów w USA.

- Światowa podaż pieniądza – tu słupek wydaje się dość niewielki, ale być może jest najbardziej kluczowy. Ilość pieniądza w światowej gospodarce spadła od początku roku o około 1%.

To tylko kilka wskaźników z wielu, które wyraźnie pokazują, że oczekiwania co do perspektyw wzrostu gospodarczego się pogorszyły. Jest to też jeden z powodów, dla których decydujemy się na zmniejszenie alokacji na rynku akcji. Drugim – być może ważniejszym – jest to, co dzieje się na rynku obligacji.

Czy rynek nieruchomości to wytrzyma?

Rozpoczął się cykl zacieśniania polityki pieniężnej w USA. Rezerwa Federalna dołączyła do wielu innych światowych banków centralnych i z zapowiedzi członków Komitetu Otwartego Rynku wynika, że może to być bardzo agresywny cykl. Dość powiedzieć, że rynki wyceniają, że kolejne ruchy będą dokonywane w krokach nie o 25, ale o 50 punktów bazowych. Ostatni raz coś takiego miało miejsce w… maju 2000 roku. Na marginesie: wtedy była to ostatnia podwyżka w cyklu.

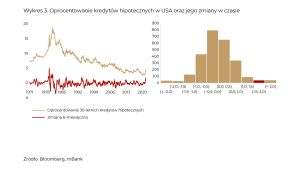

Dlaczego ma to znaczenie? Głównie ze względu na rynek nieruchomości. Wspomnieliśmy, jak słabo zachowuje się sektor budownictwa mieszkaniowego. Na wykresie poniżej pokazujemy powód.

Lewa część to oprocentowanie 30-letnich kredytów hipotecznych oraz zmiana za ostatnie 6-miesięcy. Po prawej stronie rozkład owych zmian na przestrzeni ostatnich kilkudziesięciu lat z zaznaczonym ostatnim okresem. Okolice 5% to historycznie nie jest może coś nadzwyczajnego, ale tempo wzrostu robi wrażenie. Szczęśliwie dla Amerykanów rynek kredytów hipotecznych od zawsze oparty jest na stałej stopie procentowej, co oznacza, że ci, którzy zaciągnęli je w ostatnich latach będą płacili nadal tyle samo.

Ale nowe kredyty to już zupełnie inna historia. Gdyby przy obecnym poziomie oprocentowania chcieć wziąć kredyt na nowy dom (w cenie równej średniej krajowej), to rata za taki kredyt wzrosłaby dwukrotnie w stosunku do zeszłego roku. Bierzemy też pod uwagę fakt, że ceny domów same w sobie wzrosły. Wszystko to w otoczeniu rosnącej inflacji, która sama w sobie zjada siłę nabywczą w pozostałych częściach budżetów domowych. Z podobną sytuacją mamy zresztą do czynienia w Polsce, gdzie zdolność kredytowa dramatycznie spadła, a koszty obsługi istniejącego długu z pewnością przełożą się na spadek innej konsumpcji. Przykłady na świecie można by mnożyć.

Nic więc dziwnego, że światowy konsument nie jest zachwycony. Wskaźniki zaufania prezentujemy na wykresie poniżej.

W Polsce przebiliśmy już dołki z wczesnego okresu pandemii, na co zapewne wpływa również rosyjska agresja na Ukrainę. Europa – mimo ciągle niskiego poziomu stóp procentowych – również zawitała do najniższych od lat poziomów. USA radzą sobie relatywnie najlepiej, ale trend spadkowy jest również ewidentny. W tym miejscu należy zaznaczyć, że amerykańskiego konsumenta często porównuje się z mitycznym Atlasem, który trzyma na barkach całą światową gospodarkę.

A co na to banki centralne?

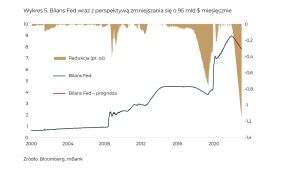

Normalnie banki centralne reagowałyby na osłabiającą się koniunkturę przynajmniej łagodzeniem retoryki odnośnie zacieśniania polityki pieniężnej. Najlepszym przykładem była końcówka 2018 roku, kiedy rynki zachowywały się dość podobnie jak teraz. Wtedy Fed dość szybko zareagował i zakończył cykl podwyżek stóp procentowych. Obecnie nie pozwala na to jednak wysoka inflacja. I nawet, jeśli ktoś – tak jak my – widzi sygnały, że jesteśmy blisko jej szczytów, to i tak nie może ignorować jej obecnych poziomów. Inflacja stała się kwestią wybitnie polityczną, co pewnie skłoniło wielu bankierów centralnych do agresywniejszej retoryki. Do podwyżek stóp procentowych dochodzi jeszcze jeden element, czyli zmniejszanie sumy bilansowej przez Fed. Przechodzimy z okresu luzowania do okresu zacieśniania ilościowego (ang. quantitative tightening). Planowaną ścieżkę pokazujemy na poniższym wykresie.

Zakładamy, że zgodnie z zapowiedziami, Fed zacznie redukcję bilansu w maju i będzie ona następować w tempie 95 miliardów dolarów miesięcznie. Oznacza to, że w ciągu roku ma się zmniejszyć o ponad bilion dolarów. Dla porównania, poprzednia próba zmniejszania trwała mniej więcej dwa lata i osiągnęła w sumie 750 miliardów dolarów. Obecna skala będzie zatem bezprecedensowa. Nic więc dziwnego, że w obliczu tak dużego zacieśnienia, rynek mówi włodarzom monetarnym „sprawdzam”, co dobrze widać w kształtach krzywych dochodowości. Więcej można na ten temat przeczytać tutaj.

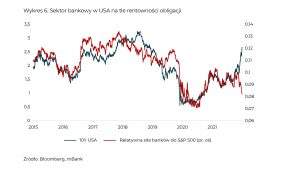

Na domiar złego, wysokie stopy procentowe nie cieszą już nawet te sektory, które tradycyjnie na nich zyskują. Spójrzmy na wykres siły relatywnej banków do S&P 500 na tle rentowności obligacji 10-letnich.

Wykres ten nie wymaga chyba zbyt obszernego komentarza – nożyce szeroko się rozwarły, bo inwestorzy zaczynają się obawiać o jakość portfela kredytowego w związku

z podwyżkami stóp procentowych.

Co dalej?

Na razie ewidentnie prym wiodą jastrzębie. Bardzo wysoka inflacja nie pozostawia bankom centralnym zbyt dużego wyboru. Świetnie widać to w rentownościach obligacji. 10-latki w USA są już blisko poziomu 3%, w Niemczech blisko 1%, a w Polsce powyżej 6%.

To samo w sobie wywoła reperkusje w gospodarce, o których pisaliśmy powyżej. Natomiast z portfelowego punktu widzenia nie jest to najgorsza sytuacja wyjściowa. Przez wiele lat konserwatywni inwestorzy narzekali na niskie oprocentowanie na światowym rynku długu. Przecież jeszcze w 2021 roku aż ¼ światowych obligacji skarbowych miała ujemne oprocentowanie. Obecnie udział ten spadł w okolicy zera i choć proces dochodzenia do tego był dla absolutnej większości rozwiązań dłużnych bardzo bolesny, obecny punkt startowy jest całkiem niezły. Zwłaszcza jeśli weźmiemy pod uwagę, że w perspektywie kilkunastu miesięcy w gospodarce może zagościć coś na kształt recesji lub istotnego spowolnienia.

W tym kontekście na koniec spójrzmy na przykład polskiego rynku długu. Gwałtowne podwyżki stóp procentowych i jastrzębia retoryka prezesa Glapińskiego sprawiły, że rynek wycenia, że stopy procentowe latem przekroczą 6%. Widać to w rentownościach obligacji, które tak wysokie nie były od czasów Wielkiego Kryzysu Finansowego w 2008 roku. Co ciekawe, ze względu na potężne ilości pieniądza wtłoczone w ostatnich latach do systemu bankowego, oprocentowanie lokat bankowych wciąż jest bardzo niskie. Różnicę tę pokazujemy na wykresie poniżej.

Wielokrotnie mówiliśmy, że stopy zwrotu na rynku długu determinuje wejściowy poziom rentowności. Jeszcze rok temu było to w okolicy zera. Obecnie natomiast przekroczyliśmy 6%. Oznacza to, że inwestor, który jest skłonny doczekać do terminu wykupu, otrzyma mniej więcej taką roczną stopę zwrotu. W funduszach inwestycyjnych jest to nieco bardziej skomplikowane, ale jeśli spojrzeć głębiej to okaże się, że rentowności ich portfeli nawet przekraczają to, co widzimy na rynku obligacji skarbowych. Nie twierdzimy, że trend wzrostu stóp się zakończył, ale ewidentnie poziomy są najbardziej atrakcyjne od dekad, a perspektywy gospodarcze sugerują, żeby obligacji w portfelach było po prostu nieco więcej.

Na koniec uwaga natury ogólnej – redukcja zaangażowania na rynku akcji to nie jest nasza sugestia, żeby kompletnie zignorować ten rynek. Ostatnie lata pokazały, że światowy rynek akcji radził sobie z potężnymi zagrożeniami i zwykle wychodził z tarapatów obronną ręką. Jednak czynniki związane ze wzrostem gospodarczym oraz polityką pieniężną z jednej a wysokim poziomem rentowności na ryku długu z drugiej strony sugerują, żeby nieco zrebalansować portfele inwestycyjne.