Magdalena Sadowska-Kaczmarczyk, CFA 03.04.2023

Jak powiedział kiedyś Lenin „zdarzają się całe dekady, gdy nic się nie dzieje, a potem nadchodzą tygodnie, w trakcie których dzieje się więcej niż przez poprzednie dekady”. Cytat ten dobrze obrazuje wydarzenia z pierwszych 13 tygodni 2023 roku. Jak mówi przysłowie w marcu jak w garncu i tak nie tylko w pogodzie, ale również na rynkach finansowych mieliśmy zmienność nastrojów i kierunków, w których podążały rynki. Pomimo dużych turbulencji pierwszy kwartał 2023 roku zamknęliśmy umiarkowanie pozytywnie: globalny rynek akcji (indeks MSCI ACWI) wzrósł o 7,4%, a obligacji (indeks Bloomberg agregujący światowe obligacje z ratingiem inwestycyjnym) o 2,9%.

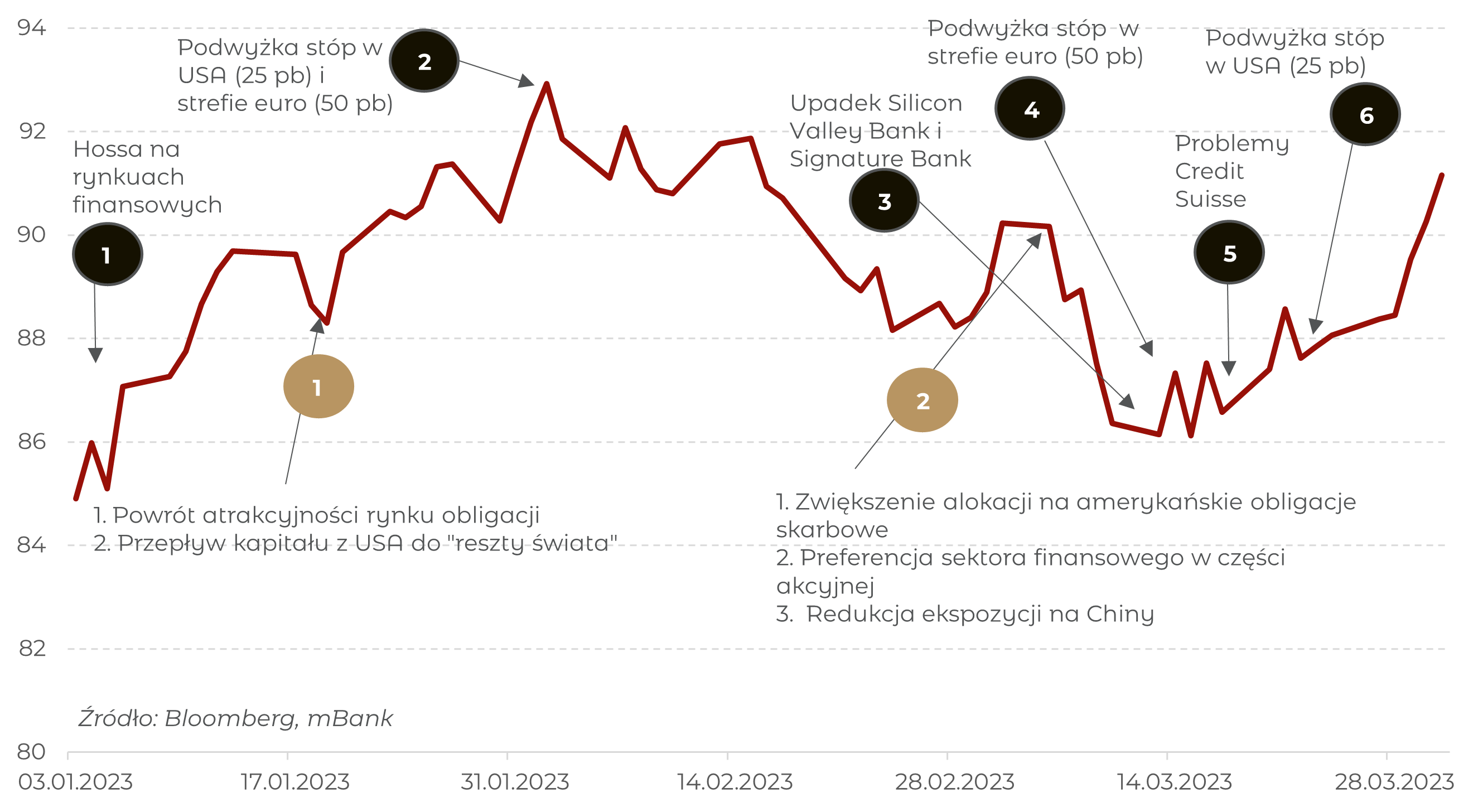

Podsumowaliśmy pierwszy kwartał 2023 roku na wykresie, który pokazuje zmiany indeksu MSCI ACWI oraz najważniejsze naszym zdaniem wydarzenia, które miały wpływ na sytuację na globalnych rynkach finansowych. Na wykresie zaznaczyliśmy również to, co w poszczególnych momentach myśleliśmy o rynku i jakie Oczekiwane Kierunki Inwestycyjne obieraliśmy. Przygotowaliśmy również podsumowanie naszych decyzji inwestycyjnych, które znajdziecie w dalszej części.

Wydarzenia rynkowe

Wydarzenia rynkowe, które uznaliśmy za kluczowe dla przebiegu notowań w pierwszych 3 miesiącach 2023 r. oznaczyliśmy numerami i każdemu z nich poświęciliśmy kilka słów komentarza.

- Hossa na rynkach finansowych. Początek roku przyniósł dynamiczne wzrosty zarówno na rynkach akcji jak i długu. Zmniejszające się oczekiwania co do dalszych podwyżek stóp procentowych w USA w największym stopniu pomagały bardziej spekulacyjnym segmentom rynku, które w minionym roku najbardziej traciły.

- Podwyżki stóp procentowych w USA (25 pb) i strefie euro (50 pb) nie były zaskoczeniem dla rynków. Za to jastrzębie komunikaty, które płynęły z banków centralnych, wzmogły oczekiwania na podwyżki stóp. W największym stopniu odbiło się to rynku długu.

- Upadek Silicon Valley Bank i Signature Bank. Niewielu do tej pory znane banki zachwiały zaufaniem do sektora bankowego. Po pracowitym weekendzie w wykonaniu Fed i Departamentu Skarbu depozyty zostały w pełni zagwarantowane.

- Podwyżka stóp w strefie euro (50 pb) pomimo znacznych turbulencji na rynkach finansowych. Lagarde dotrzymała obietnicy, a EBC przeszedł w tryb oceny sytuacji z posiedzenia na posiedzenie.

- Problemy Credit Suisse, które podobnie jak miało to miejsce tydzień wcześniej w Stanach Zjednoczonych zostały rozwiązane przez weekend. UBS przejął swojego konkurenta, a my wszyscy zostaliśmy specjalistami od AT1 (Additional Tier 1).

- Podwyżka stóp w USA (25 pb), przed którą oczekiwania były mocno rozbieżne – spekulowano od podwyżki o 50 pb do obniżki o 25 pb. Fed nie miał zamiaru zaskakiwać rynku, co w środowisku wysokiej zmienności było całkowicie zrozumiałe.

Nasze działania

Patrząc na początek 2023 musimy przyznać, że był to dla nas pracowity czas. Zmienność i natłok wydarzeń, które miały istotny wpływ na rynki widoczny jest w ilości tekstów, które w tym czasie pojawiły się na Kompasie Inwestycyjnym. Kontynuowaliśmy poniedziałkowe wideo Widoki z Wieży, w których na gorąco komentowaliśmy bieżące informacje i wydarzenia.

Zachowaliśmy spokój i zimną krew, co w sytuacji nieustanie napływających informacji i zmian oczekiwań nie było proste. Jesteśmy zwolennikami inwestowania długoterminowego i dążymy do tego, aby krótkoterminowa zmienność nie przysłoniła nam długoterminowych trendów. W rok 2023 weszliśmy z neutralnym nastawienie do rynków akcji i obligacji.

- Uważamy, że rynek obligacji znów jest atrakcyjnym miejscem do inwestowania. Rentowności na globalnych rynkach są powyżej mediany z ostatniej dekady i zdecydowanie powyżej poziomów minimalnych. Zważywszy na aktualne poziomy inflacji w USA czy strefie euro można już nawet zacząć nieśmiało mówić o oczekiwanych dodatnich realnych stopach zwrotu. Drugi potencjalnie wielki trend to przepływy kapitału z USA do „reszty świata”. Po kryzysie z 2008 roku liczył się w zasadzie tylko jeden rynek, czyli amerykański i to też nie cały, tylko spółki technologiczne. Od pewnego czasu zaczyna pojawiać się jednak trend w stronę EAFE, czyli Europy, Australazji oraz Dalekiego Wschodu. Historia pokazuje, że trendy między USA a „resztą świata” trwają zwykle co najmniej kilka lat.

- W związku z powrotem oczekiwań na podwyżki stóp procentowych rentowność obligacji istotnie wzrosła. Jak pokazuje historia, amerykańskie obligacje są jedyną prawdziwie bezpieczną przystanią w czasach geopolitycznych zawirowań. Dlatego ponownie przeważamy obligacje amerykańskie, które mogą okazać się cennym dodatkiem w wielu scenariuszach. Makroekonomicznie wysoki poziom stóp procentowych wspiera sektor finansowy. Dodając delewarowanie sektora, które miało miejsce po kryzysie w 2008 roku, podjęliśmy decyzję o preferencji sektora finansowego w części akcyjnej. Możliwość militarnego wsparcia Rosji przez Chiny w konflikcie zbrojnym w Ukrainie prawdopodobnie oznaczałaby nałożenie istotnych sankcji na Państwo Środka przez Zachód. Dlatego po wzrostach, które obserwowaliśmy w ostatnich miesiącach, lekko zredukowaliśmy ekspozycję na Chiny.