Szymon Zajkowski, CFA 19.03.2024

Paul Samuelson, noblista w dziedzinie ekonomii powiedział kiedyś, że „inwestowanie powinno być nudne jak oglądanie rosnącej trawy, czy schnącej farby”. W ostatnich dwóch latach trudno jednak było o nudę i zachowanie spokoju, zwłaszcza wobec potęgujących emocje mediów. Dopiero co, wielu inwestorów chciało uciekać z rynku, bo przecież wojna i nieunikniona recesja, a dziś często z ust tych samych osób padają pytania: „dlaczego mam tak mało nVidii w portfelu?”. Tak jak 2 lata temu powinniśmy kontrolować nasz rynkowy strach, tak teraz tyczy się to chciwości.

Zawsze jest „jakaś nVidia”

Ktoś kto rok temu zainwestował w akcje spółki nVidia dziś miałby prawie 4 razy tyle. A kto zainwestował trzy lata temu, miałby prawie siedem razy tyle. Pytanie tylko, kto byłby na tyle odważny (czy delikatnie mówiąc lekkomyślny), żeby na akcje jednej spółki postawić znaczną część majątku? Prawda jest taka, że w każdym okresie na rynku są jacyś liderzy, których akcje zachowują się znacznie lepiej niż reszta rynku i jednocześnie irytują nieco mniej doświadczonych inwestorów. Nie ma bowiem takiej możliwości, żeby systematycznie identyfikować owych liderów, przeskakiwać z alokacją i generować absurdalne stopy zwrotu. Jeżeli podchodzimy do swoich inwestycji poważnie i nie szukamy krótkoterminowych, jednorazowych strzałów, nie powinniśmy zbytnio ekscytować się sukcesami giełdowymi pojedynczych spółek. Zwłaszcza, że w historii nie brakuje przykładów równie spektakularnych bankructw, czy dramatycznych spadków cen akcji popularnych spółek. Liderzy z jednego okresu często w kolejnych stawali się „przegranymi”. Więc jeżeli akurat byśmy nie trafili, to zamiast z wielokrotnością naszego majątku, moglibyśmy skończyć z jego ułamkiem.

Uwaga na pokusy

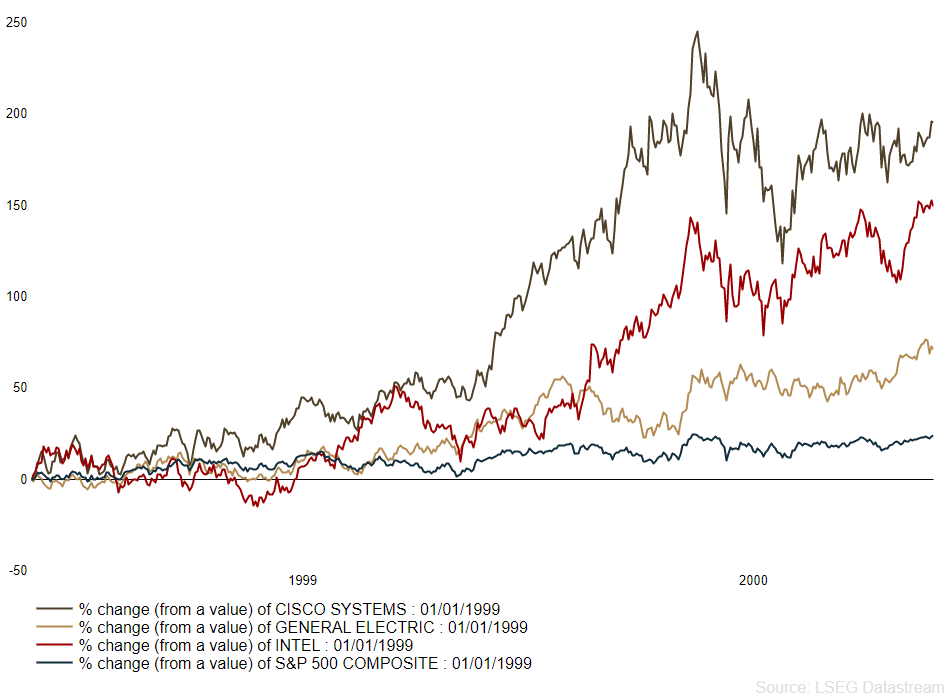

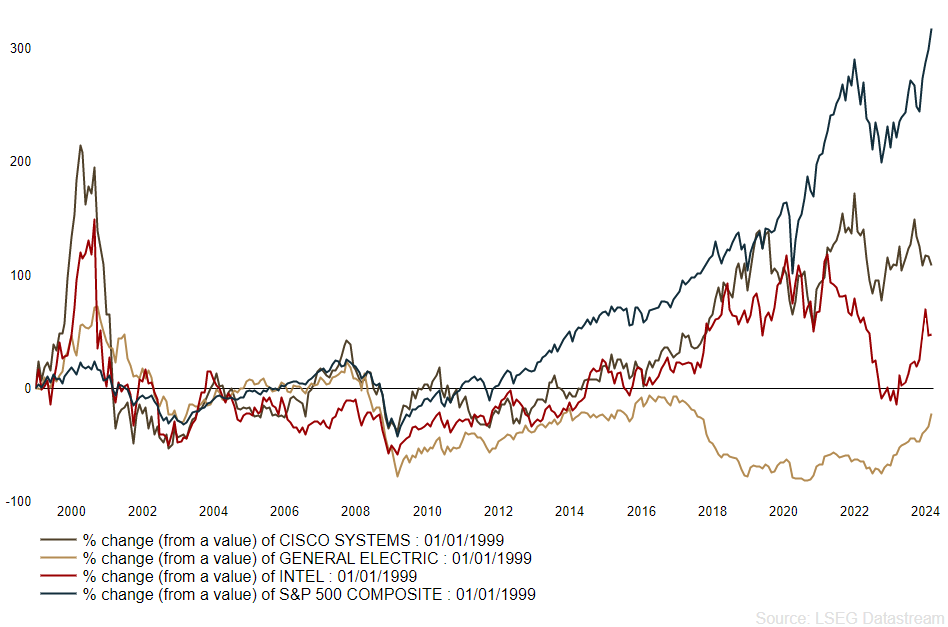

Szybciej to lepiej niż wolniej. Więcej to lepiej niż mniej. Wcześniej to lepiej niż później… Niecierpliwość i chęć ciągłego ulepszania zdają się być naturą człowieka. W sporej części dziedzin życia, czy branż gospodarki są to cechy, które stymulują rozwój i innowacje. Niestety jednak istnieją dziedziny, gdzie lepsze jest wrogiem dobrego i powyższe cechy ostatecznie mogą okazać się zabójcze. Jedną z nich jest inwestowanie (zwłaszcza w przypadku inwestorów indywidualnych). Klasycznym przykładem jest końcówka lat dziewięćdziesiątych. Ktoś kto nie wytrzymał i uległ pokusie poprawy wyniku swojego portfela poprzez skoncentrowanie go na akcjach liderów ówczesnej hossy (i wtedy jednych z największych spółek na świecie), czyli Cisco, GE, czy Intelu, lecz nieco się spóźnił, bardzo szybko miałby stopę zwrotu niższą od S&P500 (i do dziś byłaby ona niższa).

Notowania spółek Cisco, GE, Intel oraz indeksu S&P500 w latach 1999 – 2000

Źródło: LSEG Datastream, mBank

Notowania spółek Cisco, GE, Intel oraz indeksu S&P500 w latach 1999 – 2024

Źródło: LSEG Datastream, mBank

Wyznaczaj realistyczne cele

Jak pokazywaliśmy w naszych wcześniejszych publikacjach (np. tu i tu), długoterminowa, średnioroczna stopa zwrotu z globalnego portfela 60/40 to 6,3%. Z samych akcji (indeksu S&P500) to nieco ponad 10%. Co więcej historia pokazuje, że globalny rynek akcji po każdej korekcie, jak głęboka by ona nie była powracał do wzrostów i wychodził na nowe szczyty. Niestety w przypadku pojedynczych spółek nie można powiedzieć tego samego. Wiele z nich po spadkach nigdy nie powróciło do swoich szczytów (patrz. Cisco, Intel, GE). Oczywiście nie jest powiedziane, że ostatecznie tego nie zrobią. Dlatego, jeżeli chcemy długoterminowo i relatywnie przewidywalnie pomnażać nasz majątek, musimy kontrolować zarówno strach i pomysły całkowitej ucieczki z rynku, jak i chciwość i pomysły koncentrowania portfela na liderach wzrostów. Aby maksymalizować prawdopodobieństwo osiągnięcia zysku należy trzymać się realistycznych celów, dywersyfikować portfel, a część akcyjną opierać na funduszach złożonych z kilkudziesięciu, czy kilkuset spółek. Wtedy co prawda nie będziemy korzystać w pełni ze wzrostów rynkowych liderów, ale również unikniemy katastrofalnych strat najgorszych spółek.