17.04.2023 r.

Bartosz Pawłowski, CIO mTFI

Kiedy miesiąc temu pisaliśmy, że warto przeważać w portfelach amerykańskie obligacje skarbowe, nie mieliśmy oczywiście w głowach potencjalnych sporych problemów w sektorze bankowym. Niemniej, mówiliśmy, że z dużym sceptycyzmem patrzymy na niemal zupełne zarzucenie narracji o recesji. Nie od dziś bowiem wiadomo, że prędzej czy później podwyżki stóp procentowych coś „psują”, a tempo zacieśniania w ostatnim roku było na świecie iście karkołomne.

Problemy sektora bankowego, które w marcu rządziły rynkami, to kolejne dość istotne pęknięcie, jeśli chodzi o gospodarkę. Innym przykładem jest sytuacja na rynku nieruchomości, zwłaszcza komercyjnych. W dalszym ciągu utrzymujemy, że porównywanie tych rzeczy z rokiem 2008 – choć kuszące, bo przecież „wtedy banki i teraz banki” – jest kompletnie nieuzasadnione. Ale nie można już chyba mieć wątpliwości, że podwyżki stóp procentowych w dużej mierze osiągnęły swój cel, jakim było istotne zacieśnienie warunków kredytowych. Reakcja gospodarki i rynków jest zatem tylko kwestią czasu. Dlatego wydaje nam się, że przed nami okres podwyższonego ryzyka dla rynków akcji i chcemy nieco zmienić strukturę portfeli w kierunku ekspozycji na krótkoterminowe obligacje. Oferują one ciągle sporą rentowność i stanowią swego rodzaju dodatkową amunicję na wypadek, gdyby rynek jednak się obudził i miała miejsce jakaś istotniejsza przecena.

… i po wzroście zysków

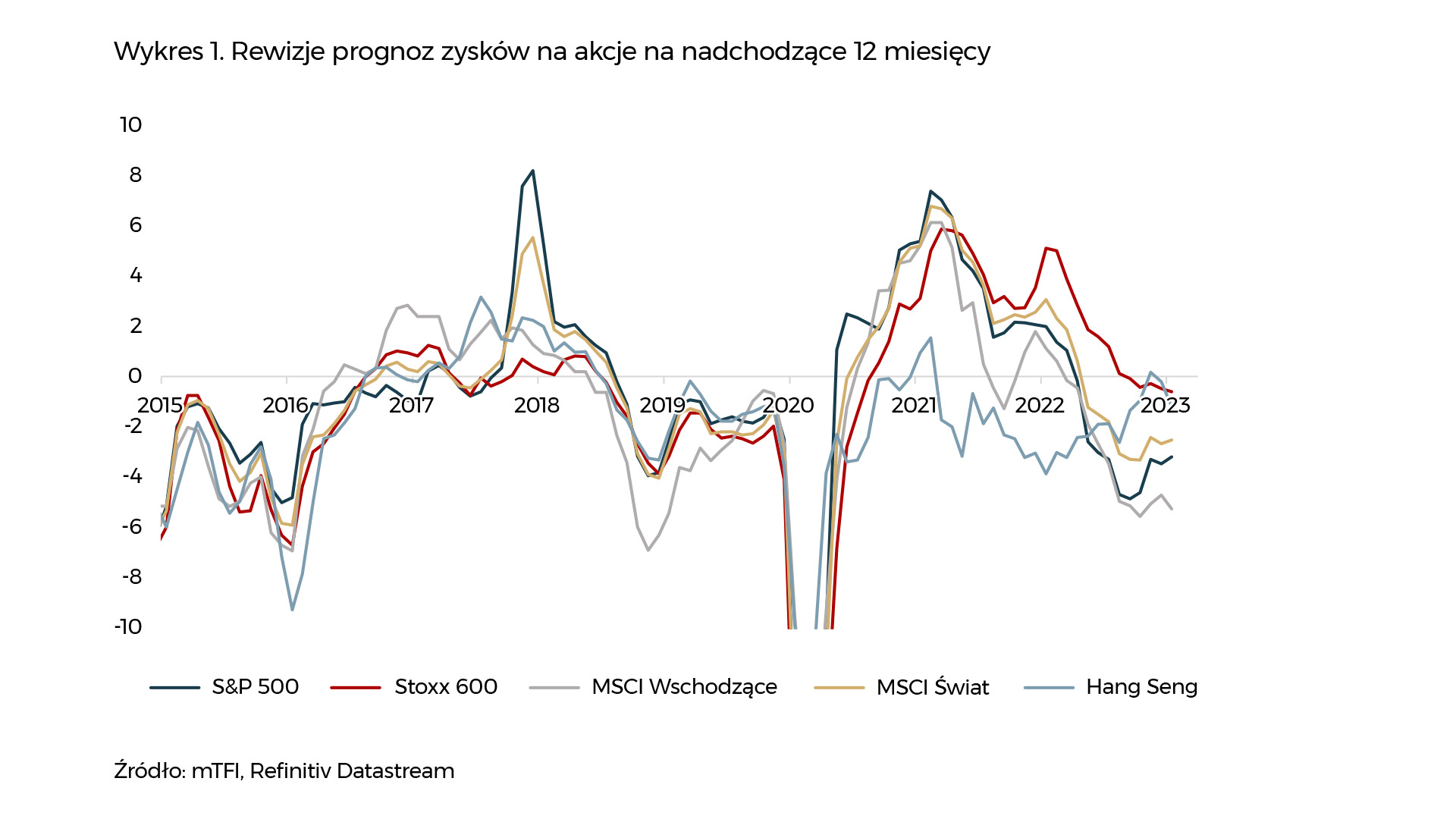

Mimo wszystkich kłopotów, o których media w ostatnich tygodniach huczały, I kwartał był jednym z lepszych dla rynków od długiego czasu. Co ważne, rosły zarówno akcje, jak i obligacje, co jest miłą odmianą po bardzo złym 2022 roku. Ale gdzieś tam na horyzoncie od dłuższego czasu widać ciemniejsze chmury, co odzwierciedlają chociażby rewizje prognoz dla zysków spółek:

Kilkuprocentowe spadki może nie zwiastują krachu, ale są zauważalne. Jest to zwłaszcza istotne w kontekście rozpoczynającego się sezonu wyników kwartalnych. Warto będzie posłuchać, co spółki mówią o perspektywach dla swoich biznesów. Pojawiające się coraz częściej doniesienia o zwolnieniach, np. w branży technologicznej, sugerują, że może do nas dotrzeć sporo ostrzeżeń. Dlatego wykorzystując ostatnie wzrosty, będziemy chcieli dokonać pewnych przesunięć:

- zmniejszyć nieco ekspozycję na największe amerykańskie spółki,

- zwiększyć zaangażowanie w krótkie obligacje skarbowe, aby wykorzystać wciąż wysokie rentowności,

- koncentrować się na opisywanym już przez nas trendzie w stronę rynków EAFE oraz osłabieniu dolara.

A co mówi gospodarka?

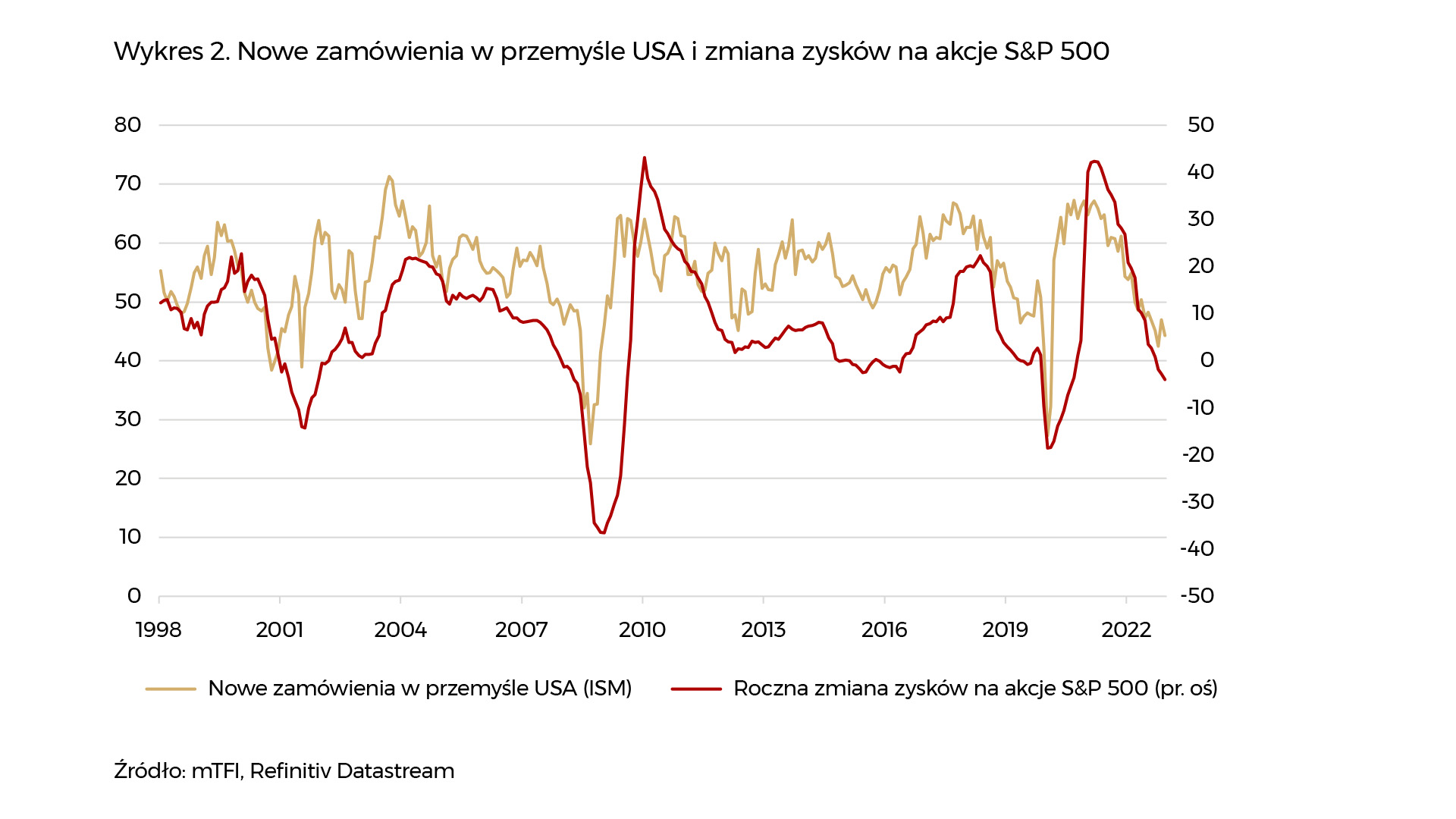

Tutaj również pojawiają się coraz wyraźniejsze pęknięcia. Od wielu kwartałów zachwycamy się mocnym jak tur rynkiem pracy. Ale sądząc po wskaźnikach wyprzedzających koniunktury, to już przeszłość. Pytanie, czy rozpoczyna się „najbardziej wyczekiwana recesja w historii”, jest w tym momencie już bardziej akademickie. Spowolnienie staje się faktem. Przykładem tego są chociażby nowe zamówienia w przemyśle:

Po kilku miesiącach odbicia znowu istotnie spadliśmy, a – jak widać na wykresie – korelacja ze zmianami zysków na akcje jest całkiem wyraźna. Specjalnie na wykresie pokazujemy także epizody 2008 oraz pandemii, żeby unaocznić, że absolutnie nie zanosi się na „powtórkę z rozrywki”, ale trend jest dość widoczny.

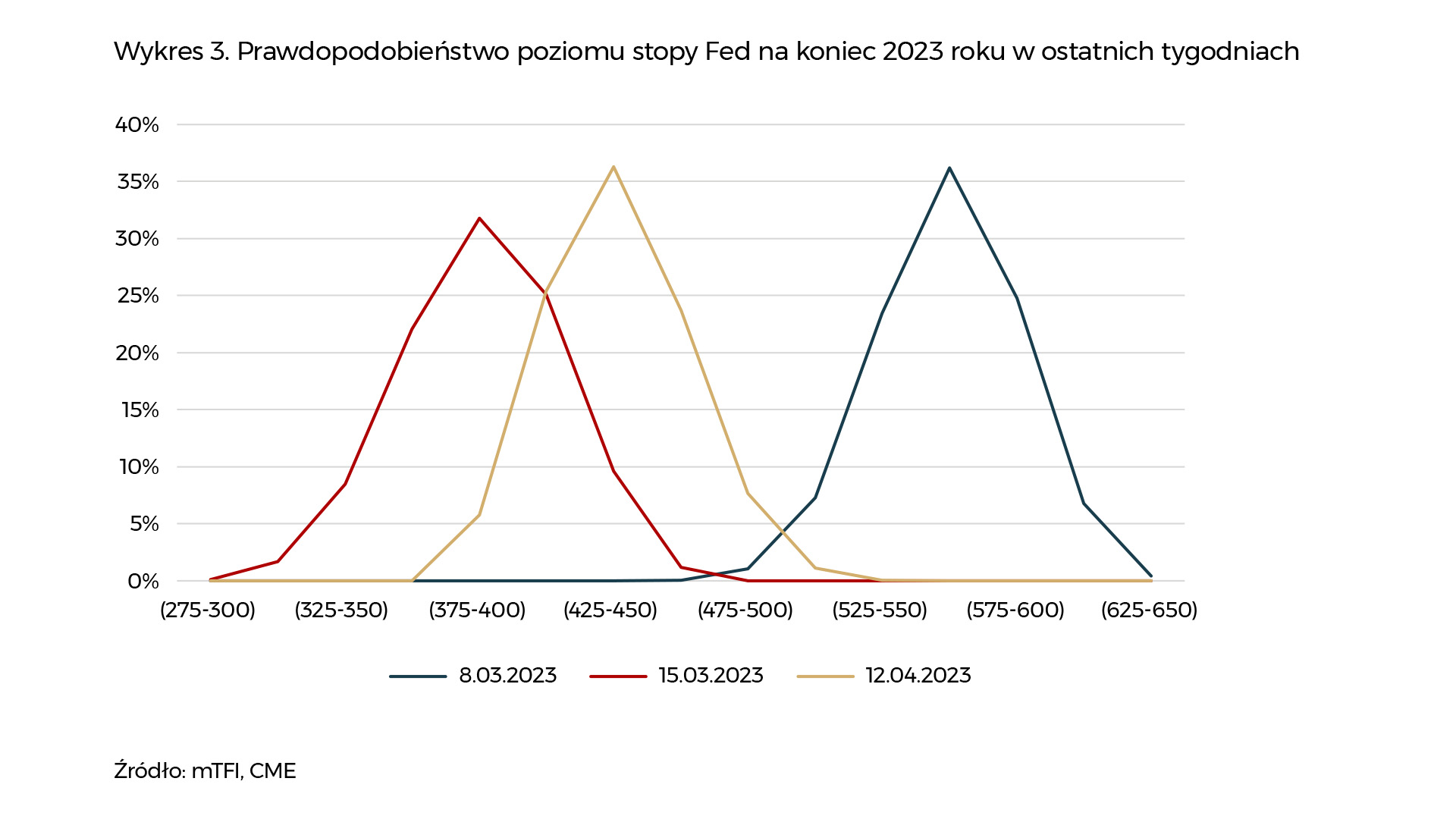

Problemy w sektorze bankowym były w tym przypadku swego rodzaju katalizatorem zmian percepcji. Mówimy tutaj zarówno o inwestorach, jak i polityce pieniężnej. Miesiąc temu pisaliśmy, jak to oczekiwania co do stóp procentowych zatoczyły koło od początku roku – najpierw w stronę gołębią, a potem z powrotem. Coś, co wtedy wydawało się być sporym ruchem, blednie w obliczu wydarzeń z ostatnich kilku tygodni. Na wykresie poniżej pokazujemy nieco inny niż zwykle sposób prezentacji oczekiwań odnośnie do poziomu stóp procentowych w USA na koniec tego roku:

Jak czytać ten wykres? Każda z linii pokazuje, jakie w danym dniu było prawdopodobieństwo osiągnięcia przez stopę procentową Rezerwy Federalnej określonego poziomu na koniec 2023 roku:

- 8 marca mieliśmy szczyt jastrzębiej euforii. Stopy miały wzrosnąć powyżej 5%, a prawdopodobieństwo, że będzie to nawet 6% było bardzo istotne.

- Dokładnie tydzień później rynek zmienił kompletnie zdanie i wyceniał bardzo istotne obniżki stóp – najbardziej prawdopodobne były okolice 3,5%, ale byli i tacy, którzy stawiali, że z przodu pojawi się „dwójka”.

- Aktualnie jesteśmy gdzieś pomiędzy, choć zdecydowanie bliżej niższych poziomów. Obniżki stóp procentowych są wycenione i pytanie już nie brzmi „czy”, ale „kiedy” się zaczną.

Tak potężna zmiana percepcji przyszłej ścieżki stóp procentowych podziałała na byki jak… płachta na byka. Zwłaszcza, że przedstawiciele największych banków centralnych wcale nie zamierzali wylewać na te oczekiwania wiadra zimnej wody. Przeciwnie, w wypowiedziach bankierów centralnych można wyczuć spore obawy o przyszłość. A że podwyżki stóp procentowych były największym wrogiem inwestorów w ostatnich kilkunastu miesiącach, toteż odreagowanie było istotne.

Co jest atrakcyjniejsze?

Jesteśmy zatem w ciekawym punkcie. Co prawda, recesja i spadki zysków spółek jeszcze na dobre się nie zaczęły, ale już widać je na horyzoncie. Przy okazji, rynki akcji znajdują się relatywnie blisko szczytów, a taki francuski CAC40 nawet osiągnął historycznie wysokie poziomy w kwietniu. Z kolei rynek obligacji szykuje się na dość szybkie tempo obniżek stóp procentowych, co widać w notowaniach długoterminowych obligacji.

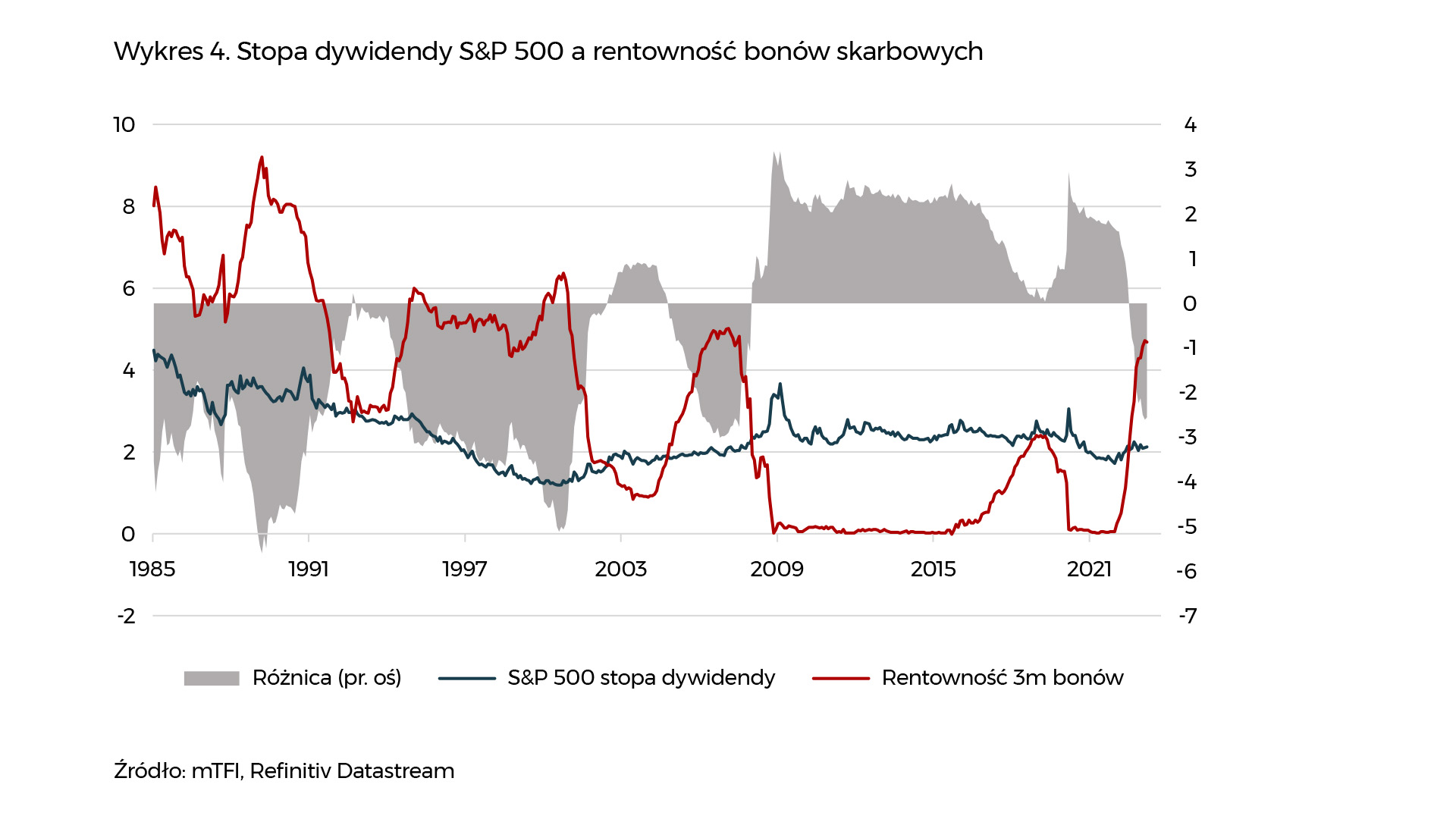

Porównajmy sobie relatywną atrakcyjność rynku akcji i obligacji, używając dość prostego wskaźnika, czyli różnicy między stopą dywidendy a rentownością bonów skarbowych:

W zasadzie rynek obligacji na długim końcu może wyceniać sobie co mu się żywnie podoba. Obecnie rentowność obligacji 10-letnich w USA jest w okolicy 3,4%, co niewiele ma wspólnego z aktualnym poziomem stopy procentowej w USA (prawie 5%). Zresztą w Polsce jest podobnie. Obligacje notowane są zdecydowanie poniżej słynnego w ostatnim okresie WIBOR-u, czyli stopy procentowej oddającej sytuację na rynku pieniężnym. Ale właśnie krótkoterminowe obligacje to już inna historia. Tutaj bank centralny panuje niemal niepodzielnie i ładnie widać to na wykresie powyżej. Mimo bardzo dużego spadku rentowności na całej krzywej rentowność bonów po prostu… przestała rosnąć.

Dlatego też, mimo że nie chcemy wieścić żadnego krachu, to wydaje się, że sporo inwestorów w dalszym ciągu będzie patrzeć na wykresy podobne do tego powyżej i kupować fundusze inwestujące w krótkoterminowe obligacje. Zresztą w ostatnich tygodniach na całym świecie widzimy właśnie idące w setki miliardów dolarów przesunięcia w tę stronę. Można to robić w USA, ale równie dobrze wypada pod tym względem przecież Polska. Wykonując taki ruch, nie pozbawiamy się możliwości zysków (oprocentowanie codziennie „cyka”), a jednocześnie dajemy sobie możliwość dokonania zakupów w okresie wyższej zmienności – jeśli taki rzeczywiście w ogóle nadejdzie.

Życzymy szerokości!

Przy codziennych lekturach prasy finansowej skupiamy się zwykle na poziomach indeksów oraz wskaźnikach gospodarczych. Ale pamiętajmy, że rynek to tysiące – bądź co bądź – różnych spółek. I jeśli zajrzeć pod jego maskę, to okaże się, że nie wszystko w tym pierwszym kwartale wygląda różowo.

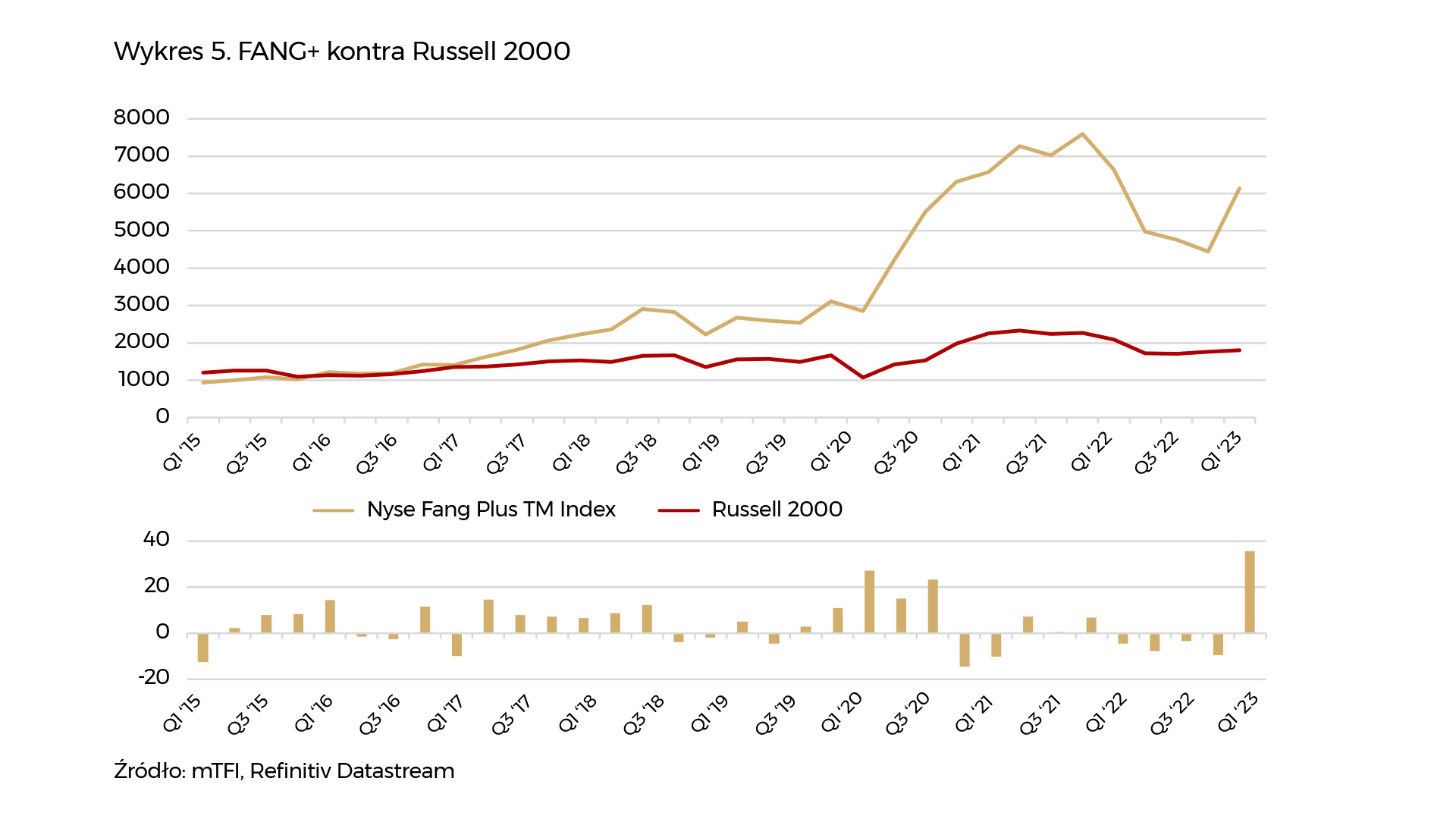

Kilka lat temu powstał bardzo skoncentrowany indeks NYSE FANG+. Znajduje się w nim 10 technologicznych gigantów: Meta, Apple, Amazon, Netflix, Microsoft, Google, Tesla, Nvidia, Snowflake i AMD. Ze względu na wysoką koncentrację spółek, indeks ten traktujemy bardziej akademicko niż portfelowo, ale mimo to spójrzmy, jak jego wyniki prezentują się na tle Russella 2000, który – jak sama nazwa wskazuje – obrazuje zachowanie dwóch tysięcy mniejszych spółek notowanych w USA:

Górna część wykresu to owe indeksy, a dolna to różnice w kwartalnych stopach zwrotu. Tak wysokiego słupka jeszcze nie było, co oznacza, że wzrosty w I kwartale były bardzo, ale to bardzo skoncentrowane na jednym wycinku rynku. Istotnym, ale jednak wycinku. Dlatego też wydaje nam się, że relatywnie wysokie poziomy indeksów typu S&P 500 nie oddają w pełni rzeczywistości i dlatego oprócz wspomnianej większej ostrożności, zdecydowanie wolimy spółki o mniejszej kapitalizacji.

Quo vadis dolarze?

Innym trendem, na który od kilku miesięcy zwracamy uwagę, jest osłabienie dolara. Od szczytów jesienią 2022 roku dolar stracił już ponad 10%. Złożyło się na to kilka czynników, w tym głównie oczekiwania na koniec podwyżek stóp w USA. Zarysował się też trend, o którym pisaliśmy na początku roku, czyli przepływów w stronę rynków kolektywnie zwanych EAFE (Europe, Australasia and Far East). Dowodem na to są chociażby wspomniane szczyty paryskiego indeksu, ale też wzrosty na warszawskiej giełdzie. Kiedy pierwszy raz pisaliśmy o EAFE, zwracaliśmy uwagę, że tendencje przepływów kapitałów na linii USA-reszta świata trwają zwykle dość długo. Wydaje nam się, że tak też może być tym razem, choć – jak pokazał I kwartał – na amerykańskim rynku nigdy nie można zupełnie stawiać przysłowiowego krzyżyka i musi on być ciągle istotną częścią globalnie zdywersyfikowanego portfela.

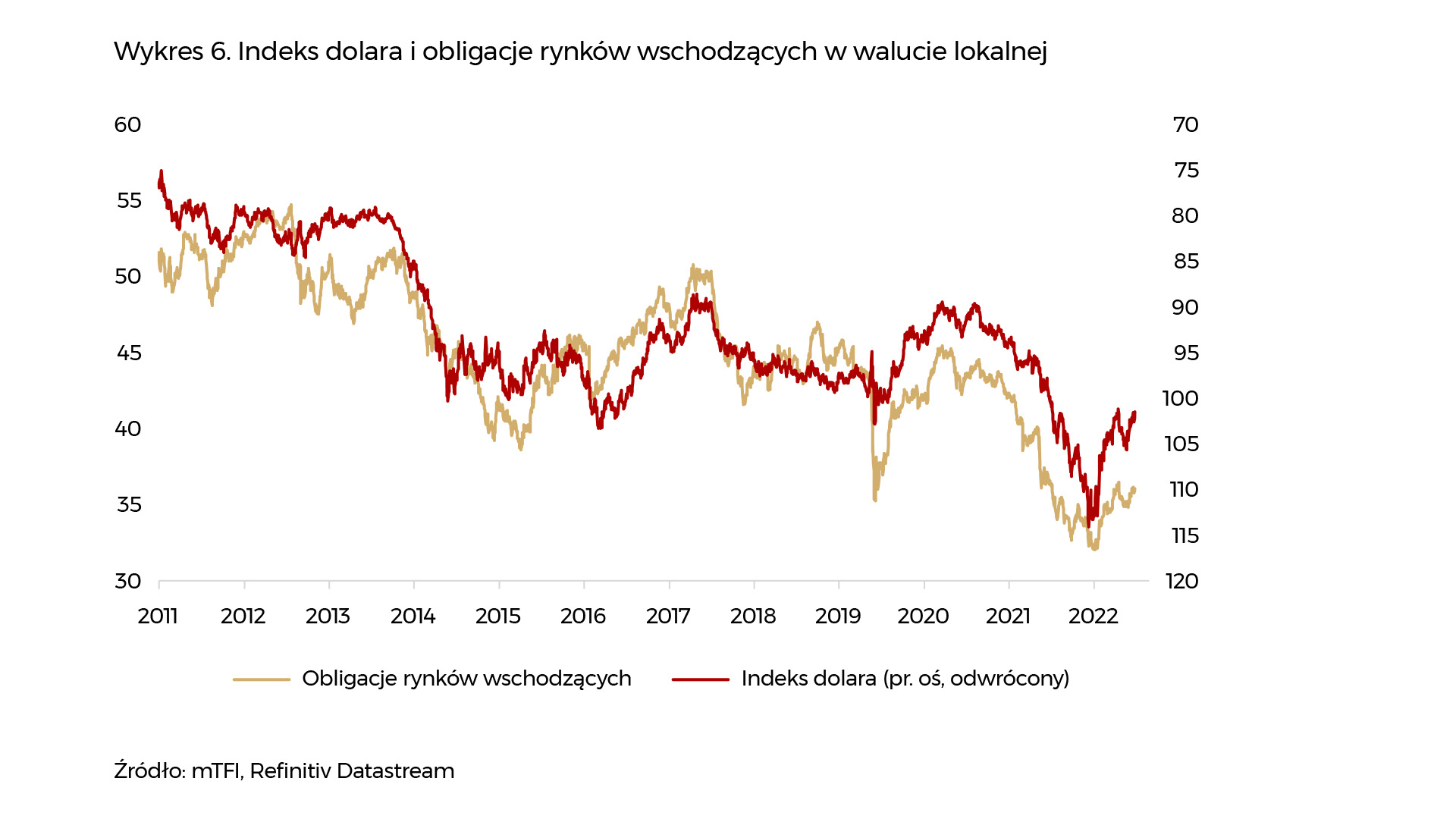

W tym miesiącu chcemy zwrócić jednak uwagę na inny rynek, który zwykle zyskuje, gdy dolar przynajmniej się nie umacnia. Chodzi o obligacje krajów wschodzących w walucie lokalnej:

Na wykresie powyżej widać dwie rzeczy:

- indeks obligacji rynków wschodzących w zasadzie od dekady spada,

- korelacja z wartością dolara jest bardzo wysoka.

Jeśli zatem założyć, że ostatnie trendy na rynkach walutowych będą kontynuowane, to obligacje krajów wschodzących powinny zyskiwać w dwójnasób. Po pierwsze, ze względu na wysoki poziom rentowności (zob. np. polskie „skarbówki”), a po drugie, ze względu na umacnianie się ich walut (zob. np. ile obecnie złotych kosztuje jeden dolar). Ze względu na tytułowe „pęknięcia” i niepewność dotyczącą ogólnego sentymentu do aktywów ryzykownych, nie chcemy tutaj być bardzo agresywni, ale niewykluczone, że to właśnie tam skierujemy środki z krótkoterminowych obligacji, jeśli nasz scenariusz bazowy będzie się sprawdzał.