Najważniejsze informacje

Realizacja zysków

Wzrost zaangażowania na rynek akcji w czerwcu przyniósł bardzo dobre rezultaty i mimo że nie oczekujemy diametralnej zmiany trendu, decydujemy się na powrót do neutralnego nastawienia i realizację części zysków.

Literka K

O ile sytuacja w gospodarce przypomina przywoływane przez nas wcześniej logo firmy Nike, o tyle rynki finansowe „rozdwoiły się”. Spółki wzrostowe, w tym głównie technologiczne, zwiększają przewagę nad resztą stawki, która nie może się odnaleźć w nowej postcovidowej rzeczywistości. Zgadzamy się z tym podejściem i również widzimy pole do wzrostów w #MegaTrendach

Historyczna chwila Fedu

Tak jak w 1979 Paul Volcker wypowiedział totalną wojnę inflacji, zmieniając rynkową rzeczywistość na kolejne kilka dekad, tak teraz Jay Powell wytoczył ciężkie działa przeciwko ryzykom deflacyjnym. Zmiana ta może również przejść do historii.

Zielone obligacje

Gdy obligacje skarbowe oferują mizerne oprocentowanie, inwestorzy coraz częściej zwracają się w kierunku długu typu High Yield oraz rynków wschodzących. Nowym i szybko rosnącym segmentem w części dłużnej są tzw. zielone obligacje, które doskonale wpisują się w bardzo popularny (i zyskowny!) trend ESG.

Nasza decyzja o powrocie do przeważenia akcji na koniec czerwca okazała się słuszna. Mimo że zrobiliśmy to po imponującym okresie wzrostów, to od tego czasu indeks MSCI World zdołał wzrosnąć o ponad 10%. Trend ten w dalszym ciągu był napędzany przez rynek amerykański, a konkretnie część technologiczną, ale co ciekawe to rynki wschodzące dzierżą palmę pierwszeństwa w ostatnim czasie. Europa (i Polska) w tym kontekście zachowują się o wiele słabiej, co można częściowo wyjaśnić umacniającym się w ostatnim okresie euro oraz kompozycją indeksów.

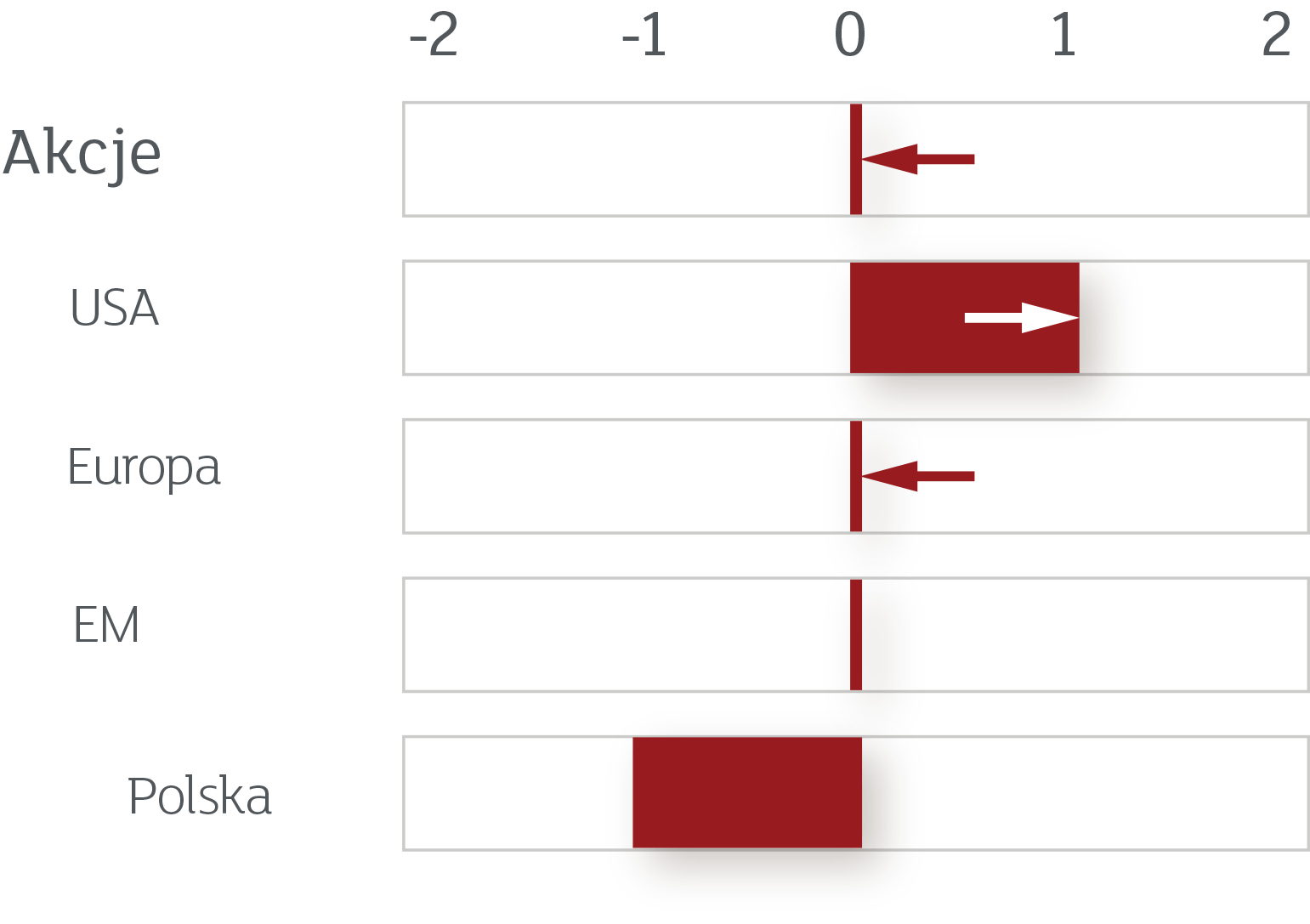

Kiedy przed wakacjami zwiększaliśmy alokację na rynek akcji, kluczowym argumentem było stosunkowo duże niedoważenie światowych inwestorów i swego rodzaju niewiara i sceptycyzm odnośnie kontynuacji wzrostów. Argumentowaliśmy, że duża część inwestorów nie będzie miała wyjścia i będzie zmuszona do zakupów. Tak też się stało. Ponieważ nasz scenariusz na lato w większości się zmaterializował, to wracamy do neutralnej alokacji na rynek akcji. Nie oznacza to bynajmniej, że nie wierzymy w dalsze wzrosty. Wszak działalność banków centralnych wraz z odbiciem gospodarczym powinna dalej wspierać rynki. Ale tak samo jak w marcu pisaliśmy o rebalansowaniu portfeli z części dłużnej na akcyjną, tak teraz widzimy spore prawdopodobieństwo, że część inwestorów wykona ruch odwrotny. Chcielibyśmy jednak podkreślić, że długoterminowe perspektywy w otoczeniu zerowych stóp procentowych w dalszym ciągu wspierają bardziej ryzykowne inwestycje. Poniżej przedstawiamy naszą aktualną preferowaną alokację aktywów:

Skąd jednak wziął się tytuł tego wydania Oczekiwanych Kierunków Inwestycyjnych? Jak zapewne wielu z Państwa pamięta, kilka miesięcy temu przetoczyła się przez media gospodarcze debata odnośnie kształtu odbicia gospodarczego po koronawirusowym kryzysie. Optymiści mówili, że będzie ono miało kształt litery V. Pesymiści z kolei nie widzieli żadnego odbicia sugerując kształt litery L. Gdzieś pomiędzy byli prognozujący zarys U lub W. My wtedy pisaliśmy, że naszym zdaniem najbardziej prawdopodobny jest wygląd znaczka firmy Nike (lub, jak kto woli symbolu pierwiastka) i wygląda na to, że jak na razie to właśnie taki kształt jest najbliższy rzeczywistości. Rynki finansowe to jednak zupełnie inna historia, którą według nas najlepiej wyrażałby wygląd litery K. Wynika to z faktu, że rynek napędza garstka zwycięzców (linia w prawo w górę w literze K), a wiele spółek i sektorów, które nie radzą sobie z postcovidową rzeczywistością notuje spadki (linia w prawo w dół w literze K). Wyjaśnimy to w kolejnym rozdziale.

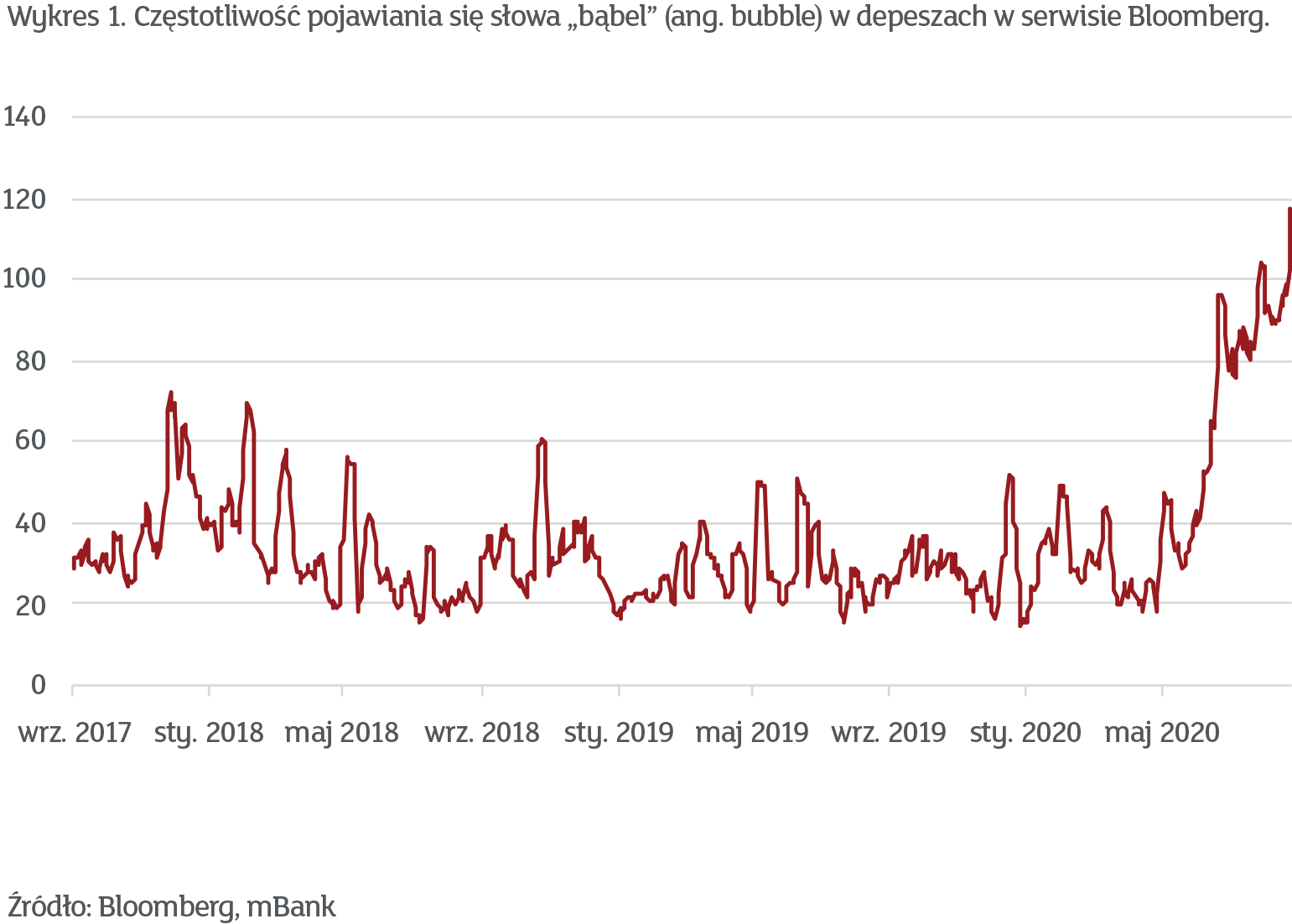

Nie jest już chyba dla nikogo zaskoczeniem, że spółki technologiczne to jeden z największych wygranych ostatniego kryzysu. Trudno przypuszczać, żeby osoby, które np. przyzwyczaiły się do robienia zakupów przez internet, po wynalezieniu szczepionki na koronawirusa, postanowiły wrócić do starych nawyków. Tymczasem co rusz pojawiają się w mediach doniesienia, jak to obecna sytuacja przypomina tę sprzed 20 lat. Na wykresie 1 poniżej pokazujemy średnią dzienną liczbę depesz z serwisu Bloomberg, w której pojawia się słowo „bubble”, czyli bańka spekulacyjna.

Zupełnie nie zgadzamy się z opinią, że mamy do czynienia z bańką. Pod koniec XX wieku spółki technologiczne jedynie snuły wizje i obiecywały, czego to w przyszłości nie zrobią. Obecnie są to jedne z najbardziej zyskownych przedsięwzięć w historii ludzkości. Pisaliśmy o tym już wielokrotnie.

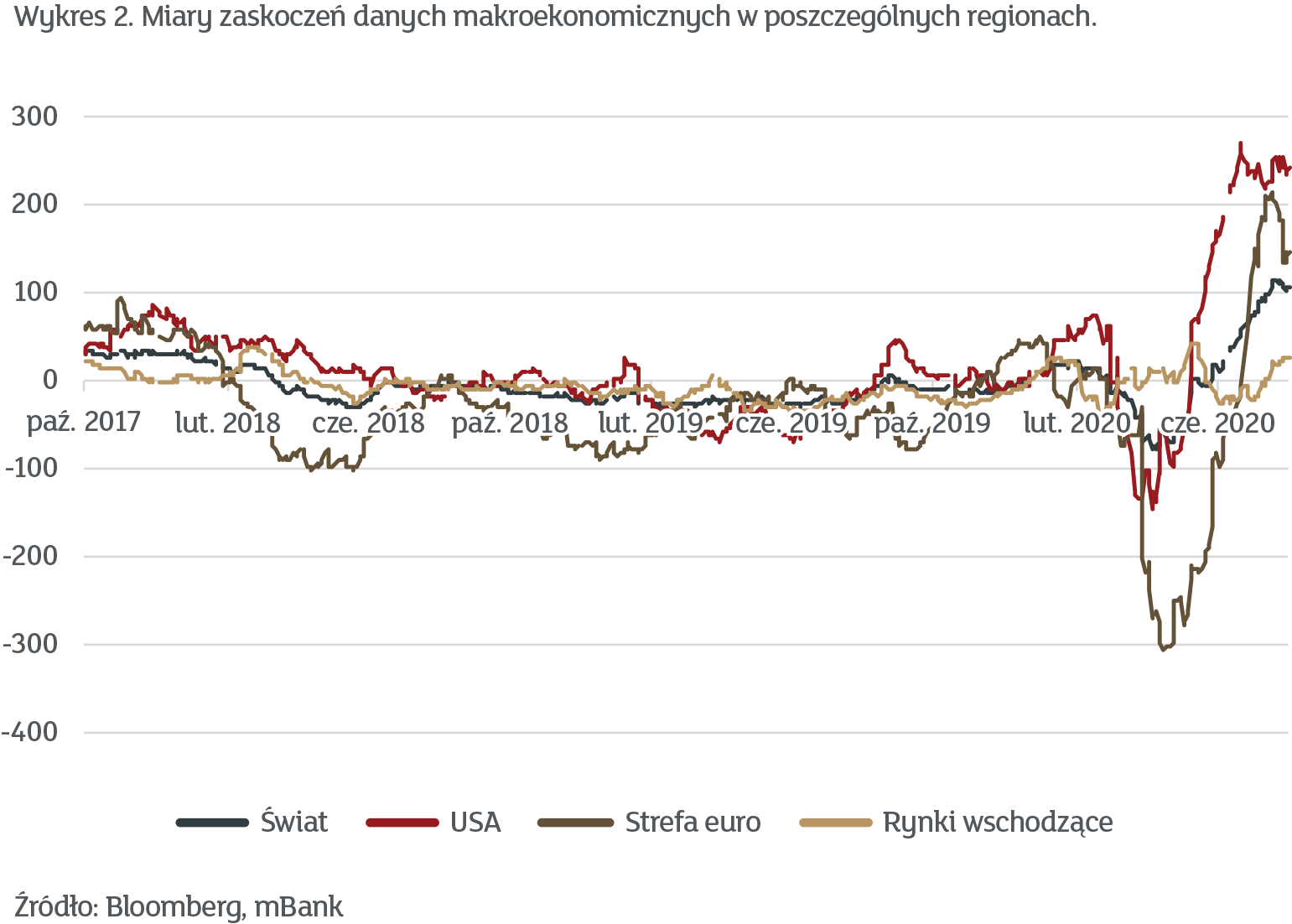

Zresztą ostatnie wzrosty to nie tylko funkcja zyskowności tej czy innej spółki. Notabene, wyniki technologicznych gigantów za II kwartał były wprost rewelacyjne i pobiły oczekiwania analityków. Podobną sytuację obserwowaliśmy w realnej gospodarce. Tzw. indeksy zaskoczeń mierzące, jak bardzo zaskakiwani są prognozujący osiągnęły w ostatnim czasie poziomy nie obserwowane od lat. Pokazujemy to na wykresie 2.

Dla jasności, wykres ten nie pokazuje, że najgorsze już za nami, ale że prognozy analityków okazały się zdecydowanie zbyt pesymistyczne. Zwłaszcza w USA, które zdają się trzymać całkiem nieźle, mimo zdecydowanie najgorszych wyników w walce z epidemią.

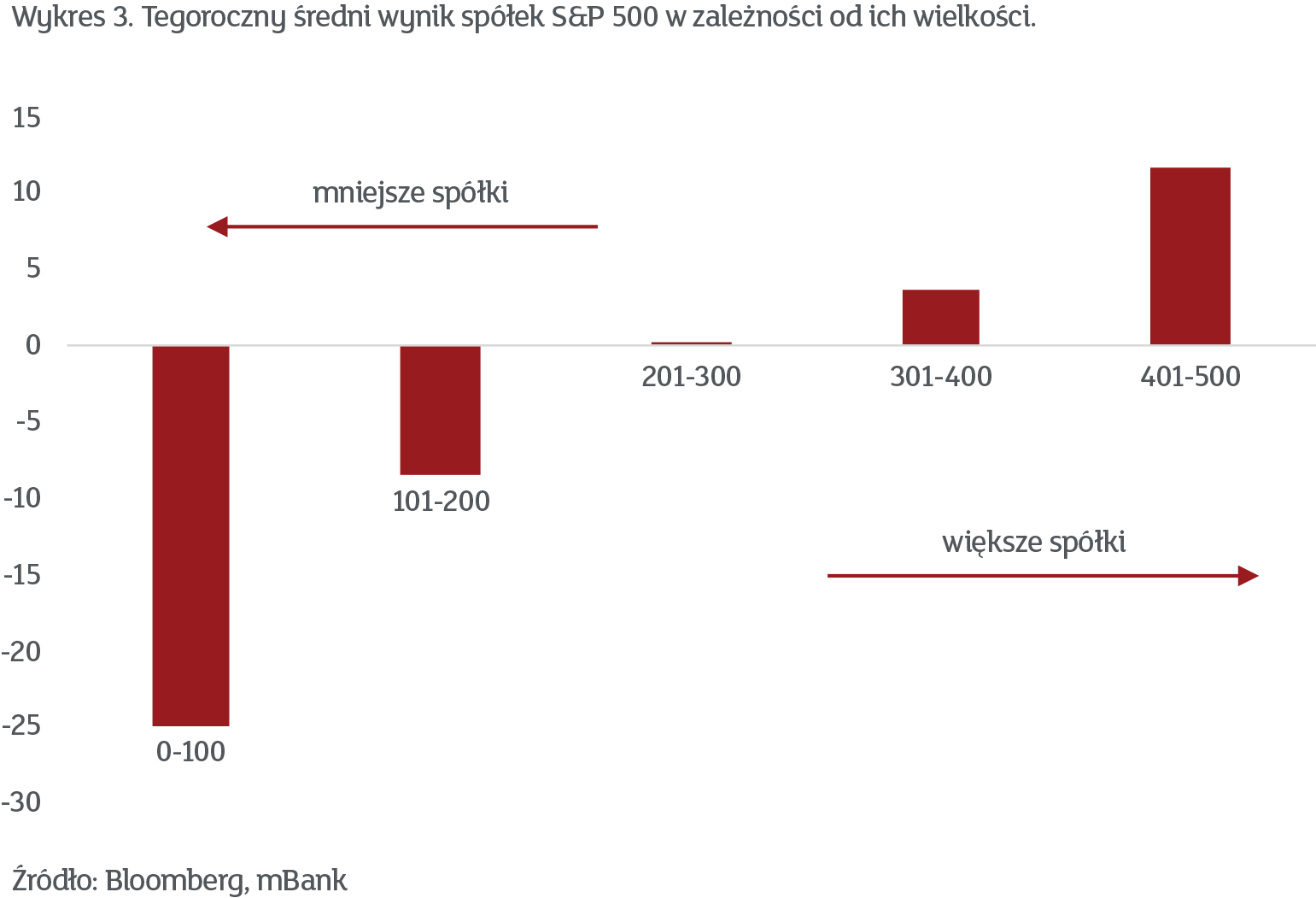

Ale wróćmy do naszej literki K. W momencie pisania tego tekstu, wynik S&P 500 za 2020 rok to około +7%. Na pierwszy rzut oka jest to świetny rezultat, ale skrywa on bardzo istotne szczegóły. Podzielmy sobie spółki z indeksu na 5 grup, według kapitalizacji i porównajmy ich stopy zwrotu. Wyniki przedstawiamy na wykresie 3.

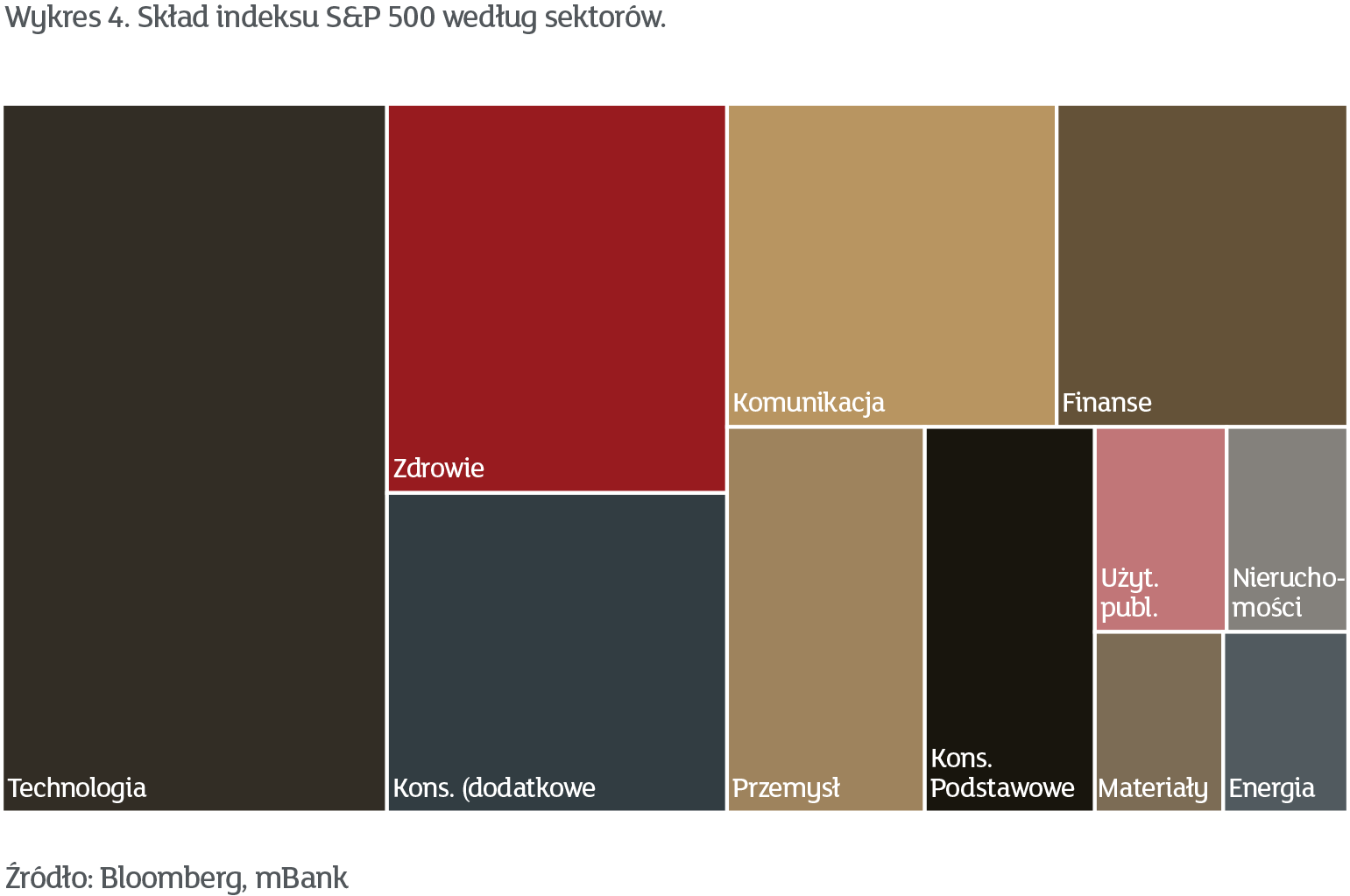

Jak widać najmniejsze 100 spółek (średnia kapitalizacja około 7,5 miliarda dolarów, czyli więcej niż PKN czy PZU, a porównywalnie z KGHM) skurczyło się w tym roku o niemal ¼. Z kolei największe 100 spółek (średnia kapitalizacja około 220 miliardów dolarów) wzrosło o ponad 10%. Prym oczywiście wiodły tu spółki z branży technologicznej ze słynnymi FAAMGami na czele (Facebook, Apple, Amazon, Microsoft oraz Google). Nic więc dziwnego, że sektor technologiczny to już około 30% indeksu S&P 500, co dobrze widać na wykresie 4.

Jesteśmy zdania, że nie ma sensu walczyć z tym trendem. Owszem, na horyzoncie pojawiają się lekkie chmury związane z wyższymi wycenami lub wpływem ewentualnego zwycięstwa Joe Bidena w wyborach prezydenckich w listopadzie. Ale aktualnie inwestorzy głosują swoimi pieniędzmi i każdy kolejny dzień sprawia, że trend się umacnia. Dlatego, o ile zmniejszyliśmy przeważenie w akcjach ogółem, to jednak chcemy mieć relatywnie większą ekspozycję na USA. Na marginesie, warto dodać, że w azjatyckiej części rynków wschodzących również mamy do czynienia z dużą ekspozycją na technologię, więc jest to także odpowiedni do aktualnych warunków składnik portfela. Niestety, wielki światowy trend ciągle omija polski rynek i nie spodziewamy się, żeby to miało się w najbliższym czasie odwrócić.

W październiku 1979 roku Paul Volcker dokonał w amerykańskiej polityce pieniężnej iście kopernikańskiego przewrotu. Zapowiadając, że przed Ameryką wiele trudnych dostosowań, wypowiedział totalną wojnę inflacji. Stopy procentowe wzrosły w okolice 20%, co sprokurowało kilka recesji, ale 40 lat później wciąż ceni się Volckera i uznaje za człowieka, który przetrącił kręgosłup wysokiej inflacji.

Ostatnie 10 lat to z kolei problemy ze zbyt niską inflacją. Zdajemy sobie sprawę, że mówienie o zbyt niskiej inflacji jest dość kontrowersyjne, bo przecież wszyscy lubimy kupować taniej. Ale niestety okresy niskiej inflacji (lub deflacji) są zwykle oznaką słabego wzrostu gospodarczego, wyższego bezrobocia oraz problemów z obsługą zadłużenia – zarówno firm, jak i rządów. Dlatego to właśnie walka z ryzykiem deflacji stała się głównym zajęciem banków centralnych w krajach rozwiniętych w ostatnich latach.

W tym kontekście sierpień 2020 roku ma szansę przejść do historii podobnie, jak październik 1979 roku. Szef Rezerwy Federalnej Jerome Powell przedstawił bowiem nowe podejście do polityki pieniężnej, odchodząc przy tym od dotychczasowej definicji celu inflacyjnego. Wrócimy do tego za chwilę.

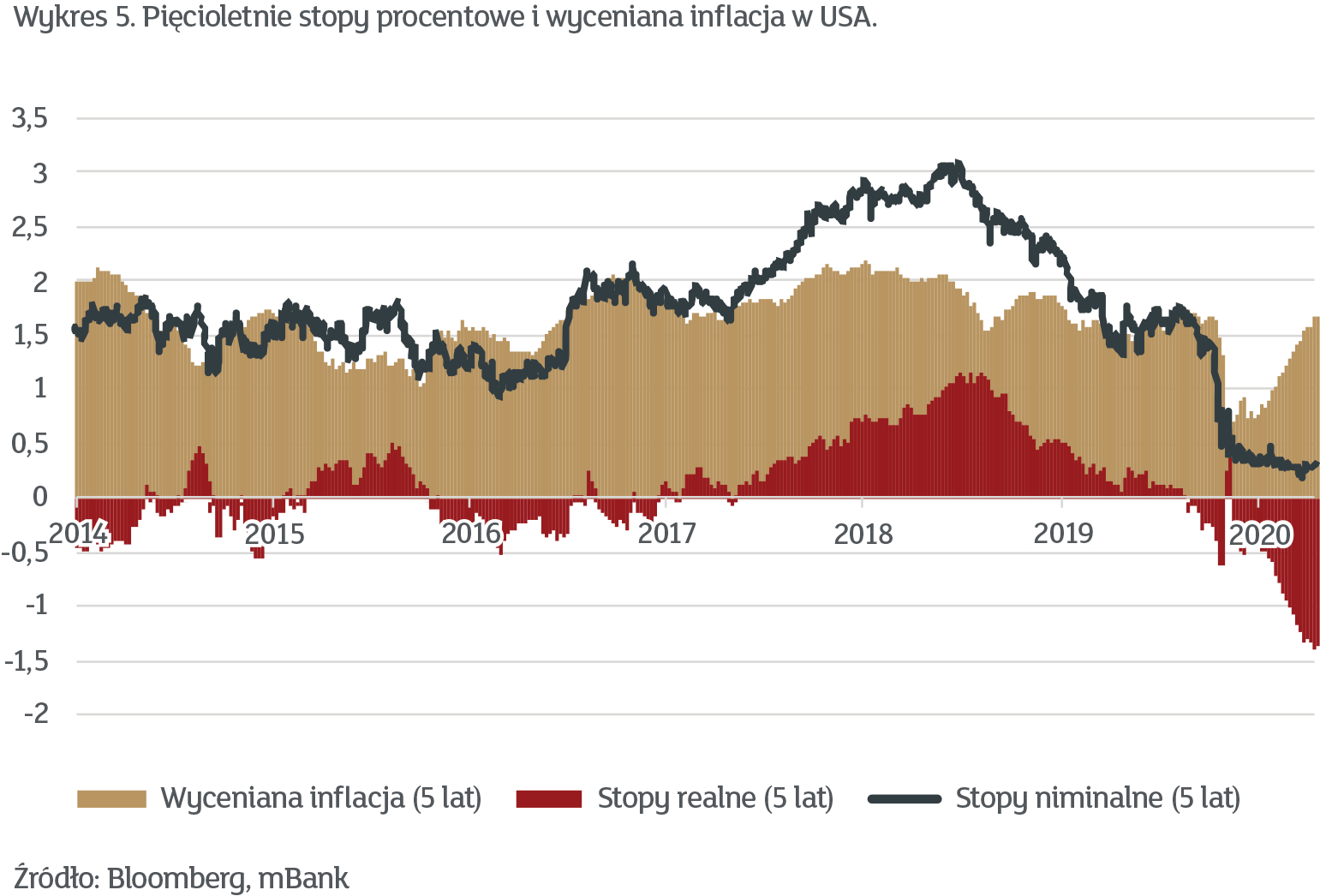

Najpierw spójrzmy, czego aktualnie spodziewają się rynki. Na wykresie 5 pokazujemy rentowności obligacji – nominalne i realne – a także wycenianą przez rynek inflację w kolejnych 5 latach.

Wykres może się wydawać nieco skomplikowany, ale zwracamy uwagę na rozjazd zacienionych obszarów. Rynek zaczął wyceniać jednocześnie, że inflacja w kolejnych latach nieco wzrośnie, ale że Rezerwa Federalna na to nie zareaguje. Oznacza to, że realne stopy procentowe, czyli stopy pomniejszone o inflację, pozostaną blisko rekordowo ujemnych poziomów. I tu wracamy do nowego celu Rezerwy Federalnej.

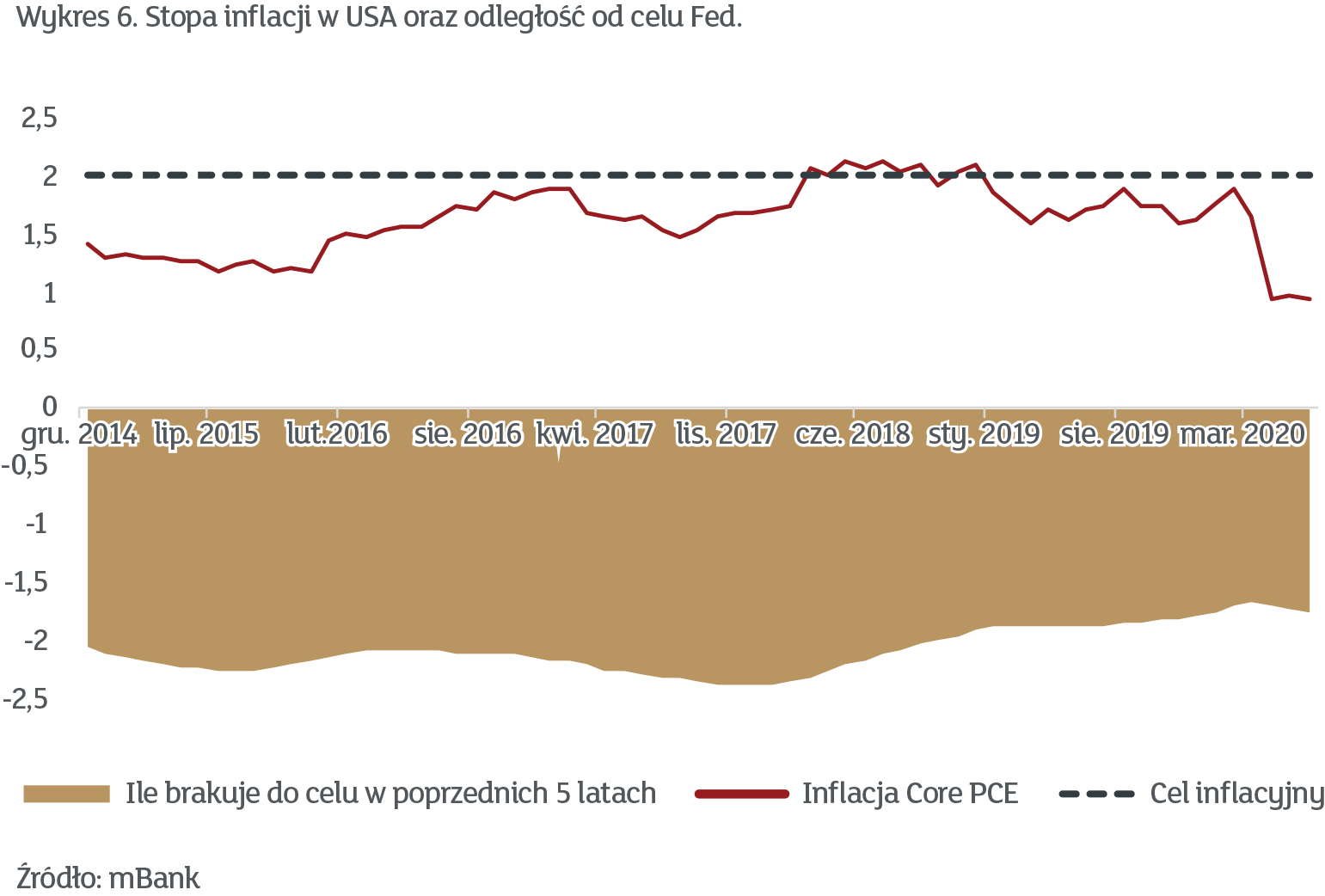

Fed powiedział, że ponieważ przez dłuższy czas inflacja znajdowała się poniżej celu, to będzie bardziej tolerancyjny, jeśli ta wzrośnie powyżej 2%. Brzmi to trochę jak trzymanie lewej ręki w lodowatej wodzie, a prawej we wrzątku i mówienie, że woda jest letnia, ale ma bardzo istotne implikacje. Obecnie preferowana przez Fed miara inflacji (Core PCE) to mniej niż 1% i minie wiele kwartałów zanim dojdzie z powrotem do 2%. Jeśli założyć, że Fed będzie bardziej tolerancyjny niż kiedyś i pozwoli przez jakiś czas na przestrzelenie celu, to mamy przed sobą długi okres stóp na poziomie zero. Jaki to okres? Pokuśmy się o kwantyfikację. Wykres 6 pokazuje, ile wynosi inflacja w USA i o ile w sumie oddaliła się od celu 2-procentowego w ostatnich 5 latach.

Jak widać, w ostatnich 5 latach, inflacja była poniżej celu o niemal 2 punkty procentowe. Jeśli zatem optymistycznie założyć, że do celu wrócimy pod koniec przyszłego roku i że potem inflacja wyniesie, powiedzmy, 2,5%, to Fed podniesie stopy dopiero około… 2025 roku. Natomiast to też nie jest tak, że osiągnięcie 2,5% będzie łatwe. Ponowny rzut oka na wykres 6 dowiedzie, że w ostatnich latach nawet do tego poziomu się nie zbliżyliśmy. A w nadchodzącym okresie – ze względu na wysokie bezrobocie – będzie o to jeszcze trudniej.

Reasumując, tak jak w 1979 roku Fed wypowiedział wojnę inflacji, tak teraz zamierza walczyć z deflacją. Należy się spodziewać, że największe banki centralne podążą tym samym tropem, co oznacza, że inwestorzy na całym świecie staną przed perspektywą realnej utraty wartości pieniądza. I to być może dłuższej niż kiedykolwiek w ostatnich dziesięcioleciach. Dlatego spodziewamy się, że w dalszym ciągu będziemy mieli do czynienia z konwersją z bardzo bezpiecznych inwestycji (lub oszczędności) w kierunku bardziej ryzykownych.

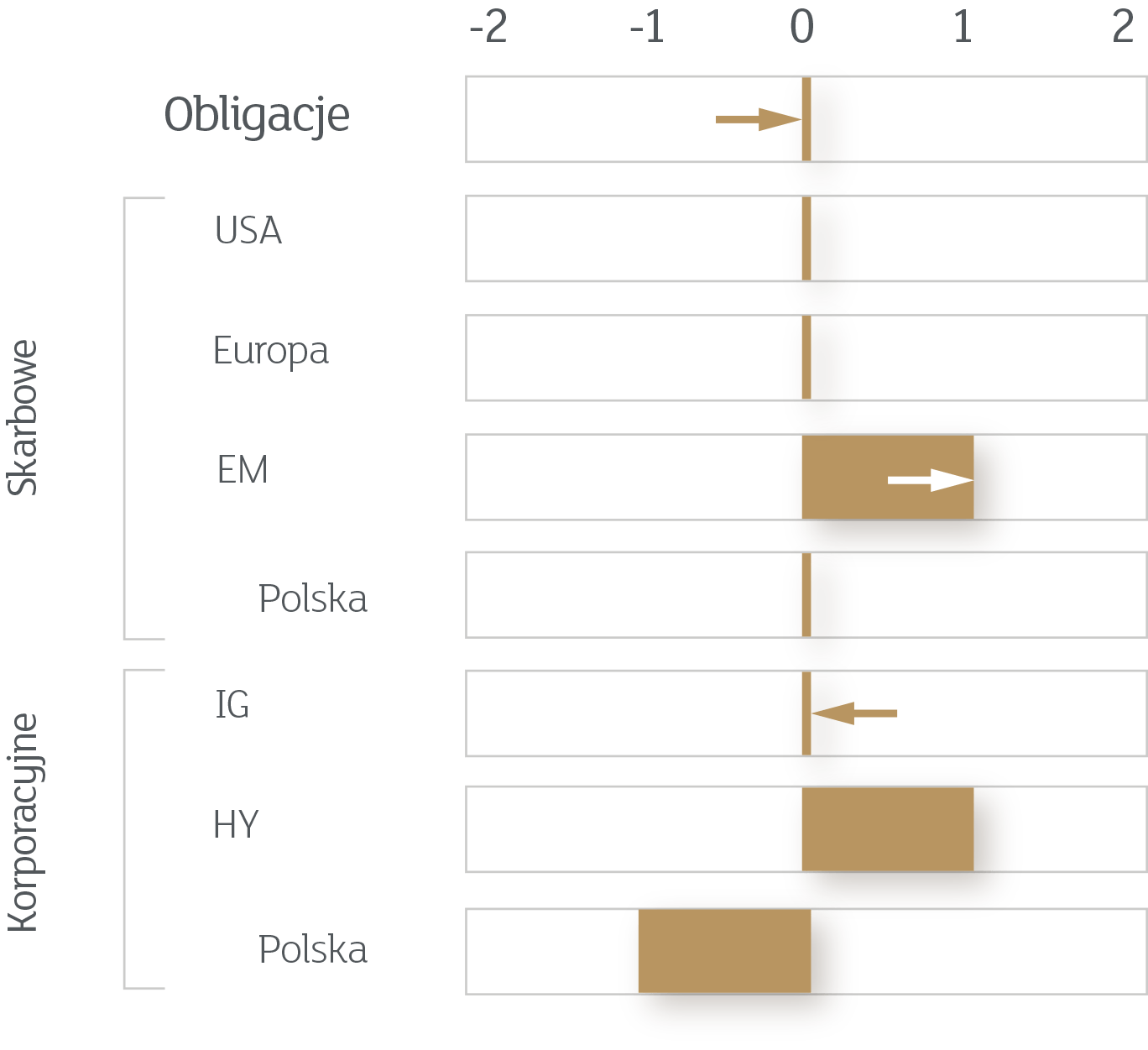

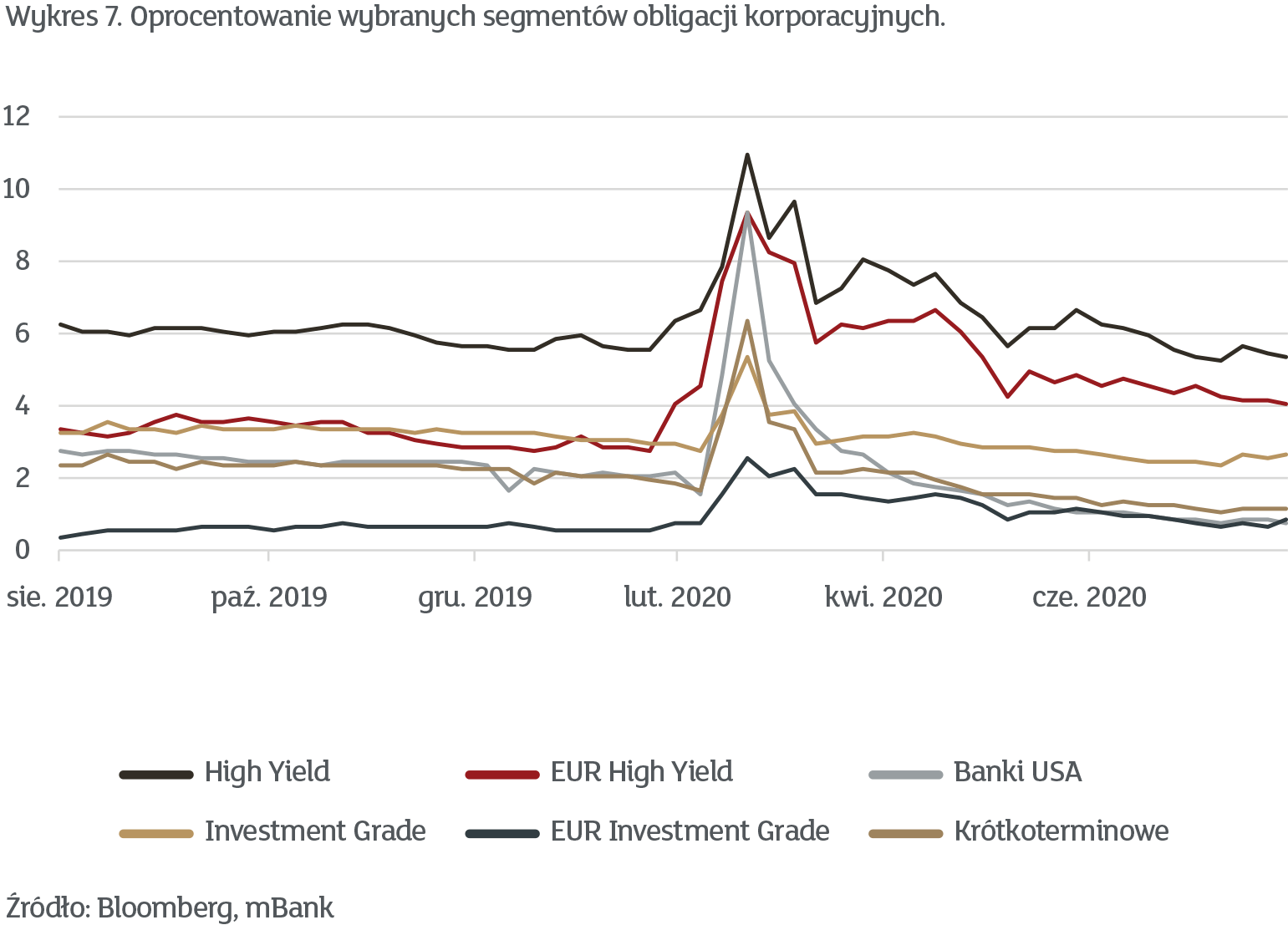

Konsekwencją zmniejszenia zaangażowania na rynek akcji w naszej modelowej alokacji jest zwiększenie udziału obligacji. Niestety, najbezpieczniejsze obligacje skarbowe obecnie nie gwarantują wysokich stóp zwrotu, a w mijających kilku tygodniach nawet dostarczyły zauważalnych strat. Dlatego inwestorzy wypychani są w stronę bardziej ryzykownego długu korporacyjnego. Wykres 7 pokazuje aktualne rentowności wybranych segmentów obligacji korporacyjnych.

Obligacje korporacyjne przedsiębiorstw o wysokiej wiarygodności (czyli Investment Grade) oferują już bardzo niewiele. Owszem, jest to ciągle więcej niż skarbówki, ale niewiele więcej. Obligacje spółek typu High Yield z kolei wyglądają wciąż bardzo atrakcyjnie. Naturalnie są one obarczone większym ryzykiem, ale pamiętajmy, że banki centralne bardzo aktywnie wspierają również i ten segment rynku nie chcąc dopuścić do fali bankructw. Dlatego też w części korporacyjnej utrzymujemy przeważenie w segmencie HY.

Wracamy również do przeważenia w obligacjach rynków wschodzących. Rentowność w tym segmencie jest również relatywnie atrakcyjna, a dodatkowo wydaje się, że inwestorzy zaczęli ostatnio oczekiwać osłabienia dolara. Historycznie był to bardzo dobry prognostyk dla obligacji rynków wschodzących, zwłaszcza w walucie lokalnej. Zresztą akurat ta część rynku ma jeszcze sporo do nadrobienia do poprzednich szczytów. Na wykresie 8 pokazujemy ją w zestawieniu z obligacjami rynków wschodzących emitowanymi w dolarach.

Wydaje się, że przy sprzyjających okolicznościach ta klasa aktywów mogłaby zarobić dodatkowe kilka-kilkanaście procent bez osiągania absurdalnych wycen.

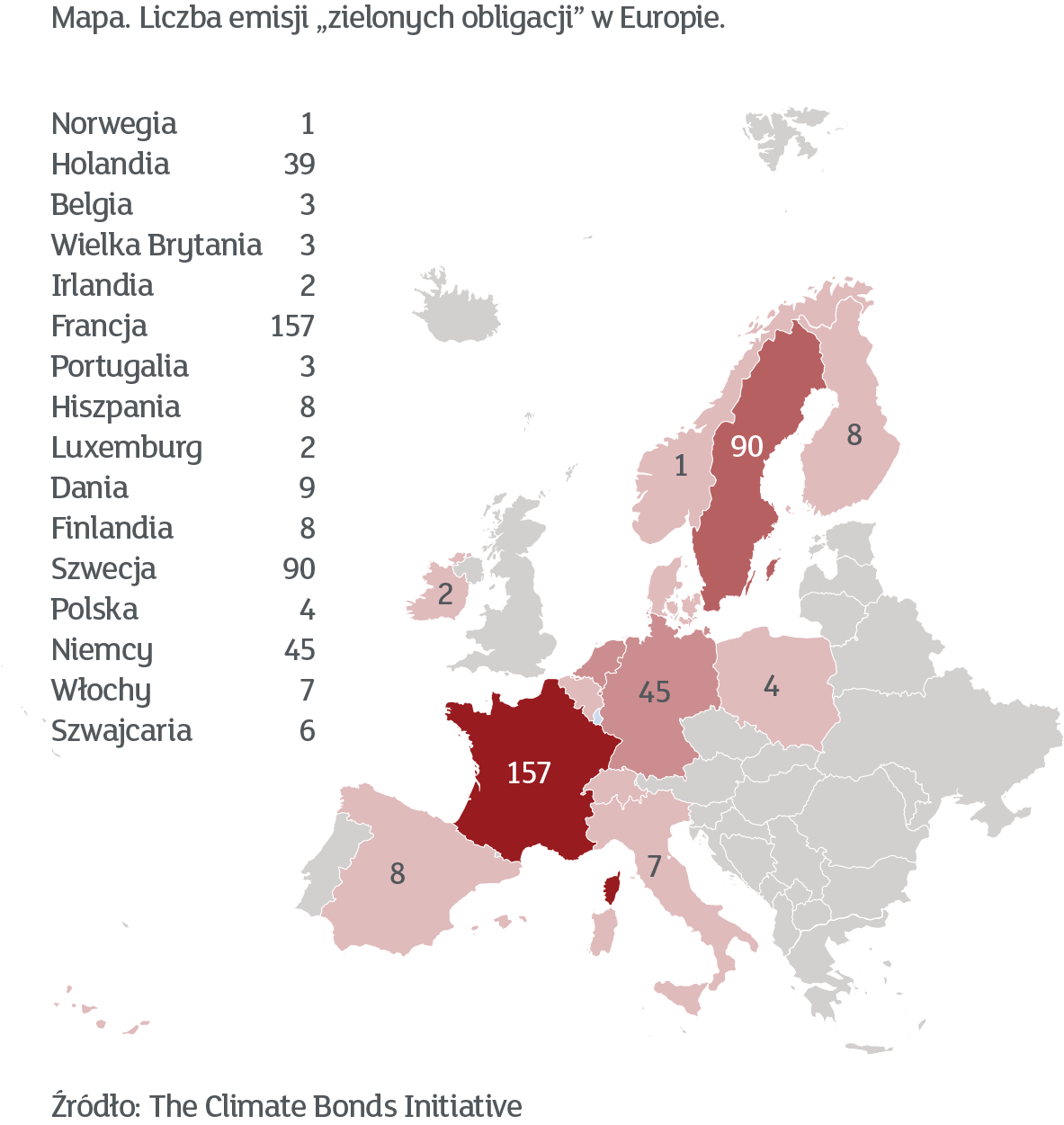

Ostatnią grupą obligacji, która naszym zdaniem będzie przykuwać uwagę inwestorów to tzw. zielone obligacje. Są to obligacje emitowane np. na potrzeby budowania farm wiatrowych czy wymianę pieców. Wielokrotnie przez nas wspominany wzrost zainteresowania inwestycjami ESG (Environmental, Social, Governance) sprawia, że inwestorzy chcą mieć w portfelach taki produkt. Coraz więcej emitentów się o tym przekonuje i mamy do czynienia z co raz to nowymi emisjami. Prym wiedzie Europa, a zwłaszcza Francja, Holandia i Niemcy, co pokazujemy na mapce poniżej. Warto też zauważyć, że w Polsce powoli zaczynają się pojawiać zielone obligacje, co powinno być ciekawym składnikiem portfeli dłużnych.

Podsumowując, jesteśmy zdania, że w części obligacyjnej naszych portfeli można pokusić się o dodawanie ciekawych elementów. Natomiast należy mieć świadomość, że każdy z nich wiąże się z nieco większą zmiennością niż to, do czego przyzwyczaiły nas obligacje skarbowe. Okresy „zysku bez ryzyka” na rynkach finansowych już definitywnie za nami…