Szymon Zajkowski, CFA 16.08.2022

Co byś wybrał: dostać 100 zł teraz, czy 200 zł za rok? A gdybyś miał do wyboru dostać 100 zł za rok albo 200 zł za 2 lata? Okazuje się, że większość osób w pierwszym przypadku wybiera 100 zł teraz, natomiast w drugim 200 zł za 2 lata. Skąd taki wybór? Po pierwsze stąd, że natychmiastowa (w tym mniejsza) nagroda sprawia nam dużo większą przyjemność niż znacznie większa nagroda, ale odsunięta w czasie (w finansach behawioralnych mówi się na to z ang. hyperbolic discounting). Po drugie, jeżeli nie mamy opcji z natychmiastowym pozytywnym bodźcem, wtedy nasza decyzja staje się bardziej racjonalna.

Zjawisko braku samokontroli i opóźnionej gratyfikacji badał prof. Walter Mischel z Uniwersytetu Stanforda. To, że ludzie praktycznie od urodzenia mają trudności w walce z pokusą natychmiastowej przyjemności (kosztem większej, ale w przyszłości) udowodnił w swoim znanym teście z pianką, którego odtworzenie można obejrzeć tutaj.Zbędne emocje

W kontekście inwestowania przypisywanie zbyt dużej wartości do natychmiastowych nagród/przyjemności powoduje, że nadmiernie skupiamy się na krótkoterminowej zmienności wartości portfela, zapominając o długoterminowych celach (z ang. short-termism). Pomimo, że nasz portfel inwestycyjny zbudowany został na wiele lat i nie planujemy żadnych wcześniejszych wypłat, to jednak często niepotrzebnie stresujemy się jego bieżącymi wahaniami. Choć zakładana stopa zwrotu ma zostać osiągnięta w długim terminie, to jednak najchętniej widzielibyśmy codzienny przyrost wartość kapitału. Co gorsza, gdy wartość portfela spada, nierzadko wtedy przychodzą do głowy pomysły „robienia czegoś”, by poprawić jego wynik – w tym brania nadmiernego ryzyka i odchodzenia od wcześniej ustalonej długoterminowej strategii. Dodatkowo spadki budzą w nas dużo większe emocje, gdyż zazwyczaj są one znacznie bardziej dynamiczne niż trend wzrostowy. Ogromną dogodnością rynków finansowych, ale zarazem często przekleństwem dla mniej doświadczonych inwestorów jest jego płynność i powszechna dostępność notowań. Pozwala to na bieżąco śledzić wartość portfela, a co za tym idzie, przy okazji dostarczać sobie zbędnych emocji. To też w pewnym sensie tłumaczy „fenomen” inwestowania w nieruchomości – tutaj nie mamy żadnych bieżących notowań kupionego przez nas mieszkania, czy działki i do tego jesteśmy przekonani, że ich wartość zawsze rośnie. Nie widzimy więc bieżących cen, ale jesteśmy przekonani o tym, że rosną – układ idealny dla naszego komfortu psychicznego. Oczywiście w długim okresie ceny nieruchomości faktycznie rosną (tak jak prawie wszystkiego), co nie znaczy, że nie podlegają one krótkoterminowej zmienności. Nieruchomości jednak zazwyczaj trzymamy na tyle długo, że ostatecznie sprzedajemy je po cenie wyższej niż kupiliśmy (dlaczego więc tak samo nie robić z portfelem instrumentów finansowych?).Cele realizowane są w długim okresie

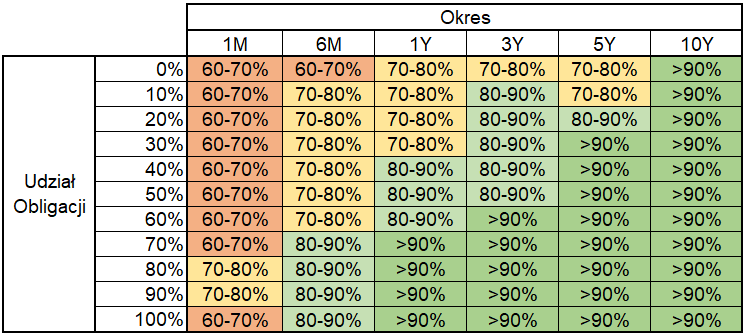

A wracając do rynków finansowych, niestety musimy uzbroić się w cierpliwość i mieć na uwadze korzyści z długiego horyzontu inwestycyjnego. Jeżeli portfel jest dobrze zdywersyfikowany i posiada szeroką ekspozycję na globalne aktywa, to ostatecznie prawdopodobieństwo odrobienia strat i dodatkowego zysku jest bardzo wysokie. Jak pokazywaliśmy tutaj http://34.32.96.199/nic-nadzwyczajnego/ prawdopodobieństwo dodatniej stopy zwrotu z globalnego rynku akcji w horyzoncie miesięcznym to ok. 60%, jednak w rocznym już 72%, a w 10-letnim rośnie do ok 92%. Oczywiście wspomniany dobrze zdywersyfikowany portfel powinien posiadać również część dłużną. Powyższe statystyki wyglądają jeszcze lepiej wraz z dodawaniem do portfela alokacji w obligacje. Na poniższym wykresie przedstawiliśmy wyniki symulacji na historycznych danych dla globalnych indeksów akcji (MSCI All Country World) oraz obligacji (Bloomberg Global Aggregate). Oczywiście jest to symulacja uproszczona, która nie bierze pod uwagę kosztów transakcyjnych oraz opłat za zarządzanie.

Wykres1. Prawdopodobieństwo dodatniej stopy zwrotu w zależności od horyzontu i udziału obligacji w portfelu

Źródło: Bloomberg, mBank

Dla okresu 5-letniego, od udziału obligacji na poziomie 40%, portfel w ponad 90-procentach przypadków przynosił zyski. Z resztą z mniejszym udziałem obligacji i tak rzadko kiedy kończył na minusie.