Bartosz Pawłowski, CFA

Rynki finansowe pozostają bardzo rozchwiane. Nalot jastrzębi z polityki pieniężnej odcisnął swoje piętno na wycenach wszystkich klas aktywów, co – niestety – potwierdza nasze wcześniejsze decyzje, żeby niedoważać aktywa ryzykowne. Dodatkowo, wieści

ze światowej gospodarki wydają się być coraz gorsze, dokładając tylko problemów.

W tym miesiącu pozostawiamy zatem nasze defensywne pozycjonowanie bez zmian, ale jednocześnie staramy się zwrócić uwagę na kilka elementów, które mogą w przyszłości poprawić perspektywę dla portfeli inwestycyjnych. Dla przypomnienia poniżej przedstawiamy naszą modelową alokację.

Awaria silników

Światowa gospodarka jest jak nowoczesny samolot pasażerski – czasem co prawda wpada w turbulencje, ale generalnie podąża w oczekiwanym kierunku. Nawet awaria jednego z silników nie jest w stanie doprowadzić do większej katastrofy. Problemy natomiast zaczynają się, gdy silniki psują się jednocześnie.

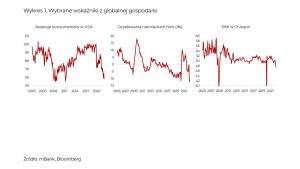

Wykres 1 pokazuje wybrane wskaźniki z trzech głównych silników światowej gospodarki.

- USA: Nastroje konsumentów osiągnęły najniższy poziom od Wielkiego Kryzysu Finansowego z lat 2008/09. Przyczyny są oczywiście zgoła odmienne – wtedy problemem było nadmierne zadłużenie, a obecnie główną przyczyną jest wysoka inflacja oraz związane z nią podwyżki stóp procentowych. W poprzednich miesiącach pisaliśmy, że już widać ich wpływ na rynku nieruchomości. Ostatnie spadki na giełdach, zważywszy na bardzo duży udział akcji w portfelach Amerykanów, także niechybnie odcisną piętno na nastrojach konsumentów. A przypomnijmy, amerykańskiego konsumenta czasem nazywa się Atlasem światowej gospodarki, ponieważ niczym mityczny grecki tytan podtrzymuje globalne PKB na swoich barkach. Ot, taki „konsument ostatniej instancji”.

• Europa: wskaźniki oczekiwań pikują w związku z wojną na Ukrainie. Problemy

z cenami energii, sankcje oraz generalny spadek oczekiwanego tempa PKB sprawiły,

że przykładowo niemieckie firmy spodziewają się o wiele gorszej niż obecnie sytuacji

w przyszłości (na wykresie pokazaliśmy różnicę między sytuacją bieżącą,

a oczekiwaniami – im niżej, tym gorzej). Dodatkowo, europejscy konsumenci również znajdują się w minorowych nastrojach, porównywalnych z tymi z lat 2008/09, 2012 (kryzys w strefie euro) czy 2020 (pandemia).

• Chiny: tutaj nic nowego. Gospodarka chińska była jedną z pierwszych, które weszły

w fazę spowolnienia, czego wyrazem były kłopoty spółek deweloperskich w 2021 roku. Wskaźnik PMI dla Chin znajduje się na jednym z najniższych poziomów w historii – wyprzedzają go jedynie lata 2008/09 oraz pandemia. Rynek zdaje się nam przy tym mówić, że w gospodarce będzie tylko gorzej. Wykres 2 pokazuje poziom wskaźnika PMI dla świata, zestawiony z dynamiką zmian rentowności amerykańskiego długu.

W skrócie chodzi o to, że im bardziej rosną rentowności, tym gorzej dla gospodarki.

Ma to naturalnie ekonomiczne uzasadnienie – zacieśnianie polityki pieniężnej ma właśnie doprowadzić do schłodzenia gospodarki, a co za tym idzie okiełznania inflacji. Obecnie zwraca jednak uwagę zawrotne tempo tego zacieśniania.

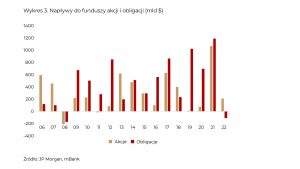

Dlatego też to sytuacja na rynku długu jest prawdopodobnie najciekawszą i najbardziej zaskakującą. Normalnie, w sytuacji spowolnienia gospodarczego, inwestorzy decydują

się na kupno obligacji. Tymczasem obecnie to rynek obligacji jest jednym z „winowajców” obaw o spowolnienie, więc historyczne zależności zawodzą. Na wykresie 3 pokazujemy wręcz, że w tym roku inwestorzy wycofywali pieniądze z rynku długu po raz pierwszy od 2008 roku. Z kolei, mimo balansowania na granicy oficjalnego „rynku niedźwiedzia”, akcje wciąż przyciągają swoich amatorów.

„Cofasz się na start”

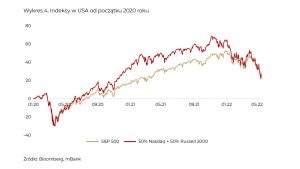

Dla tych, którzy pamiętają stare gry planszowe takie jak Eurobusiness, można było wylosować kartę, która cofała na start, ale bez możliwości otrzymania standardowej wypłaty. Jeśli spojrzymy na sytuację, jaka ma miejsce w ostatnich kilkudziesięciu miesiącach, to trochę rzeczywiście tak to wygląda. Wykres 4 pokazuje wynik indeksu S&P500 oraz hipotetycznego indeksu złożonego z technologicznego Nasdaq oraz Russell 2000, czyli indeksu mniejszych spółek.

Bezpośrednio po pandemii to właśnie spółki technologiczne wiodły prym (zwłaszcza te mniejsze), ale ostatnia wyprzedaż doprowadziła do wyrównania stawki. Swoją droga po raz kolejny pokazuje to siłę zdywersyfikowanego portfela spółek, nazywanego indeksem S&P500…

Czy to pęknięcie bańki 2.0?

Jesteśmy w dość newralgicznym momencie. Co prawda w czasie pisania tego materiału indeks S&P500 nie zanotował jeszcze spadku o 20% od szczytu, ale różnica jest na tyle mała, że możemy już de facto mówić o „rynku niedźwiedzia”. Historycznie rzecz biorąc, odpowiedź na pytanie „co dalej” w dużej mierze zależała od tego, czy gospodarka wchodziła w fazę recesji, czy też nie. Spadki związane z recesjami są głębsze i dłuższe od tych, którym recesja nie towarzyszy. Oba te przypadki dla okresu

od 1980 roku pokazujemy na wykresie 5.

Oba wykresy zawierają te same dane, ale prawy wykorzystuje skalę logarytmiczną, która pozwala na osiągnięcie lepszej porównywalności między odległymi okresami w historii.

Dwa okresy, które na pewno spędzają sen z powiek inwestorom na całym świecie

to pękniecie bańki internetowej na początku wieku oraz Wielki Kryzys Finansowy.

O porównaniach do tego drugiego pisaliśmy już wiele razy – w skrócie, sytuacja

w światowym systemie finansowym jest zupełnie inna i nie widzimy większego sensu

w szukaniu paralel. Warto jednak zerknąć na porównanie z erą dot-com bubble.

Swego rodzaju synonimem wzlotu i upadku akcji spółek technologicznych od pandemii są fundusze firmy ARK. Zwracaliśmy na nie uwagę już w 2019 roku – Cathie Wood, która założyła tę firmę postanowiła stworzyć coś dotychczas niespotykanego, czyli aktywnie zarządzany i skoncentrowany fundusz tematyczny, który byłby notowany na giełdzie jako popularny ETF (ang. exchange-traded fund). Mówimy tutaj o pełnej transparentności związanej z otwartymi pozycjami oraz zawieranymi transakcjami. Pandemia dostarczyła funduszom ARK niesamowitych stóp zwrotu – ich inwestycje

w spółki takie jak Tesla rozgrzewały inwestorów do czerwoności. Dość powiedzieć, że

na początku 2021 roku aktywa w zarządzaniu osiągnęły zawrotną kwotę 60 miliardów dolarów (to więcej niż wszystkie polskie towarzystwa funduszy inwestycyjnych razem wzięte).

ARK stał się trochę zakładnikiem własnego sukcesu. Transparentność przy tak dużych aktywach utrudniała zarządzanie ryzykiem, a na domiar złego otwieranie gospodarek

po pandemii skierowało kroki inwestorów w inne niż technologiczny sektory. Obecnie aktywa w zarządzaniu to mniej niż 20 miliardów dolarów, a spadki ze szczytów osiągają już zawrotne poziomy.

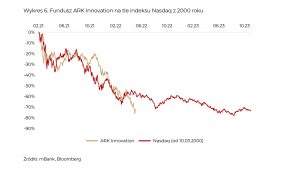

Postanowiliśmy nałożyć spadki wartości wyceny flagowego funduszu ARK Innovation

od szczytu w lutym zeszłego roku z pęknięciem bańki internetowej w 2000 roku. Wyniki pokazujemy na wykresie 6.

Jak widać, fundusz ten właściwie osiągnął już maksymalne zasięgi spadków indeksu Nasdaq sprzed ponad dwóch dekad. Co ciekawe, fundusze ARK w dalszym ciągu notują napływy, co pokazuje, że wielu inwestorów wciąż wierzy w zdolności zespołu Cathie to wyboru zwycięzców przyszłości.

Z naszego punktu widzenia istotne jest to, że mimo iż światowe giełdy wcale nie znajdują się aż tak daleko od historycznych szczytów, niektóre sektory oraz segmenty kapitalizacji zaliczyły już potężny krach. Oczywiście nie sposób przewidzieć, kiedy spadki się zakończą, ale pamiętać też należy, że spółki technologiczne obecnie mogą pochwalić się dobrze funkcjonującymi modelami biznesowymi, co stoi w całkowitej sprzeczności z tym co działo się w legendarnym Y2K. Przecież Tesla sprzedaje rekordową liczbę samochodów, Amazon jest hegemonem w kwestiach chmurowych, niemal nikt z nas nie potrafi żyć bez Google’a, a iPhone’y od Apple stały się dla wielu narzędziem, bez którego nie można się obejść…

Naszym zdaniem porównania do Nasdaqa z 2000 roku są o tyle słuszne, że rzeczywiście bardzo wiele spółek zaliczyło już spadki o 60, 70, 80, czy nawet więcej procent.

Natomiast w wielu miejscach wyceny wyglądają już naprawdę przekonywująco.

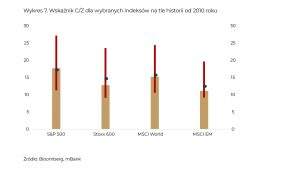

Widać to nawet na szerokich indeksach, co pokazujemy na wykresie 7.

Jak czytać ten wykres? Pionowe linie to najwyższe i najniższe poziomy wskaźnika Cena/Zysk dla poszczególnych indeksów od 2010 roku, z zaznaczonym średnim poziomem. Z kolei słupki to obecne poziomy wycen. Owszem, nie są najniższe w historii, ale – tak jak wspomnieliśmy – firmy nie zasypiają gruszek w popiele i wciąż generują pokaźne zyski.

Z punktu widzenia naszej alokacji, do silniejszego sygnału kupna potrzebujemy jednak jeszcze jednego elementu układanki, a mianowicie stabilniejszej sytuacji na rynku długu.

Promocja na rynku długu!

W ostatnich miesiącach, zarówno akcje, jak i obligacje dały się wszystkim we znaki.

O ile spadki indeksów giełdowych wydają się być relatywnie łatwe do wytłumaczenia,

o tyle tąpnięcie na rynku długu jest już dużo trudniejsze. Wynika to z faktu, że spadek wartości aktywów finansowych (który idzie już w biliony dolarów) sprokurowany został przez banki centralne, które reagują na utrzymującą się wysoką inflację.

O perspektywach dla inflacji pisaliśmy chociażby w zeszłym miesiącu, ale wydaje się,

że sytuacja ta stała się na tyle polityczna, że banki centralne po prostu muszą być bardzo agresywna.

Jednak rynek długu rządzi się innymi prawami niż rynek akcji. Jego angielska nazwa, czyli fixed income oznacza przecież „stały dochód”. Jeśli dziś od rządu amerykańskiego kupimy 10-letnią obligację o kuponie 3%, to możemy być pewni, że przez kolejną dekadę otrzymywać będziemy dokładnie tyle, a na koniec jeszcze dostaniemy wartość zainwestowanego kapitału. Podobnie z innymi obligacjami skarbowymi krajów rozwiniętych (pomijamy tutaj ryzyko bankructwa tych krajów, ponieważ wydaje się być ono niezwykle nikłe). Jeszcze na początku zeszłego roku rentowności obligacji skarbowych były na tyle niskie, że mało kogo na świecie zachęcały.

Teraz sytuacja się zmieniła, co pokazujemy na wykresie 8.

Nie dość, że tak wysokich poziomów rentowności nie widzieliśmy od lat, to jeszcze prawdziwa zmora zarządzających portfelami dłużnymi, czyli ujemne stopy procentowe niemal przestała istnieć. Jesteśmy zdania,

że obecne poziomy powinny już zachęcać do inwestowania, ponieważ prędzej czy później dysonans między sytuacją gospodarczą, a retoryką banków centralnych powinien się zmniejszyć. Pomijając perspektywy inflacji, która na świecie już się stabilizuje, bardzo wysoki poziom zadłużenia sprawia, że gospodarka po prostu nie jest w stanie wytrzymać permanentnie wyższych stóp procentowych.

Więcej o rynku obligacji przeczytają Państwo w naszym specjalnym raporcie „Wielki Reset na Rynku Długu”, który już wkrótce opublikujemy.