Magdalena Sadowska-Kaczmarczyk, CFA 03.10.2023

„Ale to już było i nie wróci więcej…” śpiewa w jednej ze swoich piosenek Maryla Rodowicz. Ku niezadowoleniu inwestorów III kwartał tego roku w swojej charakterystyce zbliżony był do tego co widzieliśmy w 2022 roku. Skala spadków na rynkach akcji i obligacji co prawda daleka była od tego co obserwowaliśmy w minionym roku, dodatnia korelacja obu klas aktywów jednak wróciła. Po 2022, kiedy mieliśmy wysoką dodatnią korelację (notowania akcji i obligacji obierały ten sam kierunek, razem rosły i razem spadały) cen akcji i obligacji, która pozostawiła piętno na portfelach inwestorów, chcielibyśmy zanucić „ale to już było znikło gdzieś za nami”. W III kwartale okazało się, że okres dodatniej korelacji powrócił. Współczynnik korelacji indeksów globalnych akcji i obligacji wyniósł 90%. Obligacje, które powinny chronić zdywersyfikowane portfele w momentach przeceny na rynkach akcji, jedynie ograniczyły skale spadków. Światowy indeks akcji (MSCI ACWI) spadł w III kwartale o 4,0%, a rynek obligacji (indeks Bloomberg agregujący światowe obligacje z ratingiem inwestycyjnym) o 1,7%.

Najlepsze w III kwartale

Patrząc na poszczególne klasy aktywów większość z nich zakończyła III kwartał na minusie. W tym krajobrazie na plus wyróżnia się ropa, której ceny wzrosły o blisko 30%. Wsparciem dla cen ropy były kraje OPEC+, które ograniczyły dostawy, Rosja, która wprowadziła zakaz eksportu oleju napędowego oraz dane z USA wskazujące na spadek zapasów w magazynach. Jedną z niewielu klas aktywów, która dała w minionym kwartale inwestorom zarobić były również polskie obligacje skarbowe. Od początku roku indeks obligacji TBSP wzrósł o 10%, a w samym III kwartale o 2,5%. Spadki rentowności na polskim rynku długu są efektem m.in. odreagowania znacznej przeceny z 2022 roku, kiedy to w obawie przed toczącą się za naszą wschodnią granicą wojną inwestorzy wyprzedawali polski dług skarbowy. Nieoczekiwana obniżka stóp procentowych we wrześniu skutkowała spadkiem rentowności szczególnie krótszych papierów emitowanych przez Skarb Państwa. Pomimo spadków cen obligacji na rynkach zagranicznych, w Polsce notowania obligacji zyskiwały.

III kwartał na wykresie

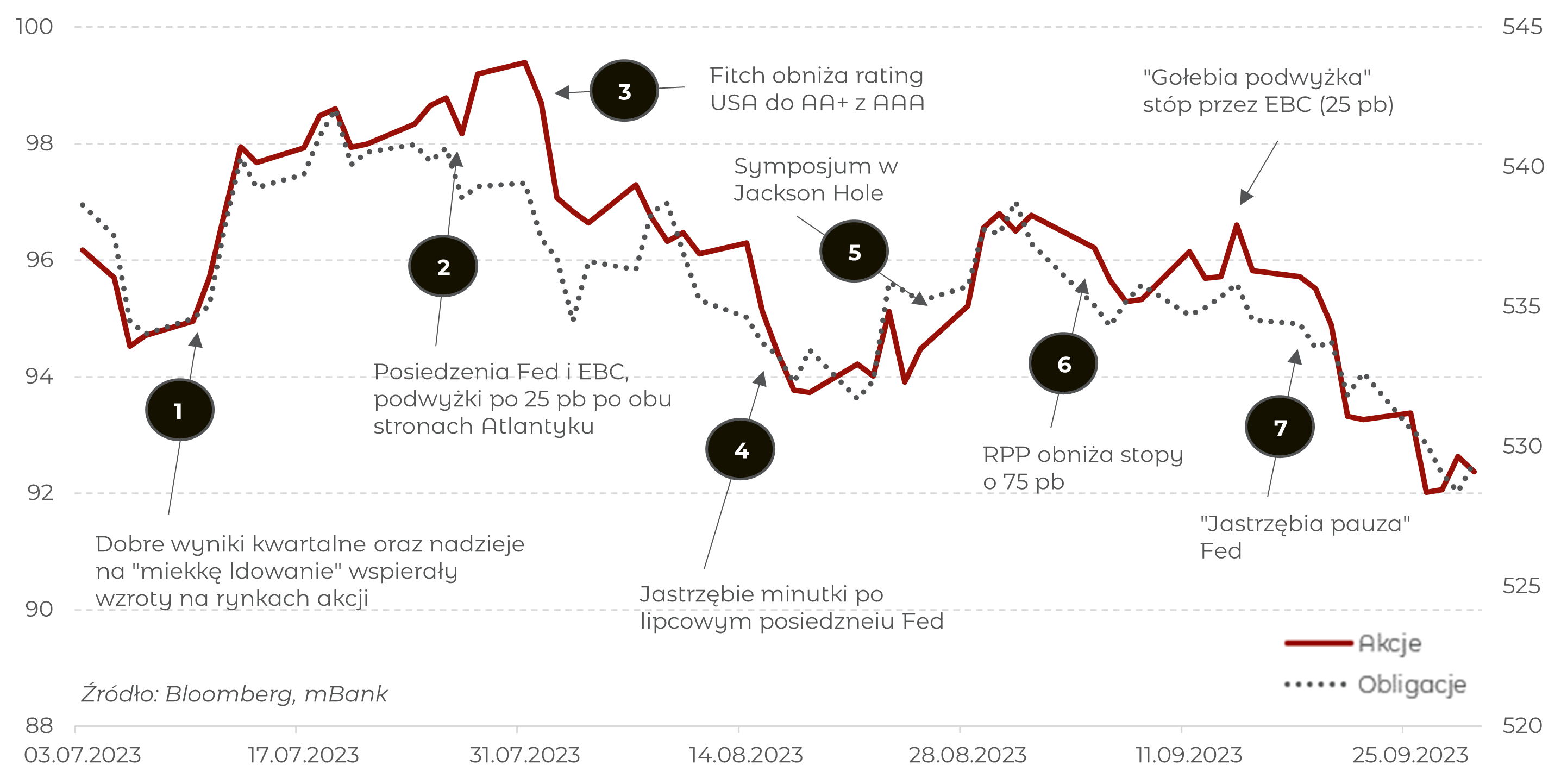

Na poniższym wykresie podsumowaliśmy najważniejsze naszym zdaniem wydarzenia, które miały wpływ na sytuację na globalnych rynkach finansowych. Dodaliśmy również element lokalny (RPP), który z uwagi na skale zaskoczenia którą wywołał, jest naszym zdaniem wart odnotowania. Wszystko to pokazaliśmy na wykresie cen światowych akcji, które reprezentuje indeks MSCI ACWI oraz obligacji, które reprezentuje indeks Bloomberg agregujący światowe obligacje z ratingiem inwestycyjnym.

Wykres 1. Notowania globalnych akcji i obligacji oraz najważniejsze wydarzenia rynkowe w III kwartale 2023 roku.

Źródło: Bloomberg, mBank.

Wydarzenia rynkowe

III kwartał 2023 został zdominowany przez banki centralne, które nawiązując do muzycznej inspiracji tego tekstu, wygrywały rytm rynkom finansowym.

- Lipcowa hossa wspierana była przez niezłe wyniki spółek z sektora bankowego i technologicznego. Dane płynące z realnej gospodarki w coraz mniejszym stopniu wspierały banki centralne w utrzymaniu restrykcyjnej polityki pieniężnej i dawały nadzieje na zakończenie globalnego cyklu podwyżek stóp procentowych.

- Podwyżka stóp przez Fed i EBC była zgodna z oczekiwaniami rynku, co sprawiło, że do końca lipca kierunek wzrostowy został utrzymany.

- Obniżka wiarygodności kredytowej Stanów Zjednoczonych przez agencję ratingową Fitch w połączeniu z koniecznością emisji przez rząd USA większej ilość długu skutkowała przeceną na rynkach długu. Wzrost obaw o wystąpienie recesji psuł nastroje inwestorów na rynkach akcji.

- Minutki po lipcowym posiedzeniu Fed zaskoczyły swoim jastrzębim charakterem. Członkowie Rezerwy Federalnej zwracali uwagę na silny rynek pracy i wysoką inflację, która może wymagać dalszego zacieśniania polityki pieniężnej.

- Sympozjum w Jackson Hole to tradycyjnie wyczekiwane przez świat finansów wydarzenie, na którym corocznie spotykają się prezesi banków centralnych. Podczas swojego wystąpienia prezes Jerome Powell powtórzył, że walka z inflacją jest najważniejszym zadaniem banku centralnego.

- RPP obniżyła stopy procentowe o 75 pb. Decyzja jak i skala obniżki była zdecydowanym zaskoczeniem dla inwestorów, co odbiło się głównie na cenach polskich obligacji i osłabiło mocną w ostatnich miesiącach polską walutę.

- Wrześniowy brak zmian stóp procentowych w USA otrzymał miano jastrzębiej pauzy Fed. Stało się tak za sprawą nowych prognoz makroekonomicznych przygotowanych przez analityków Rezerwy Federalnej oraz tzw. kropek, czyli oczekiwanemu przez członków FOMC poziomu stóp procentowych w przyszłości.