Bartosz Pawłowski, CFA

28.08.2023

Najważniejsze osoby światowych finansów lubią resorty narciarskie. Bretton Woods, Davos, czy właśnie Jackson Hole, choć ludziom rynków kojarzą się jednoznacznie ze sprawami ekonomicznymi, to dla większości są synonimem znakomitych tras narciarskich w zimie.

Jackson Hole to dolina w stanie Wyoming, która od 1981 roku jest miejscem dorocznego Sympozjum Rezerwy Federalnej, na które od pewnego czasu z chęcią przyjeżdżają przedstawiciele innych banków centralnych. Legenda głosi, że powodem wyboru Jackson Hole na miejsce spotkań było umiłowanie ówczesnego szefa Fedu Paula Volckera do łowienia ryb na tzw. muchę, co dorocznie w sierpniu właśnie tam się odbywa.

Co dzieje się w Jackson Hole… nie zostaje w Jackson Hole

Sympozjum przez ostatnie kilkadziesiąt lat miało bardzo wiele burzliwych i istotnych dla rynku momentów:

- W 2005 roku, podczas benefisu pożegnalnego dla Alana Greenspana, kiedy w zasadzie wszyscy piali na temat „guru bankowości centralnej”, Raghuram Rajan (późniejszy szef banku centralnego Indii) wyszedł i powiedział, że to właśnie Greenspan zasiał ziarna do być może największego kryzysu, jaki kiedykolwiek zobaczymy. Kilka lat później okazało się, że miał rację..

- W 2010 roku, Ben Bernanke zasugerował, że Fed może rozpocząć kolejną rundę luzowania ilościowego (quantitative easing), co wydarzyło się kilka miesięcy później. Na marginesie, w 2012 zrobił dokładnie to samo.

- W 2022 roku, Jerome Powell stwierdził, że dobije rynki finansowe wygłaszając być może najkrótsze przemówienie w historii Sympozjum w Jackson Hole, które sprowadzić można do krzyku „jeszcze nie skończyliśmy podnosić stóp!”.

I to właśnie zeszły rok sprawił, że inwestorzy z niecierpliwością wyczekiwali, co tym razem Jay Powell zaserwuje rynkom finansowym. Zresztą sam początek przemówienia (całość tutaj: https://www.federalreserve.gov/newsevents/speech/powell20230825a.htm) brzmi:

Podczas zeszłorocznego sympozjum, przedstawiłem krótki i bezpośredni przekaz.

Na szczęście dla inwestorów, choć Fed podtrzymuje, że walka z inflacją jest najważniejszym zadaniem, to jednak pozostała część przemówienia nie jest w żadnej mierze tak jednoznaczna jak rok temu. Powell oczywiście zwraca uwagę, że inflacja istotnie spadła i że polityka pieniężna została agresywnie zaostrzona.

Inflacja i płace

Dwie kwestie zwracają uwagę. Po pierwsze, inflacja:

Powell rozbił inflację na trzy części:

- Inflacje dóbr z wyłączeniem żywności i energii – ta miara spadła w zasadzie do zera po tym, jak m.in. sytuacja z łańcuchami dostaw istotnie się poprawiła.

- Inflacja usług – ta miara utrzymuje się w okolicy 4-5%. Tutaj pewnie jest jeszcze trochę do zrobienia, choć dotychczasowe podwyżki stóp procentowych powinny pomóc.

- Inflacja cen związanych z mieszkaniem – jest to najwyższa z trzech miar, ale jednocześnie taka, która charakteryzuje się największą inercją. Co ciekawe, miara ta zaczęła już zawracać i biorąc pod uwagę sytuację na rynku nieruchomości raczej ten trend będzie kontynuowany.

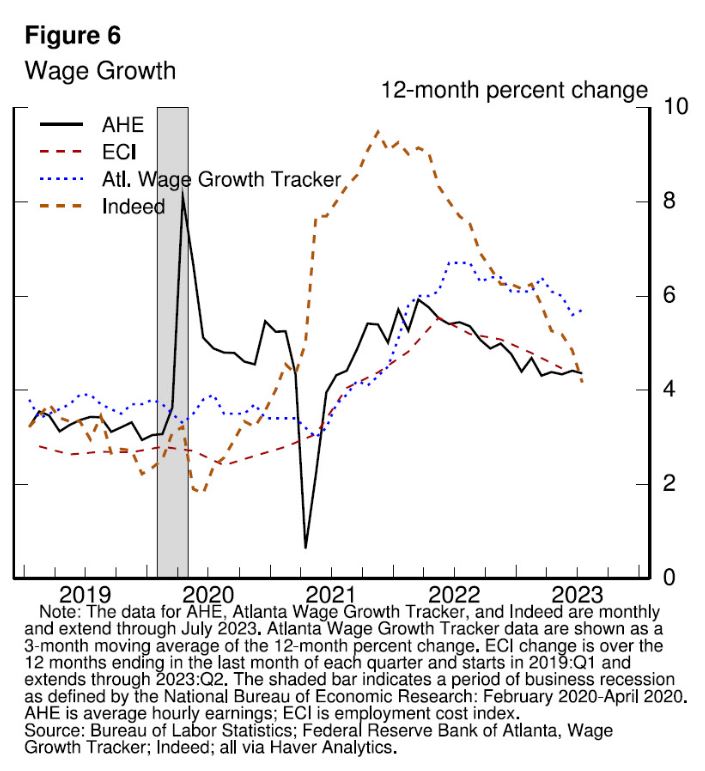

Druga kwestia to oczywiście rynek pracy, a konkretnie płace:

Na wykresie powyżej pokazane są różne miary tempa wzrostu płac. Jak widać są one ciągle istotnie wyższe niż przed pandemią, ale trend jest wyraźny. Daje to nadzieję, że inflacja wróci na dłużej do celu.

Immanuel Kant a polityka pieniężna

Przemówienie Powella jest ogólnie bardzo wyważone i pokazuje, że Fed bardzo ostrożnie podchodzi do swoich możliwości prognostycznych. Wariacje słowa „niepewność” (uncertainty) pojawiają się siedem razy. Nie ma tam buńczucznych zapowiedzi, gdzie będzie inflacja, ale podkreślenie, że celem Fedu jest 2% i kropka. W podsumowaniu przemówienia Powell mówi:

Nawigujemy używając gwiazd na zachmurzonym niebie

Jest to ciekawa gra słów dla tych, którzy w ostatnich latach śledzili debaty w polityce pieniężnej na świecie. Otóż ekonomiści spierali się o to, gdzie jest tzw. „r z gwiazdką” (r*), czyli neutralna stopa procentowa. Pewnie wyżej niż była przed pandemią, ale gdzie dokładnie? Niektórzy spodziewali się przed Jackson Hole, że Jerome Powell powie, że ta stopa jest istotnie wyżej niż poprzednio, co miałoby bardzo jastrzębi wydźwięk. Nic z tego. Skądinąd wiemy, że Jerome Powell nie jest fanem filozoficznych dyskusji na temat polityki pieniężnej. Owszem, niebo gwiaździste jest nad nim, ale – parafrazując Kanta – w sercu ma cel inflacyjny i tylko to się liczy.

r*, czyli Gwiazda Północna jest gdzieś nad nim i Fed stara się płynąć w jej stronę, ale niebo w ostatnich latach jest niezwykle zachmurzone. Dlatego zamiast autorytatywnie (i arogancko!) stwierdzać, co się niebawem na pewno wydarzy, Fed jest po prostu gotowy do korekty kursu.

Przemówienie Powella nie zostało odebrane przez rynek jakoś dramatycznie. I słusznie. Ale w długim okresie takie podejście szefa Fedu zwiększa szansę, że podczas jego benefisu, nikt nie wyjdzie i nie powie o nim jak Rajan o Greenspanie niemal 20 lat temu.

PS. Jackson Hole to impreza Rezerwy Federalnej. Ale jak wspomniałem są na niej również osoby z innych banków centralnych. Ciekawe w tym kontekście jest milczenie Prezes Europejskiego Banku Centralnego Christine Lagarde. Miała oto okazję, żeby powiedzieć coś na temat wrześniowego posiedzenia EBC. Jeszcze do niedawna wielu członków tego banku wypowiadało się w jastrzębich tonach. Zdawało się więc, że potwierdzenie tej retoryki nie powinno być problemem. Nic takiego się jednak nie stało. Czy jest to wynikiem katastrofalnych ostatnio danych z europejskiej gospodarki? Czy milczenie Lagarda to sugestia, że jednak we wrześniu podwyżki możemy nie doświadczyć? Całkiem możliwe, choć kluczowe będą tu dane o inflacji (środa-czwartek).

Nota Prawna

Niniejszy materiał został sporządzony w Biurze Maklerskim mBanku S.A. i stanowi publikację handlową w rozumieniu art. 24 ust. 3 Dyrektywy Parlamentu Europejskiego Rady 2014/65/UE z dnia 15 maja 2014 r. w sprawie rynków instrumentów finansowych oraz zmieniającej dyrektywę 2002/92/WE i dyrektywę 2011/61/UE oraz przepisów Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy (Rozporządzenie Delegowane Komisji (UE) 2017/565).

Niniejsza publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE, a także w rozumieniu Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Ponadto publikacja nie stanowi badania inwestycyjnego w rozumieniu Rozporządzenia Delegowanego Komisji (UE) 2017/565.

Materiał nie stanowi również doradztwa inwestycyjnego w rozumieniu Ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi ani oferty w rozumieniu art. 66 § 1 Ustawy z dnia 23 kwietnia 1964 r. Kodeks cywilny..

Publikacja sporządzona została w oparciu o najlepszą wiedzę autorów, popartą informacjami pochodzącymi z wiarygodnych rynkowych źródeł, znanych oraz dostępnych na datę sporządzenia.

Publikacja handlowa sporządzona została z zachowaniem należytej staranności oraz rzetelności.

Biuro Maklerskie mBanku S.A. nie jest zobowiązane do aktualizowania ani modyfikowania niniejszej publikacji, jak również do informowania jej odbiorców w przypadku, gdy jakakolwiek poruszona w niej kwestia lub zawarta w niej opinia, prognoza, kalkulacja bądź szacunek ulegnie zmianie lub stanie się nieaktualne. Publikacja przedstawia stan faktyczny znany autorom na datę sporządzenia.

Biuro Maklerskie mBanku S.A. nie ponosi odpowiedzialności za działania lub zaniechania klienta, w szczególności za nabywanie lub zbywanie instrumentów finansowych podjęte na podstawie informacji zawartych w niniejszej publikacji handlowej, jak również za potencjalnie poniesione szkody, które mogą powstać w wyniku z wykorzystania informacji znajdujących się w publikacji.

W przypadku, w którym publikacja handlowa zawiera jakiekolwiek informacje odnośnie jakichkolwiek wyników dotyczących instrumentów finansowych w niej wskazanych, nie stanowią one jakiejkolwiek gwarancji lub prognozy odnośnie wyników w przyszłości. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.

Niniejsza publikacja handlowa nie została przygotowana zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych i nie podlega on żadnym zakazom w zakresie rozpowszechniania badań inwestycyjnych.