Szymon Zajkowski, CFA 19.06.2024

W ubiegłym tygodniu pisaliśmy o Ważnym pytaniu, na które odpowiedzieć musi sobie każdy, kto chce pomnażać majątek na rynkach finansowych. Pytanie to brzmi „Ile akcji powinienem mieć w portfelu?”. Aby ułatwić podjęcie tej decyzji i zarazem być bardziej świadomym tego na co się piszemy, w dzisiejszym wpisie przedstawimy kilka historycznych danych i statystyk odnośnie portfeli inwestycyjnych złożonych w różnych proporcjach z akcji i obligacji. Oczywiście należy pamiętać, że historyczne dane i wyniki nie gwarantują ich powtórzenia w przyszłości.

Coś za coś

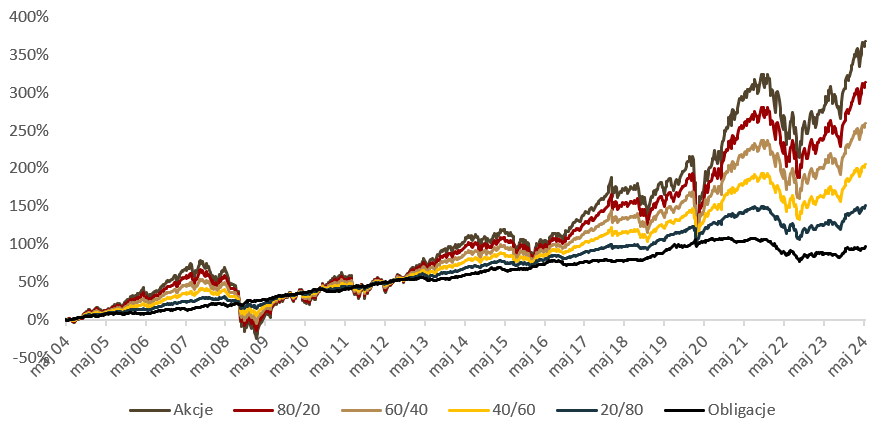

Na wykresie poniżej przedstawiamy stopy zwrotu za ostatnie 20 lat z globalnych akcji (MSCI All Country World Total Return) i obligacji (Bloomberg Global Aggregate), wraz z portfelami w różnych proporcjach podzielonymi między te dwie klasy aktywów.

Źródło: Bloomberg, mBank. Wyliczenia na danych tygodniowych od 05.2024 r.

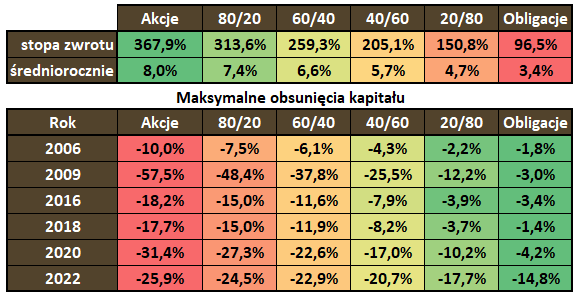

Co chyba mało zaskakujące, najwyższą stopę zwrotu osiągnęły akcje (368%), a najniższą obligacje (97%). Na rynkach finansowych zawsze jednak jest „coś za coś”, a dokładniej za wyższą stopę zwrotu musimy zapłacić wyższym ryzykiem, w tym wypadku rozumianym jako okresowa zmienność, czy obsunięcia kapitału. W tabeli poniżej prezentujemy historyczne stopy zwrotu za ostatnie 20 lat dla różnych portfeli wraz z głębokością spadków, które miały miejsce w tym okresie (do analizy wybrano minimum 10-procentowe korekty na rynku akcji). Jak widać za wyższą stopę zwrotu w długim terminie musieliśmy „zapłacić” dużo wyższymi spadkami wartości naszego kapitału.

Źródło: Bloomberg, mBank. Wyliczenia na danych tygodniowych od 05.2024 r.

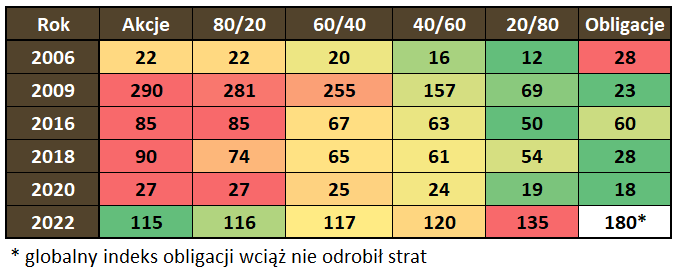

To co również bardzo istotne to czas trwania korekt (od szczytu do szczytu, czyli jak długo musimy czekać aż wartość naszego portfela nie tylko przestanie spadać, ale z powrotem wyjdzie na nowy szczyt). Co do zasady, jak już rosną to szybciej robią to ceny akcji niż obligacji, jednak akcje od dołka mają do przebycia dłuższą drogę, więc trzeba dłużej czekać aż wartość naszego portfela wyjdzie na nowy szczyt. Jaskrawym wyjątkiem jest tutaj oczywiście ostatni okres – jeden z najgorszych w historii dla obligacji. Poniżej liczba tygodni oczekiwania na powrót do poprzedniego szczytu w czasie najgłębszych korekt.

Źródło: Bloomberg, mBank. Wyliczenia na danych tygodniowych od 05.2024 r.

Jaki portfel wybrać?

Z doświadczenia wiemy, że gdy pokazujemy historyczne stopy zwrotu, wielu osobom rośnie rynkowa pewność siebie i chęć posiadania większej alokacji w akcjach. Spoglądając na wykresy, historyczne korekty nie bolą i nie budzą strachu, jak te, które dzieją się w czasie rzeczywistym i które systematycznie pożerają nasz kapitał. Są postrzegane jako oczywista okazja do zwiększenia alokacji w akcjach, a nie jako powód do ucieczki z rynku. W praktyce jednak, gdy korekta dotyka naszego portfela myślenie jest zupełnie odwrotne. Wydaje nam się, że spadki nigdy się nie skończą, więc lepiej ratować to co zostało. Wypłata w takich momentach bywa jednak najgorszą decyzją inwestycyjną.

Dlatego tak ważne jest posiadanie planu i portfela dostosowanego do naszych indywidualnych preferencji, w tym przede wszystkim celu inwestycyjnego, horyzontu, możliwości poniesienia strat i tolerancji ryzyka. Jeżeli naszym celem jest osiągnięcie stóp zwrotu wyższych niż na depozytach, czy obligacjach, siłą rzeczy w portfelu powinny pojawić się akcje. Jeżeli mamy duże możliwości poniesienia strat (nie zagrażają one naszym potrzebom finansowym, czy stylowi życia) oraz wysoką tolerancje ryzyka (znaczne wahania kapitału nie powodują u nas paniki) możemy pozwolić sobie na większy udział akcji w portfelu. No i oczywiście im dłuższy horyzont inwestycyjny tym akcji w portfelu może być więcej.