Magdalena Sadowska-Kaczmarczyk, CFA 01.10.2024

Patrząc przez pryzmat wyników indeksów (globalne akcje +6,2%, globalne obligacje investment grade +4,2%) III kwartał upłynął pod znakiem solidnych wzrostów. Kwartalne wyniki niejako ukrywają skalę zmienność, jakiej doświadczyły rynki w minionych 3 miesiącach. Lipiec był ekstremalnym miesiącem pod względem różnic miesięcznych stóp zwrotu. Globalny rynek akcji (MSCI ACWI) wzrósł o 1,5%. W tym samym czasie, dotychczasowi liderzy hossy (głównie z indeksu Nasdaq) zanotowali spadek o 1,6% podczas, gdy wiatru w żagle dostały małe i średnie spółki (Russell 2000) rosnąc o 10,1%. Przełom lipca i sierpnia przyniósł podwyżkę stóp procentowych w Japonii oraz słabe dane z amerykańskiego rynku pracy, które doprowadziły do dynamicznej przeceny na rynkach akcji. Największy spadek zanotował rynek japoński. W kolejnych tygodniach ze wsparciem dla inwestorów przychodzili kolejni przedstawiciele banków centralnych na czele z amerykańską Rezerwą Federalną. Dane z gospodarki wspierały bankierów w zapowiedziach obniżek stóp procentowych, które we wrześniu stały się faktem (EBC i Fed).

Na rynku długu inwestorzy mieli mniej emocji i mogli korzystać z „nudnych” wzrostów. Głównymi aktorami w minionym kwartale pozostawali bankierzy centralni zapowiadający obniżki stóp procentowych. Ceny obligacji spokojnie podążały ku północy dostarczając inwestorom solidnych wzrostów. Co ważne, korelacja stóp zwrotu z rynków akcji i obligacji w III kwartale była ujemna (ceny obligacji rosły gdy akcji spadały). Dzięki temu spadki na rynkach akcji były mniej dotkliwe dla inwestorów posiadających w swoich portfelach dług. Dywersyfikacja dobrze zadziałała.

Liderem wzrostów w III kwartale zostały Chiny (21,3%). Ogłoszone w ostatnich tygodniach działania fiskalne i monetarne mające doprowadzić do powrotu chińskiej gospodarki do wyznaczonej ścieżki wzrostu doprowadziły do ponad 20% wzrostów chińskich indeksów akcji w ostatnim tygodniu września. Pozytywnie wyróżniał się również globalny rynek nieruchomości (15,9%), który z ulgą przyjął obniżki stóp procentowych oraz obniżenie oprocentowania już istniejących kredytów hipotecznych. W obliczu globalnych napięć geopolitycznych (eskalacja działań wojennych na Bliskim Wschodzie) i osłabiania dolara istotnie rosły również ceny złota (13,2%).

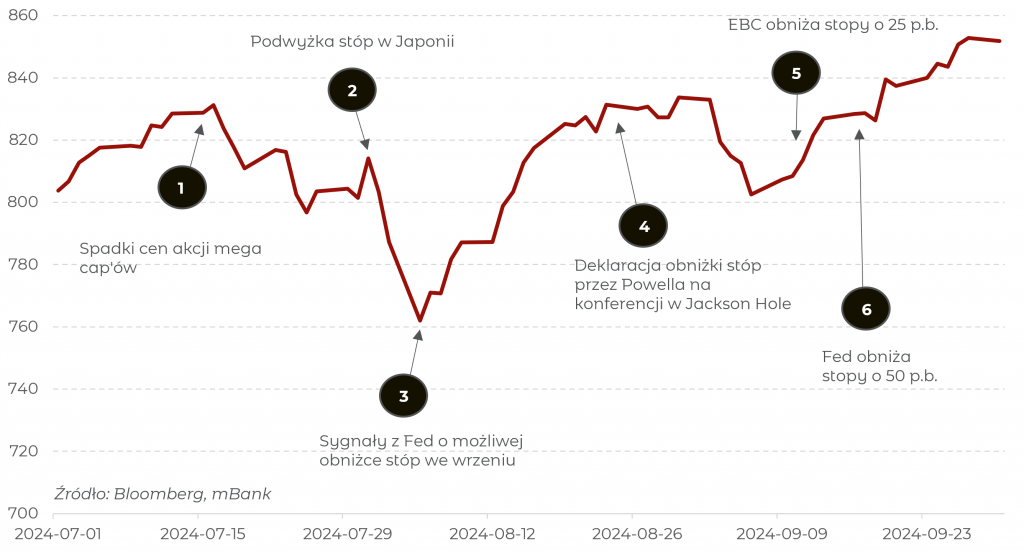

Tradycyjnie podsumowujemy kwartał wykresem światowych cen akcji (MSCI ACWI), na który nanieśliśmy najważniejsze, naszym zdaniem, wydarzenia rynkowe.

Wykres 1. Notowania globalnych akcji (indeks MSCI ACWI) w III kwartale 2024 roku.

Wydarzenia rynkowe

Patrząc na wyniki głównych indeksów w 3 kwartale można by przypuszczać, że nic się nie działo i rynki akcji powoli rosły. Nic bardziej mylnego. Zwrotów akcji było wiele. Rynki podążały to w górę to w dół, wyprowadzając finalnie indeksy na historyczne poziomy. Wśród wydarzeń minionego kwartału najważniejsze, naszym zdaniem, były:

- Niższa od oczekiwań inflacja w USA doprowadziła do przeceny dotychczasowych liderów hossy i zwyżki tracących od początku roku małych i średnich spółek.

- Podwyżka stóp procentowych w Japonii i obawy o recesję w USA, poparte słabymi danymi z rynku pracy, doprowadziły rynki akcji do silnych spadków w pierwszych dniach sierpnia.

- Wypowiedzi przedstawicieli amerykańskiej Rezerwy Federalnej sugerujące brak ryzyka recesji skłoniły inwestorów do zakupów akcji po dynamicznej wyprzedaży.

- W przemówieniu w Jackson Hole prezes Powell zasugerował, że w USA nadchodzi czas na dostosowanie polityki pieniężnej. Dyskusja skupiła się na skali wrześniowej obniżki.

- Europejski Bank Centralny kontynuuje, rozpoczęte w czerwcu, obniżki stóp procentowych (25 p.b.).

- Amerykańska Rezerwa Federalna ogłosiła pierwszą, wyczekiwaną od dłuższego czasu obniżkę stóp procentowych o 50 p.b.

Co dalej?

Na pytanie co dalej nikt nie zna odpowiedzi. Z jednej strony widzimy, że rynek długu wycenia agresywny cykl cieć stóp procentowych. Być może inwestorzy doszli do wniosku, że ponieważ w minionych cyklach luzowania monetarnego nie doceniali skali obniżek stóp procentowych, gdy się one zaczynały, tym razem postanowili zwiększyć swoje oczekiwania. Patrząc na rynkowe wyceny obniżek stóp procentowych wygląda to tak jakbyśmy mieli paniczne cięcia w obliczu rozprzestrzeniającej się recesji. Tym czasem w gospodarce wcale nie dzieje się tak źle. Rynek pracy nieco się schłodził (był bardzo rozgrzany), dane z gospodarki są umiarkowane (PMI). Na horyzoncie nie widać jednak recesji. Rynki akcji pozytywnie zareagowały na decyzję o obniżce stóp procentowych wierząc, że Rezerwa Federalna działa pro aktywnie i uda się uniknąć recesji. Scenariusz tzw. miękkiego lądowania wciąż jest dominujący.

Zachowanie rynków w kolejnych miesiącach w głównej mierze zależy od tego, czy będziemy mieli do czynienia z recesją. Naszym zdaniem scenariusz miękkiego lądowania jest w tym momencie najbardziej prawdopodobny. Banki centralne mając jeszcze w zanadrzu solidną amunicję, którą w razie pojawienia się poważnych problemów mogą użyć. Dlatego też w sierpniu podjęliśmy decyzję o zwiększeniu ryzyka portfeli i doważeniu części akcyjnej kosztem ograniczenia długu w portfelach.

Jak zawsze czynników ryzyka i niewiadomych jest wiele. Nie wiemy jaką ścieżką będzie dalej kroczyć inflacja oraz co z toczącymi się konfliktami zbrojnymi. Przed nami listopadowe wybory prezydenckie w Stanach Zjednoczonych, które z pewnością dostarczą wiele emocji nie tylko samym Amerykanom, ale również inwestorom na całym świecie.