Bartosz Pawłowski, CFA

Nie ma co się oszukiwać, wczorajsze dane o inflacji z USA zawiodły oczekiwania nasze oraz większości analityków. Najpierw dobra wiadomość – dynamika roczna obniżyła się z 8,5% do 8,3%. Za chwilę pokażemy też, że ten proces niemal na pewno będzie kontynuowany w kolejnych miesiącach. Teraz zła wiadomość – miało być 8,1%, a tzw. inflacja bazowa (czyli po wyłączeniu żywności i paliw) istotnie wzrosła. I dlatego też wczorajszy dzień na amerykańskiej giełdzie najlepiej byłoby zapomnieć. Niestety, na długo o nim zapamiętamy, bo wynik -4,3% mieści się w pierwszej pięćdziesiątce najgorszych dni od 1950 roku. A już sytuacji, kiedy wszystkie spółki z indeksu Nasdaq100 spadają można ze świecą szukać…

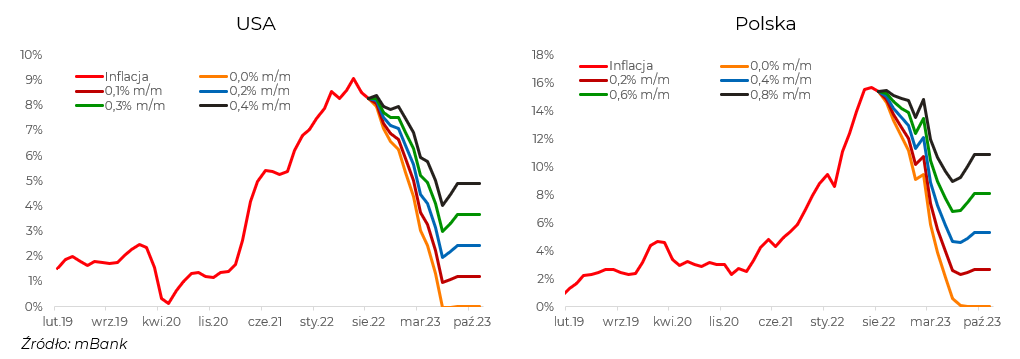

Nasze ostatnie Oczekiwane Kierunki Inwestycyjne nosiły tytuł „Początek końca inflacji w USA„. Nie będziemy ukrywać, że wolelibyśmy, żeby wczorajsze dane były inne, ale ciągle uważamy, że kierunek jest ten sam. Zrobiliśmy sobie pewne matematyczne ćwiczenie. Wiemy, że inflacja w USA w sierpniu wyniosła 8,3%. Nie robiąc prognoz, przygotowaliśmy kilka scenariuszy. Zakładamy, że inflacja miesięczna będzie wynosić odpowiednio 0,0, 0,1, 0,2, 0,3 i 0,4%. Wykres poniżej pokazuje, jak wyglądałaby w takich scenariuszach inflacja roczna w nadchodzącym okresie. Na marginesie, obok zrobiliśmy podobne ćwiczenie dla Polski (z nieco bardziej pesymistycznymi scenariuszami).

Linia czerwona w obu przypadkach to dotychczasowy wynik inflacji r/r, a linie kolorowe to wyliczenie, co by było w poszczególnych miesięcznych scenariuszach. Jak widać, nawet przy stosunkowo wysokiej miesięcznej inflacji, czyli 0,4% m/m, roczna inflacja w USA po prostu musi spadać (nota bene za sierpień było 0,1%). Jest to tzw. efekt bazy. Gdyby miało być niżej, co według nas jest prawdopodobne biorąc pod uwagę chociażby ceny ropy albo mocnego dolara, inflacja spadnie szybciej. Zwłaszcza że takie zaskoczenia, jak wczorajsze zwiększają prawdopodobieństwo agresywniejszych podwyżek stóp procentowych w USA, co schłodzi gospodarkę. Zresztą rynek obecnie wycenia, że na posiedzeniu za tydzień, Rezerwa Federalna podniesie stopy o 75 lub nawet 100pb.

Co na to wszystko rynek? Wczorajszy dzień sobie już omówiliśmy, choć trzeba stwierdzić, że dane przytrafiły się po kilku dniach dość dynamicznych wzrostów. Innymi słowy, cofnęliśmy się na głównych indeksach mniej więcej o tydzień. Obrazuje to fakt, że inwestorzy pewnie nastawiali się na niższy wynik (stąd najpierw wzrosty) i się nieco sparzyli (stąd szybki spadek). Zróbmy jednak krok w tył i spójrzmy, co ogólnie „myślą” duże pieniądze. Posłużymy się, jak zwykle, ankietą przeprowadzaną przez Bank of America pt. Global Fund Manager Survey.

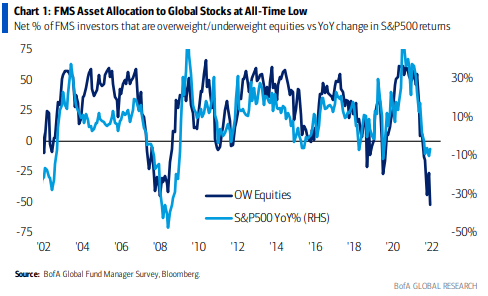

Po pierwsze, ogólne pozycjonowanie. Pokazujemy je na wykresie poniżej w zestawieniu ze zmianami S&P500.

Przede wszystkim zwracamy uwagę, że nawet inwestorzy profesjonalni, którzy są tutaj badani, w swoim pozycjonowaniu podążają za rynkiem. Jak widać błędy behawioralne przytrafiają się wszystkim, choć z uporem będziemy apelować, żeby nie kierować się ostatnimi wynikami indeksów, funduszy, strategii czy innych aktywów w podejmowaniu decyzji inwestycyjnych. Co ważniejsze jednak, granatowa linia nigdy jeszcze nie była tak nisko, co oznacza, że rekordowo niski odsetek funduszy inwestycyjnych jest przeważony w akcjach. Jest to już jakimś powodem do ostrożnego optymizmu. To samo zjawisko, tylko w nieco innym ujęciu graficznym pokazujemy na dwóch wykresach poniżej.

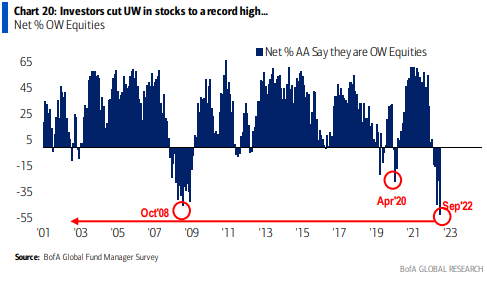

Pierwszy to jest właśnie odsetek funduszy z przeważeniem w akcjach (jak napisaliśmy, rekordowy) już bez nałożenia indeksu S&P500. Drugi to już konkretne sektory przeważone lub niedoważone.

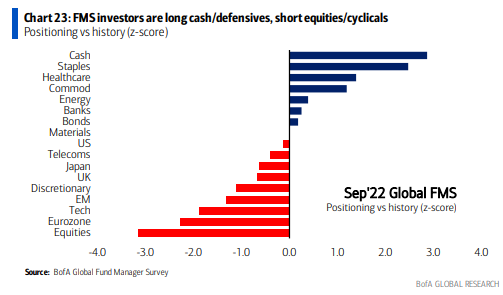

Wśród przeważonych trzy największe to gotówka (cash), dobra podstawowego użytku (staples) i służba zdrowia (healthcare). Są to wybitnie defensywne pozycje. Później mamy surowce i energetykę, czego pewnie tłumaczyć nie trzeba (choć w ostatnich miesiącach działa słabiej).

Na drugim końcu spektrum mamy ogólnie akcje (equities), strefę euro (Eurozone), technologię (tech) i rynki wschodzące (EM). Zatem jeśli ktoś ma wrażenie, że patrząc na rynek boi się własnego cienia, to powinien wiedzieć, że nie jest w tym osamotniony. Poprzednie epizody takiego niedoważenia kończyły się dla cierpliwych bardzo dobrze. Czy tym razem będzie podobnie w dużej mierze będzie zależało od inflacji. A mimo wczorajszych danych, wciąż jesteśmy zdania, że jej głębsze spadki są – używając tytułu śląskiej serii Albina Siekierskiego – blisko, coraz bliżej.