Dariusz Zalewski, CFA 20.07.2022

…. i bój się, gdy inni są chciwi – to jeden z popularniejszych cytatów, którego autorem jest Warren Buffet. Wszyscy lubimy proste, genialne myśli, które pomagają nam odnaleźć się w skomplikowanej rzeczywistości rynkowej, a najlepiej, gdy dodatkowo sugerują, że „ten długo wyczekiwany moment” na zakup lub sprzedaż akcji jest właśnie teraz. Co więcej, często pociągające wydaje nam się podejście kontrariańskie, zakładające działanie zupełnie przeciwne do tego co robi tłum inwestorów. To niczym gra w innej, wyższej lidze, gdzie z góry ze spokojem patrzymy na pozostałych uczestników rynku szarganych emocjami.

Mając na uwadze powyższe, krytyczne zastrzeżenia, naszym zdaniem warto jednak dzisiaj zaryzykować i pokusić się o krótką analizę tego czy „inni” nie przesadzają obecnie ze strachem i pesymizem. To zaś, co pokazuje historia, mogłoby zachęcać do nieco bardziej optymistycznego spojrzenia na rynek akcji.

Krajobraz jak po bessie

Mimo, że za nami spadki na globalnych indeksach ledwo przekraczające 20%, rynkowy krajobraz po pierwszym półroczu 2022r mógłby sugerować, że zaliczyliśmy potężną bessę, a perspektywy na odreagowanie i poprawę sytuacji są bardzo odległe. Słowa recesja, spowolnienie, inflacja odmieniane są przez wszystkie przypadki, a różne wskaźniki sentymentu rynkowego szorują po dnie.

Zarządzający przygotowani na recesję i dalsze spadki

Jak w tym otoczeniu zachowują się zarządzający z globalnych instytucji finansowych? Odpowiedzi na to pytanie dostarcza najnowszy raport Global Fund Manager Survey od Bank of America (BofA). Poniżej zamieściliśmy jedynie kilka z wykresów, które sugerują, że perspektywy dla rynków akcji są dzisiaj „najgorsze od…”.

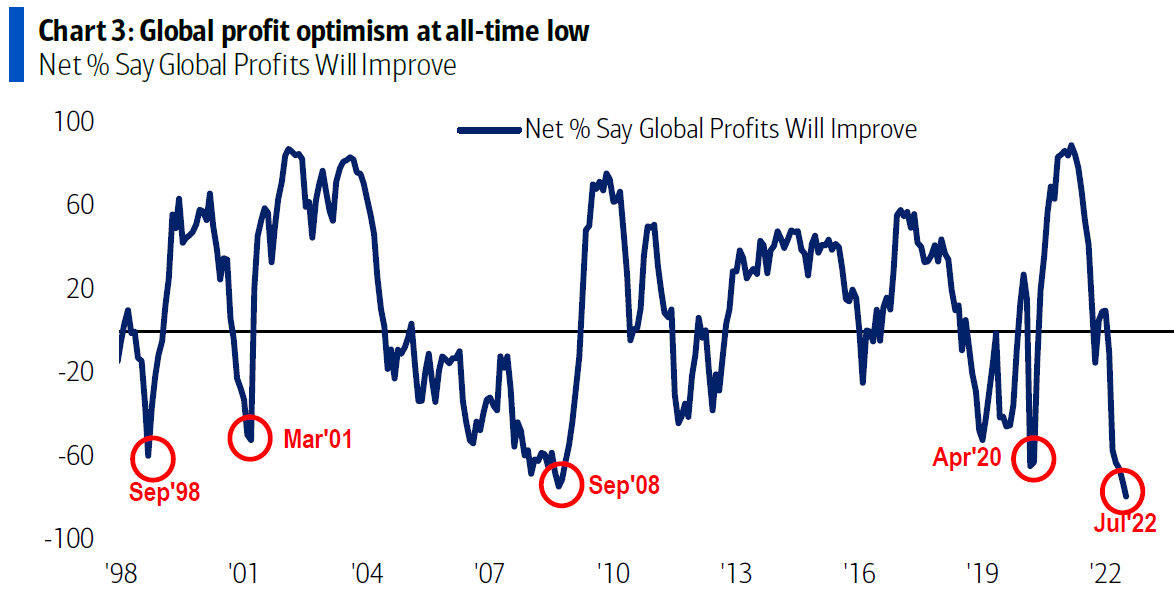

Pierwszy z wykresów wskazuje jaki procent ankietowanych uważa, że globalne zyski spółek ulegną poprawie. Ze świecą szukać dzisiaj optymistów, a zdecydowana większość obstawia pogorszenie zyskowności w najbliższej przyszłości (są to najniższe odczyty od kiedy BofA prowadzi to badanie).

Źródło: Bank of America

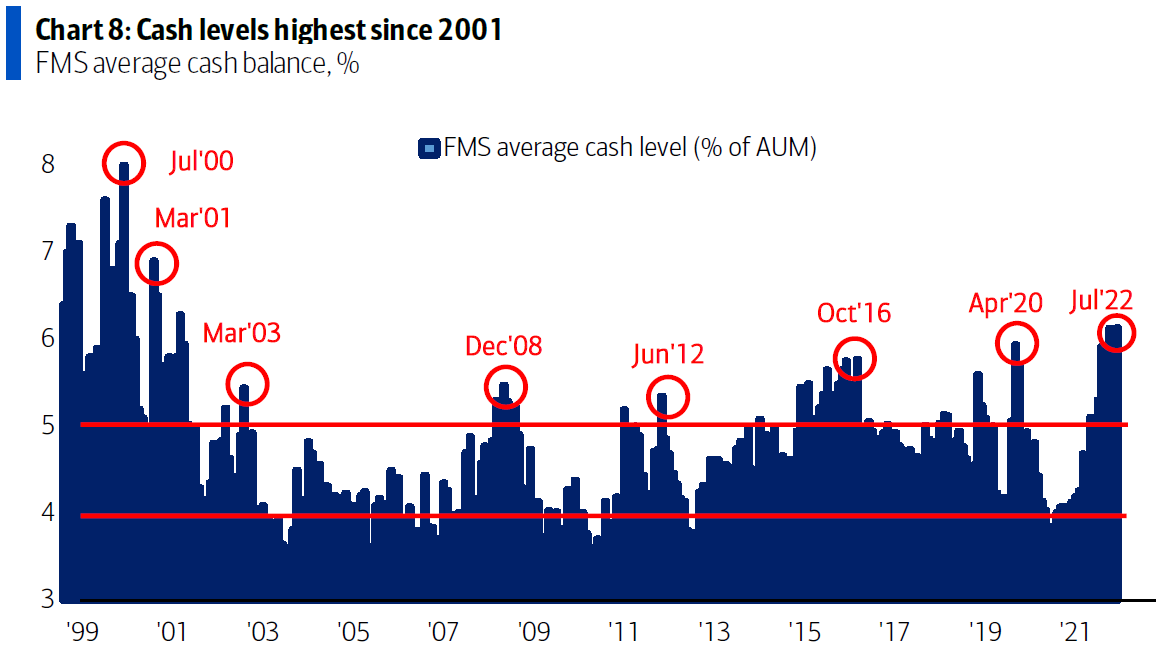

Kolejne pytanie na jakie odpowiadali zarządzający dotyczyło udziału gotówki w portfelach inwestycyjnych. Obecnie zaangażowanie w gotówkę na tle historii jest bardzo wysokie (najwyższe od 2001r). A to wskazuje na dużą niepewność co do dalszego rozwoju sytuacji.

Źródło: Bank of America

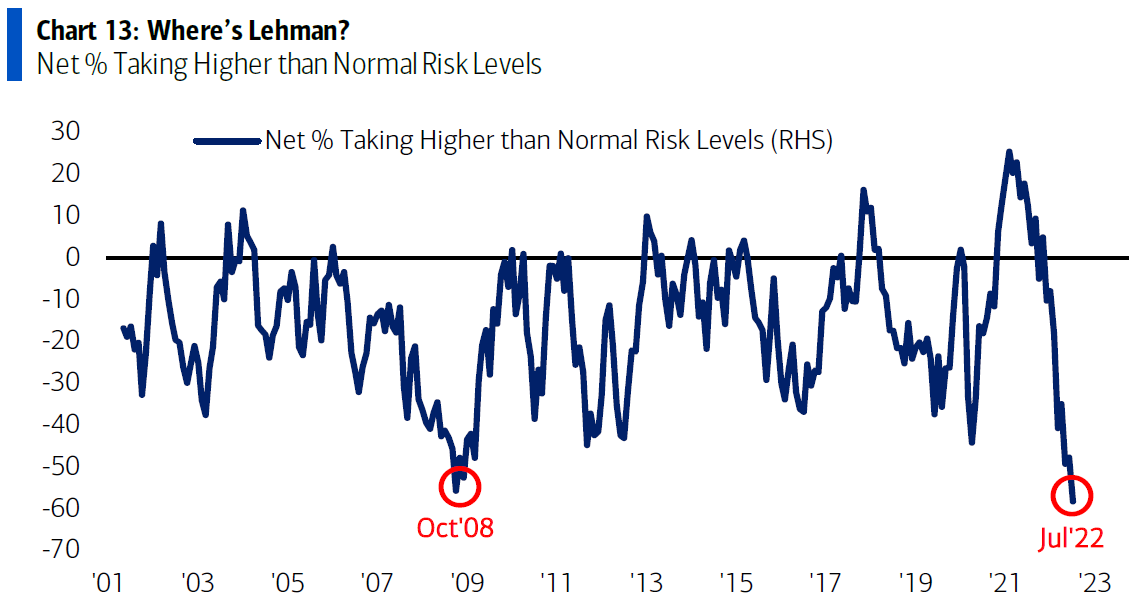

Ostatni z wykresów pokazuje apetyt na ryzyko wśród globalnych zarządzających. Widać, że dzisiaj poziom ryzyka na portfelach inwestycyjnych jest wyraźnie poniżej „normalnego”.

Źródło: Bank of America

Historia sugeruje coś innego

Nie potrzeba wybitnych umiejętności analitycznych, żeby zauważyć, że na powyższych wykresach zaznaczone na czerwono są podobne daty. Były to momenty zniechęcenia, pesymizmu, strachu i braku lepszych perspektyw „na jutro”. Co ważne, były to także miesiące gdzie na rynku akcji duża część spadków była za nami, a doważenie ryzyka w portfelach okazywało się być w perspektywie kolejnych kwartałów zazwyczaj słuszną decyzją. W tym miejscu należy zamieścić dwa zastrzeżenia. Po pierwsze nie wiemy czy za 2 lub 3 miesiące, obecne słabe odczyty nie będą jeszcze słabsze (chodź tu przestrzeń jest mocno ograniczona, bo optymistów nie zostało zbyt wielu). Po drugie, historyczne analogie zaznaczone na wykresach (jak chociażby październik 2008r.) nie sugerowały dokładnie momentu wyznaczenia dołka na rynku. Można jednak pokusić się o stwierdzenie, że patrząc na historię warto zrobić dzisiaj pierwszy krok w kierunku doważenia rynku akcji w portfelach inwestycyjnych. To zaś spójne jest z szerszą oceną sytuacji o czym pisaliśmy niedawno w ostatnich Oczekiwanych Kierunkach Inwestycyjnych.