Marcin Chwedczuk, CFA 16.10.2024

Główną przesłanką do inwestowania swoich środków jest myślenie o przyszłości. Oczywiście nikt z nas nie jest w stanie przewidzieć jaka ta przyszłość będzie, jednak powinniśmy być w tym temacie co najmniej optymistami, szczególnie jeżeli zamierzamy swoje środki inwestować na rynkach kapitałowych. Zapewne większość naszych czytelników zdołało już pogodzić się z tym, że żaden zarządzający aktywami nie ma szklanej kuli – tak bardzo pożądanej – i nie wie w którą stronę podążą wyceny aktywów. Sposobem chociaż na częściowe zmniejszenie niepewności w tym wypadku jest analiza przeszłości. Myślenie jest proste: jeżeli coś wydarzyło się kiedyś to sprawdźmy, jak zachowały się w takich warunkach nasze aktywa. Takie ćwiczenie nie da nam stuprocentowej pewności co się wydarzy, ale pozwoli zakreślić pewne możliwe scenariusze, zgodnie ze słynnym cytatem, że historia się nie powtarza, ale często się rymuje.

Prześledźmy zatem kilka statystyk, które mogą być pomocne w nadchodzących kilku tygodniach, bądź też kilku miesiącach.

Na pierwszy plan wysuwają się statystyki związane z okresem wyborów w Stanach Zjednoczonych.

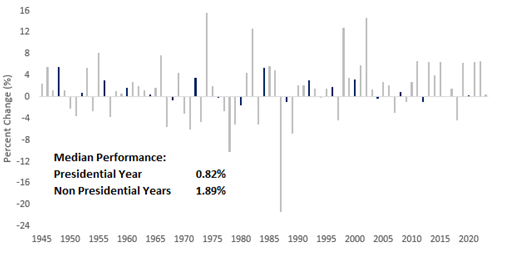

Statystyki wskazują, że w roku wyborczym, gdy Amerykanie głosują na prezydenta w ciągu 4 tygodni przed dniem wyborów mediana zysków indeksu S&P 500 wynosiła 0,82% w porównaniu do tego samego okresu, gdy nie ma wyborów, gdzie wynosiła ona 1.89%.

Stopy zwrotu indeksu S&P 500 w okresie 4 tygodni przed dniem wyborów

Źródło: Bespoke Investment Group

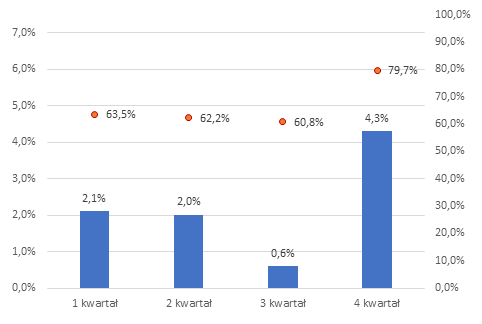

Inne często przytaczane dane wskazują, że październik jest tym miesiącem, który ma gorsze stopy zwrotu w porównaniu do innych miesięcy. Natomiast optymistycznie wyglądają statystyki dotyczące całego czwartego kwartału. Przez prawie 80% czasu od 1950 roku czwarty kwartał był najlepszym kwartałem w całym roku ze średnią stopą zwrotu wynoszącą 4,3%.

Średnie kwartalne stopy zwrotu indeksu S&P 500 (1950-2023)

Źródło: Carson Investment Research, mBank

Nie idźmy za daleko

O ile z kierowaniem się takimi statystykami przy podejmowaniu decyzji inwestycyjnych jeszcze mamy racjonalne przesłanki trzeba jednak uważać, aby nie „zakopać się za głęboko”. Można np. spotkać się ze statystykami, mówiącymi o tym, że jeżeli np. indeks S&P 500 zakończył pierwszy dzień kwartału wzrostami to cały kwartał będzie wzrostowy z jakimś podanym prawdopodobieństwem. Oczywiście, w tego typu przypadkach widzimy więcej losowości niż prawidłowości więc takie statystyki lepiej pozostawić w szufladkach z anegdotami. W przeciągu kwartału może się bardzo dużo wydarzyć, zarówno pozytywnego jak i negatywnego wiec wynik pierwszego dnia raczej nie jest pewnym prognostykiem.

Analiza czy sentyment?

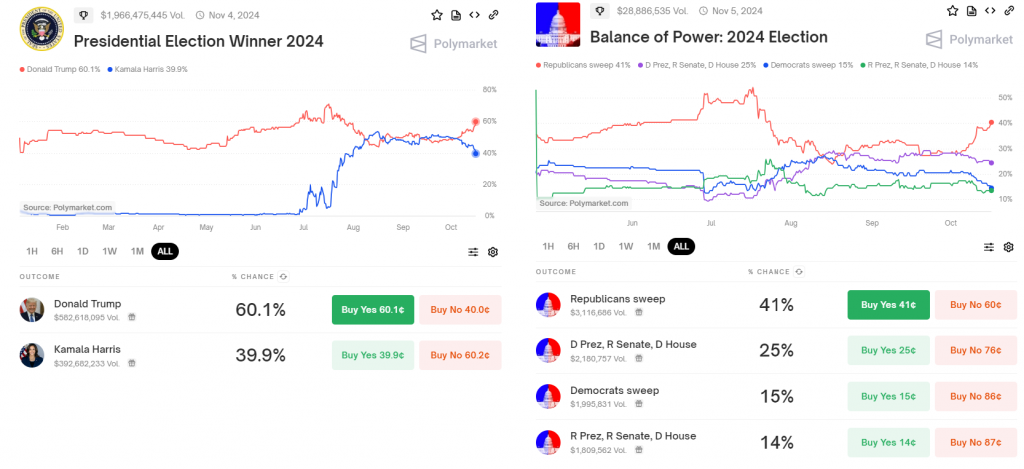

Poszerzając spektrum narzędzi do analizy rynków możemy natknąć się na zyskujące ostatnimi czasy tzw. portale predykcyjne. Są to strony internetowe na których można „obstawiać” wyniki przeróżnych wydarzeń, takich jak wybory prezydenckie, zakłady sportowe, kulturę popularną, warunki pogodowe i wszystko inne co zyska szersze zainteresowanie. Użytkownicy wykupują „jednostki” danego wydarzenia i jeżeli obstawią poprawnie, mogą je odsprzedać za 1 USD każdą. Przegrani odchodzą z niczym. Mamy wiec do czynienia niejako z rodzajem ankiet, sondaży, które dodatkowo wsparte są tym, że ktoś postawił swoje pieniądze na dany wynik. Jak wiec wyglądają predykcje najpopularniejszego wydarzenia jednej z platform?

Źródło: Polymarket

Użytkownicy stawiają swoje pieniądze na wygraną D. Trumpa i przejęcie władzy przez Republikanów. Wyniki takie są w kontrze do popularnych sondażowni (takich jak np. fivethirtyeight) dające wygraną K. Harris. Jak wiec podchodzić do tego typu predykcji? Jak zawsze, uwzględniając kontekst. Architektura jednego z popularniejszych portalu predykcyjnego oparta jest o waluty cyfrowe, więc można zakładać, że użytkownicy portalu są zwolennikami tej technologii i w większym stopniu popierają Trumpa, który otwarcie wspiera kryptowaluty. Dodatkowo można też przypuszczać, że takim zakładom bliżej do zakładów bukmacherskich, gdzie kierowane są środki „które można stracić” przez co wynik może być obarczony pokusą wysokich zysków w przypadku mniej prawdopodobnych scenariuszy. Reasumując, należy zachować rozwagę w czerpaniu wskazówek z tego typu nowości.

Co nam pozostaje?

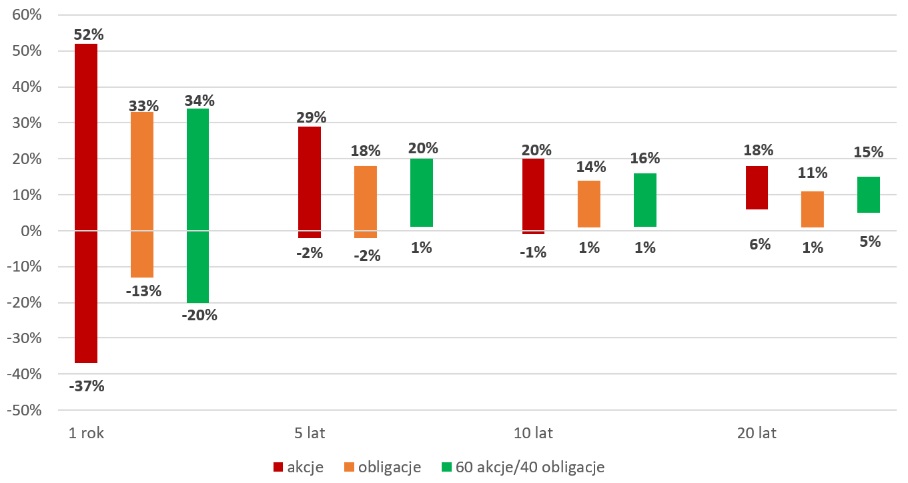

Na koniec powinniśmy pamiętać o najważniejszej statystyce: gdy jesteśmy już gotowi na inwestycje, powinniśmy je posiadać zawsze i w jak najdłuższym horyzoncie czasowym. Kolejny raz przywołujemy statystyki obrazujące jakie stopy zwrotu mogą być osiągane w danej perspektywie czasowej. Dane historycznie jednoznacznie wskazują, że im dłużej posiadamy inwestycje tym mamy większe szanse na uniknięcie strat a nawet zrealizowanie wysokiej, pozytywnej stopy zwrotu. I niech ta statystyka stanie się głównym kierunkowskazem do podejmowania działań dotyczących naszych portfeli.

Zaannualizowane stopy zwrotu z akcji, obligacji i portfela mieszanego

Źródło: mBank, JP Morgan– Guide to the Markets. Dane z lat 1950-2023 obliczenia na podstawie rocznych stóp zwrotu z lat 1952-2023. Akcje reprezentowane przez indeks S&P 500 Shiller Composite, obligacje przez Strategas/Ibbotson dla lat 1950-2010 oraz Blomberg Global Aggregate dla lat późniejszych.