Szymon Zajkowski, CFA 11.04.2023

Bieżący rok przynosi wyraźne wzrosty zarówno cen akcji, jak i obligacji. Stoi to w silnym kontraście do roku ubiegłego, który śmiało można zaliczyć do jednego z najgorszych w historii rynków finansowych. I to nie tylko dlatego, że globalny rynek akcji spadł o ok 20%, ale przede wszystkim dlatego, że rynek obligacji zaliczył największą przecenę w swojej historii, sięgającą 11% w skali całego roku. Wielu inwestorów mogło więc zwątpić w sens dywersyfikacji między akcjami i obligacjami skoro owe obligacje nie zrealizowały jednego ze swoich podstawowych celów w portfelu, jakim jest ochrona kapitału w okresach spadków cen akcji. Ubiegły rok był jednak pod tym względem wyjątkowy. Aktualnie perspektywy rysują się znacznie optymistyczniej, a wspomniana dywersyfikacja nadal ma sens, o czym w dalszej części wpisu.

Po co ta dywersyfikacja

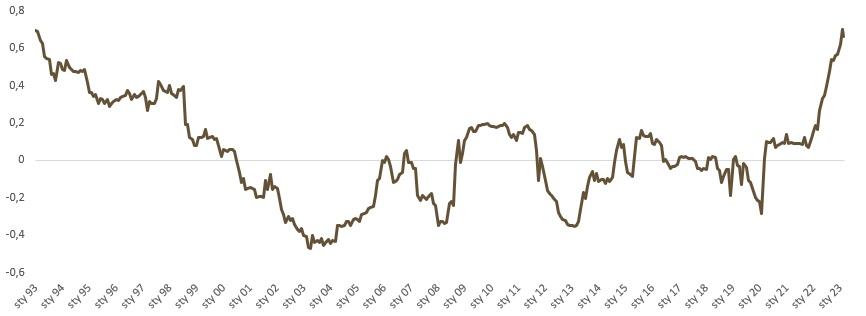

Dywersyfikacja portfela najlepiej sprawdza się wtedy, gdy akcje i obligacje zachowują się odmiennie w różnych sytuacjach rynkowych, czyli gdy w odpowiednich momentach ich tzw. korelacja jest ujemna. Mówiąc nieco precyzyjniej, gdy ceny akcji idą w dół, obligacji idą w górę. Dzięki temu obniża się zmienność naszego portfela, a straty w okresach rynkowej paniki są znacznie mniejsze. Ubiegły rok był jednak pod tym względem wyjątkowy ponieważ akcje i obligacje obrały ten sam kierunek – niestety w dół. A wspomniana korelacja stała się najsilniej dodatnia od 30 lat, czyli obydwa rynki poruszały się w tę samą stronę. Poniżej 3-letnia korelacja globalnych indeksów akcji (MSCI All Country World) i obligacji (Bloomberg Global Aggregate).

Źródło: Bloomberg, mBank

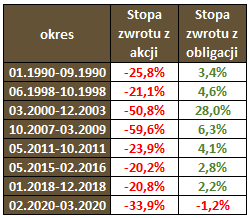

Warto zaznaczyć, że pozytywna korelacja nie musi być niczym złym. Gdy rynki rosną pozytywna korelacja jest wręcz wskazana. I zazwyczaj ma ona miejsce w „spokojnych czasach”, przy relatywnie stabilnych stopach procentowych (niskiej zmienności i dużej przewidywalności), jak to na przykład miało miejsce przez znaczną część lat dziewięćdziesiątych ubiegłego wieku. Najważniejsze by w momentach stresu korelacja znów zmieniła swój znak. I jak się okazuje, we wspomnianych latach dziewięćdziesiątych, gdy za dłuższy okres korelacja była dodatnia (patrz wykres powyżej), w momentach większych spadków cen akcji obligacje zyskiwały, czyli korelacja stawała się ujemna (patrz tabela poniżej). Z resztą w XXI wieku ta zależność również działała. Wyjątek stanowią spadki w trakcie „COVIDowej paniki”, jednak w tej sytuacji zmiany działy się tak szybko, że trudno je wiarygodnie porównywać, a poza tym po ok. 2 tygodniach obligacje już odrobiły całość swoich (relatywnie niewielkich) strat.

Stopy zwrotu dla indeksu MSCI All Country World oraz Bloomberg Global Aggregate USD-H

Źródło: Bloomberg, mBank

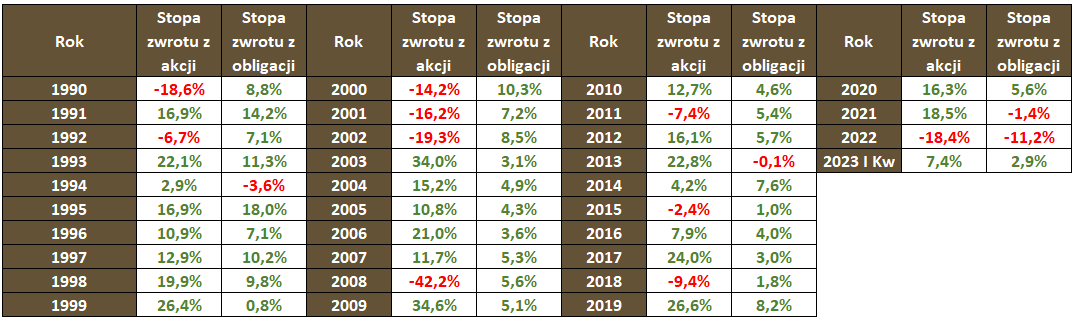

Dodatkowo jak popatrzymy na wyniki w latach kalendarzowych to licząc od roku 1990, poprzedni rok był pierwszym, kiedy to i akcje i obligacje przyniosły straty. To potwierdza, że raczej był to wyjątek niż reguła.

Stopy zwrotu dla indeksu MSCI All Country World (od 1999 roku (moment powstania indeksu Total Return) z uwzględnieniem dywidend) oraz Bloomberg Global Aggregate USD-H

Źródło: Bloomberg, mBank

Aktualnie pozytywna korelacja może sprzyjać

W ubiegłym roku mieliśmy „perfekcyjną burzę” dla akcji i obligacji – połączenie gwałtownych podwyżek stóp procentowych (negatywne dla obligacji) z obawami o recesję w światowej gospodarce (negatywne dla akcji). Choć cały czas utrzymuje się wiele ryzyk gospodarczych (jak zawsze!) aktualnie niewykluczone, że rynki finansowe najgorsze mają już za sobą i wchodzą w okres zupełnie odmienny od ubiegłorocznego. Cykle podwyżek stóp procentowych prawdopodobnie dobiegają końca, a ewentualna recesja po pierwsze zdaje się być już dość dobrze zdyskontowana w cenach akcji, a po drugie giełda zazwyczaj odbija znacznie wcześniej niż gospodarka, co pokazywaliśmy m. in. tutaj. Oznacza to, że i akcje i obligacje znów mają szansę przynosić pozytywne stopy zwrotu. Z resztą, jak to najczęściej bywało w przeszłości…