Bartosz Pawłowski, CFA

Powell w natarciu

Rynek jeszcze nie zdołał się zdecydować, jak potraktować wariant koronawirusa omikron, a musi sobie zacząć radzić z czymś potencjalnie o wiele istotniejszym. Otóż wczoraj szef Rezerwy Federalnej Jerome Powell podczas wystąpienia w Senacie powiedział m.in.

- Zagrożenie trwale wyższej inflacji wzrosło.

- Słowo 'przejściowe’ ma różne znaczenie dla różnych ludzi i prawdopodobnie to jest dobry czas, żeby przestać się nim posługiwać.

- Użyjemy naszych narzędzi, aby się upewnić, że wysoka inflacja się nie zakorzeni.

- Gospodarka jest bardzo silna, a presja inflacyjna wysoka i dlatego w moim przekonaniu zasadne jest rozważenie przyspieszenia tempa obniżania zakupów obligacji (taper).

Co ciekawe, wypowiedzi te w dużej mierze padły podczas sesji pytań, a nie przygotowanym przemówieniu. Tak czy siak jest to dość spektakularne salto wykonane przez najważniejszego człowieka w światowych finansach, zwłaszcza w kontekście poprzednich wypowiedzi.

Wysoka inflacja to sprawa polityczna

Aby zastanowić się, co to może znaczyć dla portfeli inwestycyjnych, trzeba najpierw zerknąć na kontekst. Sformułowanie „przejściowa” inflacja (transitory) zostało użyte około pół roku temu, ale Powell w ostatnich miesiącach bardzo narzekał, że jest ono źle rozumiane przez rynki. Także wycofanie się z niego ma jakiś sens komunikacyjny, zwłaszcza że inflacja jest dużo wyżej niż ktokolwiek się spodziewał. Innymi słowy, wiarygodność Fed cierpiała, bo wiele osób – zwłaszcza polityków – coraz częściej mówiło, że Powell jest oderwany od rzeczywistości. I właśnie kwestia polityczna może mieć tu kluczowe znaczenie, bo Powell został dopiero co mianowany przez Prezydenta Bidena na drugą kadencję. A do tego trzeba przejść przez potrafiące być dość agresywne przesłuchania w Kongresie. Przykładowo, Elizabeth Warren z Partii Demokratycznej od dawna powtarza, że Powell nie powinien pozostać na swoim stanowisku.

Swoją drogą, konsensus rynkowy już od jakiegoś czasu zakładał, że Fed w grudniu „przyspieszy tempo spadku zakupów obligacji”. Czyli po ludzku – będzie kupował obligacje jeszcze wolniej niż miał to w planie. W szczególności bank Goldman Sachs bardzo taką prognozę lansował i zdaje się, że przebiło się to do świadomości wielu. Dodatkowo, członkowie Rezerwy Federalnej bardzo często mówili, że taper, czyli właśnie spowalnianie tempa zakupów obligacji, to nie to samo co podwyżki stóp procentowych. To się nie zmienia. Owszem, można zakładać, że szybsze zakończenie programu skupu aktywów to szybsza podwyżka stóp, ale w obecnym kształcie mówimy tutaj o przesunięciu o jeden kwartał, a nie wolcie w stylu tego, co zafundowała nam ostatnio Rada Polityki Pieniężnej. Aktualna wycena tempa podwyżek to około 50pb w perspektywie najbliższych 12 miesięcy.

Jeśli zatem przyjąć, że Powell uznał rzeczywistość inflacyjną, to trzeba się jeszcze zastanowić, czy przed nami kolejne niespodzianki tego typu. Wydaje mi się, że raczej nie. Zresztą wczorajsza wypowiedź też jakoś zupełnie rynku nie zszokowała – rentowność 5-letnich obligacji jest obecnie tam gdzie była w poniedziałek (około 1,25%) i nieco niżej niż w zeszłym tygodniu. Dolar też nie odrobił poprzednich strat. Być może szef Fed chce teraz zabrzmieć trochę bardziej „jastrzębio”, żeby wysłać wszystkim sygnał, że czuwa, a ostateczne decyzje zależeć będą od tego, kiedy (i czy!) inflacja zacznie spadać. A tu dzieją się ciekawe rzeczy – w ostatnich dniach ceny surowców znacząco spadły, w tym w szczególności ropa naftowa. To ma oczywiście bezpośrednie przełożenie na inflację w krótkim okresie. Również wariant omikron ma potencjał, żeby wpłynąć na gospodarkę w zależności od tego, jak groźny się ostatecznie okaże. Powell zostawia sobie okienko do tego, żeby zareagować szybciej.

A co na to rynki?

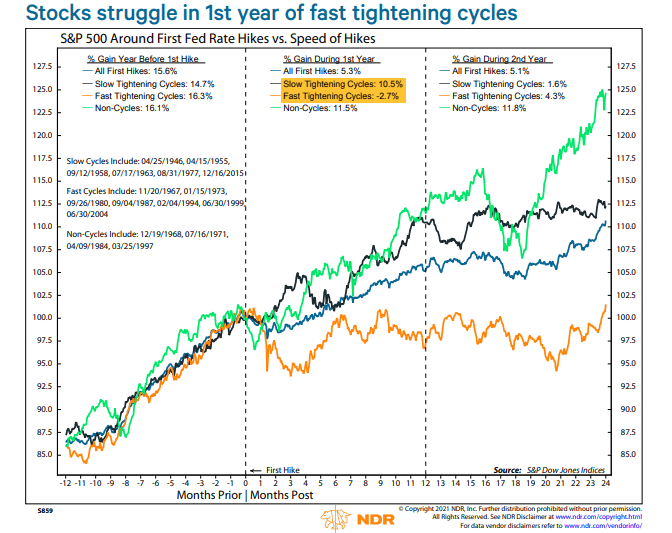

Ostatnie dni dla giełd to formacja tzw. piły (ˆˇˆˇˆˇˆˇˆˇˆˇ), czyli przeplatanie plusów z minusami. Zaczęło się wszystko w piątek, kiedy informacje o omikronie trafiły na otoczenie niezwykle niskiej płynności (dzień po Święcie Dziękczynienia) i mieliśmy swego rodzaju flash crash (pisaliśmy o nich tutaj). Dlatego spróbujmy spojrzeć nieco dalej w przyszłość. Załóżmy, że program luzowania ilościowego zakończy się wiosną i kilka miesięcy później Fed zacznie podwyższać stopy procentowe. Co wtedy z giełdą? Historia pokazuje, że zależeć to będzie od tempa tych podwyżek. Zerknijmy na wykres przygotowany przez niezależną firmę NDR:

Pokazuje on jak zachowywała się giełda w czasie 12 miesięcy przed pierwszą podwyżką i 24 miesiącach po niej. Podzielono przy tym cykle podwyżek na „powolne” i „szybkie”. Powolny to na przykład ten, który widzieliśmy od 2015 roku a szybki to ten z 2004 albo 1999 roku. Kolorami oznaczono średnią z tych cykli – na niebiesko powolne, a na pomarańczowo szybkie. Co się okazuje? Otóż przede wszystkim w 12 miesiącach przed pierwszą podwyżką amerykańska giełda zachowuje się bardzo dobrze. Ma to sens – zwykle przed pierwszą podwyżką gospodarka i inflacja przyspieszają, co raduje inwestorów. Później mamy rozwarstwienie:

- dla szybkich cykli podwyżek S&P500 spada o 2,7%

- dla powolnych cykli podwyżek S&P500 rośnie o 10,5%

Nie wiemy oczywiście jak będzie tym razem, ale bylibyśmy bardzo zdziwieni, gdyby po tylu latach „chuchania” na zimne, Fed nagle stwierdził, że będzie podwyższał stopy w tempie ekspresowym.

Na koniec trochę o rynku obligacji. Często mówi się, że inwestorzy przestają panikować, kiedy banki centralne zaczynają panikować. Nie twierdzimy oczywiście, że Fed wpadł w panikę, ale niewątpliwie Powell wykonał nieco karkołomne salto. Historycznie, okresy w których Fed zaczynał być bardziej jastrzębi wiązały się ze zwrotami na rynku długu. Dlaczego? Wiarygodność Rezerwy Federalnej jest tak duża, że skupienie się przez nią na walce z inflacją wywoływało w inwestorach odruch wyceniania niższej inflacji w przyszłości. Ot, taki bonus za wiele dekad prowadzenia dobrej komunikacji z rynkiem. Widać to chociażby po kształcie krzywej dochodowości w USA – rentowności 30-letnich obligacji są już tylko 0,6 punktu procentowego wyższe od ich 5-letnich odpowiedników. Jeszcze latem różnica ta wynosiła 1,6 punktu procentowego. Pokazujemy to na wykresie poniżej:

Gdyby ten trend, który fachowo nazywa się wypłaszczaniem krzywej dochodowości, miał być kontynuowany, to tym mniejsze będą szanse, że Fed podwyższy stopy bardzo szybko. I być może dlatego na naszej „pile” dzisiaj widzimy ząbek „do góry”…