Wczoraj odbyło się posiedzenie Fedu. Nic nadzwyczajnego się nie wydarzyło, ale moją uwagę przykuło to, co szef Fed powiedział na końcu konferencji prasowej, a konkretnie od 54min54sek (na stronie federalreserve.gov jest zamieszczony filmik).

Było to odpowiedzią na pytanie odnośnie wycen na rynku akcji i obligacji oraz czy Fed się tego nie obawia. Poniżej część odpowiedzi:

„Jeśli chodzi o rynek akcji to zależy czy patrzymy na Cena/Zysk czy na premię za ryzyko ponad stopę wolną od ryzyka. Jeśli patrzymy na Cena/Zysk to jest on na historycznych szczytach. Ale w świecie gdzie stopa wolna od ryzyka będzie bardzo nisko przez dłuższy okres czasu premia za ryzyko na rynku akcji, czyli nagroda, którą dostajemy za wzięcie ryzyka, to miara, na którą należy patrzeć. A ona nie jest na bardzo niskim poziomie, co sugerowałoby, że akcje nie są w tym sensie przewartościowane. Rzeczywiście, C/Z jest wysoko, ale to może nie jest aż tak istotne w świecie, w którym myślimy, że rentowność 10-letnich obligacji będzie niższa niż była historycznie.”

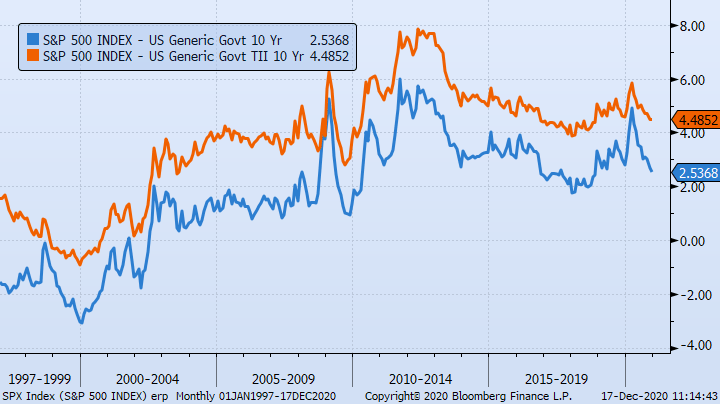

Jerome Powell odwołuje się tutaj do słynnego „modelu Fed”, który patrzy porównawczo na klasy aktywów (obligacje kontra akcje). Jest to też coś, na co od dawna zwracamy uwagę we wszystkich naszych analizach. Żeby nie być gołosłownym, poniżej wykres, który pokazuje o ile „zyskowność” spółek z S&P500 przekracza oprocentowanie 10-letnich obligacji skarbowych USA (niebieska linia) oraz 10-letnich obligacji inflacyjnych USA (pomarańczowa linia). Wykres zaczyna się jeszcze przed „bańką internetową” z przełomu millenniów:

Generalnie im te linie są wyżej, tym relatywnie tańsze są akcje w stosunku do obligacji. Innymi słowy, Jerome Powell przypomina nam, że rynek finansowy działa na zasadzie relatywnej a nie absolutnej, tzn. cóż z tego, że za akcje muszę zapłacić dość dużo, skoro za obligacje muszę zapłacić HORRENDALNIE dużo…?