Grzegorz Fiborek 04.05.2023

Dzisiejszy artykuł miał być kontynuacją poprzedniego wpisu wykorzystując analogię do burzy. Jednak z okazji Międzynarodowego Dnia Strażaka nawiążemy do pożaru.

„Kontrolowany kryzys bankowy”

Podczas gdy w Polsce rozkoszujemy się długim weekendem majowym, w Stanach Zjednoczonych piszą się kolejne rozdziały sagi pt. “Kontrolowany kryzys bankowy”. Nie jest to kryzys, który błyskawicznie szaleje i pustoszy gospodarkę, ale raczej pożar, który stale się tli. Dwa miesiące temu, obok SVB swój odrębny rozdział pisał First Republic Bank, który zamiast być przejętym wspierany był płynnościowo przez większych graczy sektora bankowego w USA. Déjà vu – takie skojarzenie można odnieść po informacji weekendowego przejęcia First Republic Bank przez JPMorgan (niedawno weekendowe przejęcie widzieliśmy już w Europie).

Przyszła kolej na PacWest Bancorp, która zmuszona jest podjąć kroki w celu poprawienia swojego stanu finansowego. Po doniesieniach o zatrudnieniu doradców w celu sprzedaży lub pozyskania kapitału, akcje PacWest we wtorek spadły ponad 27% (w poniedziałek odnotowały ponad 10% spadek).

Co na to Fed?

Sygnały te oczywiście docierały do Rezerwy Federalnej, która wczoraj podjęła decyzję o podniesieniu stóp procentowych o 25 bazowych punktów. Jay Powell po konferencji zostawił nas z następującymi tezami:

• Fed wyraźnie otwiera drzwi do przerwy w dalszych podwyżkach ALE do niczego się nie zobowiązuje

• Członkowie FOMC spodziewają się recesji w tym roku ALE Powell wciąż ma nadzieję na miękkie lądowanie

• Zawirowania w bankach prawdopodobnie zwolnią akcję kredytową ALE zakres jest niepewny

Powróciło zatem charakterystyczne dla Fedu sformułowanie “data dependent”. Mówiąc potocznie “pożyjemy zobaczymy”.

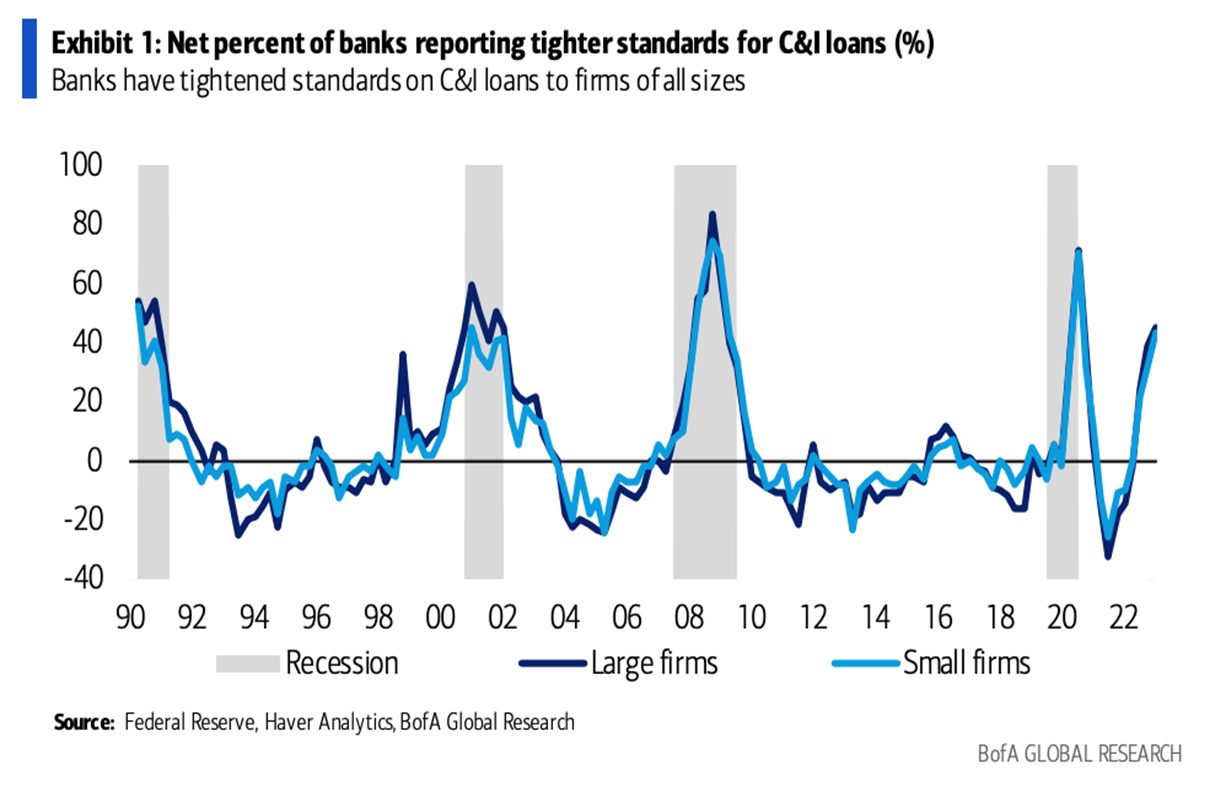

Warto na chwilę zatrzymać się przy trzecim punkcie. Od początku 2022 obserwujemy wzrost wymagań stawianych przez banki w celu udzielenia kredytów dla firm.

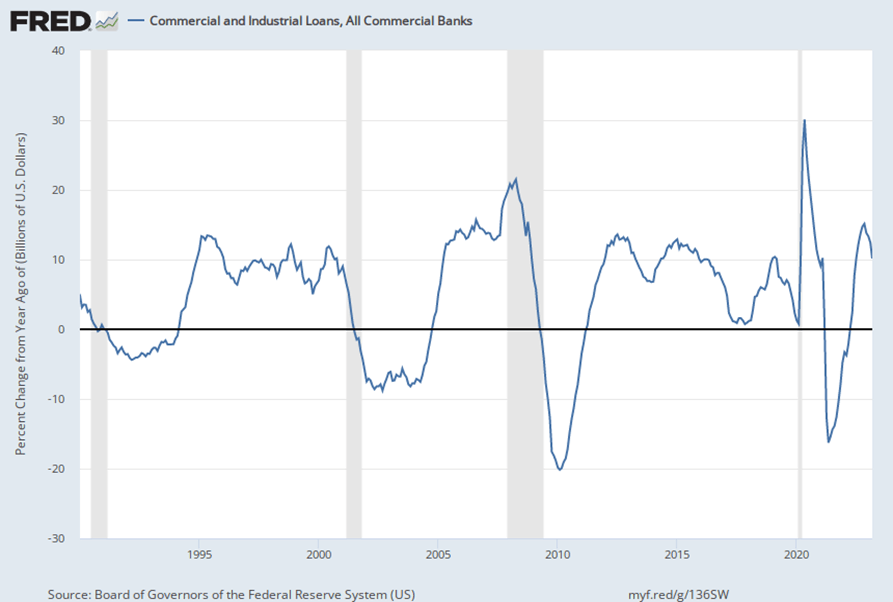

Pomimo tego zjawiska udzielane kredyty zaczęły zwalniać dopiero na początku 2023

Najwyraźniej firmy przez cały 2022 rok potrafiły znaleźć popyt na swoje produkty czy usługi, który w wyższych cenach akceptował również dodatkowy koszt finansowania czy wymogów otrzymania tego finansowania. A banki nie widząc problemów chętnie udzielały takich finansowań. Czyżby się skończyło? Mniej kredytów to mniej pieniądza w gospodarce. To ryzyko dostrzegają członkowie FOMC natomiast prezes Jerome Powell wierzy, że nie skończy to się recesją. Odpowiedzią na pytanie, czy możliwe jest miękkie lądowanie, było stwierdzenie, że sytuacja jest zupełnie inna. Przez ostatnie 14 miesięcy przeprowadzona została dynamiczna seria podwyżek stopy procentowej, która do dziś wzrosła o 500 punktów bazowych, a bank po drodze zmniejszył swoje aktywa o 400 mld dolarów. Pojawiają się problemy z kredytami, a inflacja – mimo że wciąż jest wysoka – zaczyna hamować. Jednakże bezrobocie wciąż jest niższe niż przed rozpoczęciem restrykcyjnej polityki monetarnej. To zadziwiająca kolekcja faktów, która powinna nas wszystkich zatrzymać i zmusić do zastanowienia.

Kolejny strażak – kolejne regulacje?

Do gaszenia wspomnianego na początku pożaru dołącza nowy strażak. Federalna Korporacja Gwarantowania Depozytów (FDIC), która rozważa wprowadzenie kolejnych regulacji. Jakby tych po 2008 roku było mało. Widać zatem determinację, aby ów tlący się pożar, nie przerodził się w gwałtowne wybuchy. W takim kontekście Fed zdaje się być gotów, aby zakończyć restrykcyjną politykę. Wycenia to również rynek. Inwestorzy jeszcze w tym roku widzą obniżki. Miesiąc temu docelowa stopa na koniec roku osiągała najwyższe prawdopodobieństwo na poziomie 4,75%. Dziś rynek wycenia, że stopa procentowa w USA zakończy rok na poziomie 4,50%.