29.06.2022

Szymon Zajkowski, CFA

Na początku kwietnia Bill Dudley, czyli były członek Federalnego Komitetu ds. Otwartego rynku i jednocześnie były szef oddziału Fed w Nowym Jorku wystraszył inwestorów mówiąc, że w celu zduszenia inflacji, Fed będzie musiał wywołać spadki na rynku akcji (wypowiedzi można posłuchać tutaj). Chodziło mu o sprowokowanie tzw. efektu majątkowego, czyli w skrócie: aby Amerykanie mniej wydawali, muszą poczuć się biedniejsi (mniejsze wydatki to z kolei perspektywa niższej inflacji). W rozumowaniu Dudleya było jednak jedno niekoniecznie trafne założenie, że ogół społeczeństwa posiada znaczną część swojego majątku ulokowaną w akcjach, więc to właśnie „kanałem giełdowym” najlepiej jest wpływać na poczucie zamożności Amerykanów.

Akcje trzymają najbogatsi

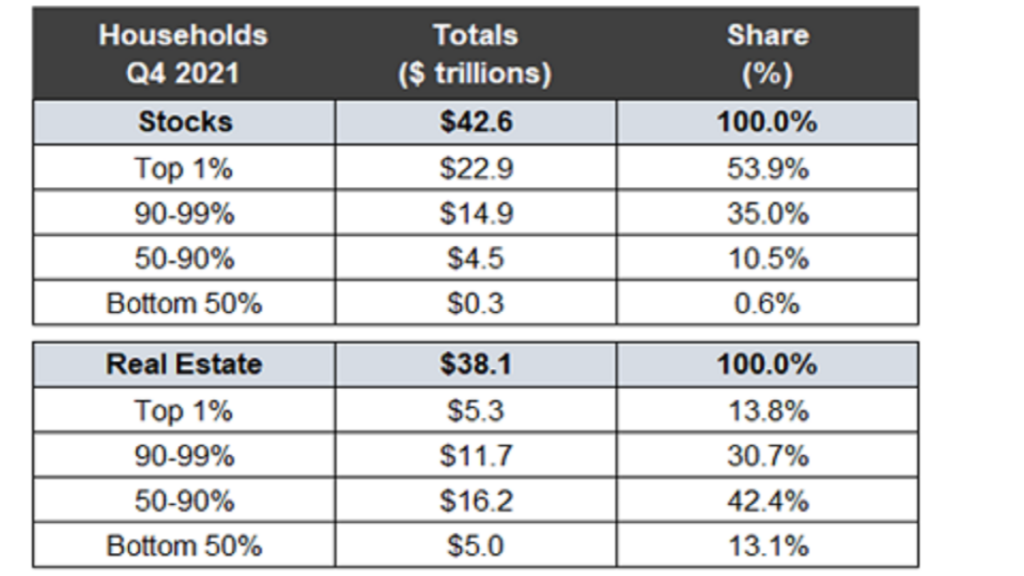

Wydaje się jednak, że przecena na rynku akcji uderzy po kieszeniach przede wszystkim najbogatszych Amerykanów, a nie tych o mniejszych majątkach i zarazem, którzy w największym stopniu kreują popyt w gospodarce. Jak widać w poniższej tabeli 10% najbogatszych gospodarstw domowych posiada prawie 90% akcji z amerykańskiego rynku (top1% posiada ponad 50% akcji!), natomiast pozostałe 90% procent społeczeństwa posiada zaledwie ok. 10% akcji (na marginesie, jest to też jeden z głównych powodów rosnącego rozwarstwienia społecznego). Sytuacja wygląda zupełnie inaczej w kontekście rynku nieruchomości. Tutaj top 10% najbogatszych Amerykanów odpowiada za ok. 45% rynku, a pozostałe 90% za 55%.

Tabela 1. Udział poszczególnych grup społecznych w amerykańskim rynku akcji

Źródło: Rezerwa Federalna

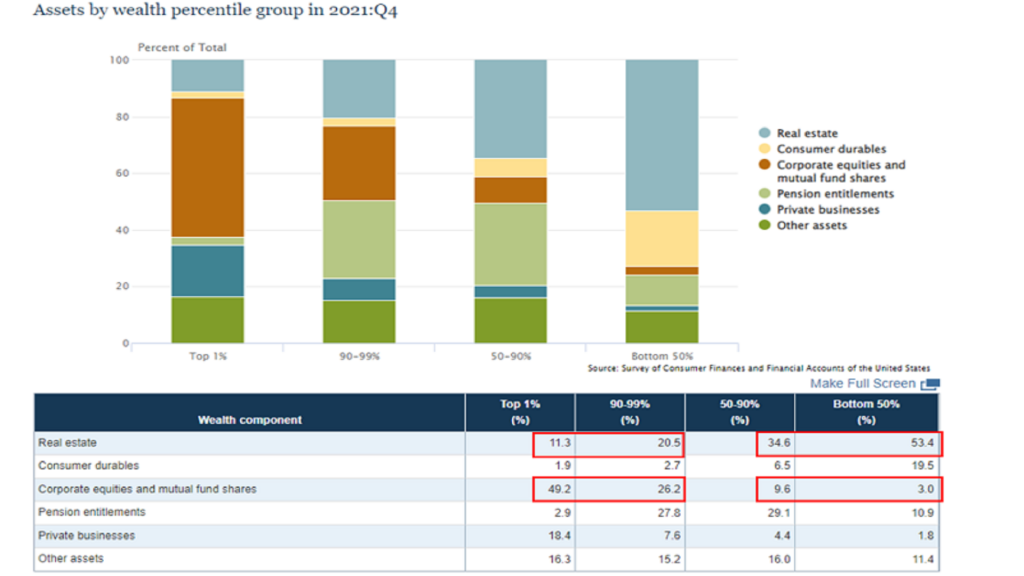

Jeszcze ciekawiej sytuacja wygląda jeżeli spojrzymy na udział akcji i nieruchomości w majątkach gospodarstw domowych. Tutaj zasada jest prosta: im bogatsi tym większy udział akcji a mniejszy nieruchomości i odwrotnie, im biedniejsi tym większy udział nieruchomości za to mniejszy akcji. Dla 90% społeczeństwa udział akcji w ich majątku to zaledwie kilka procent, podczas gdy nieruchomości stanowią kilkadziesiąt procent. Tym samym, jeżeli zadziałać ma wspomniany na początku efekt majątkowy, to raczej silna przecena musi się pojawić przede wszystkim na rynku nieruchomości, a nie tylko na rynku akcji.

Wykres 1. Udział poszczególnych aktywów w majątku Amerykanów wg grup społecznych

Źródło: Rezerwa Federalna

Nieruchomość „źródłem” dodatkowej gotówki

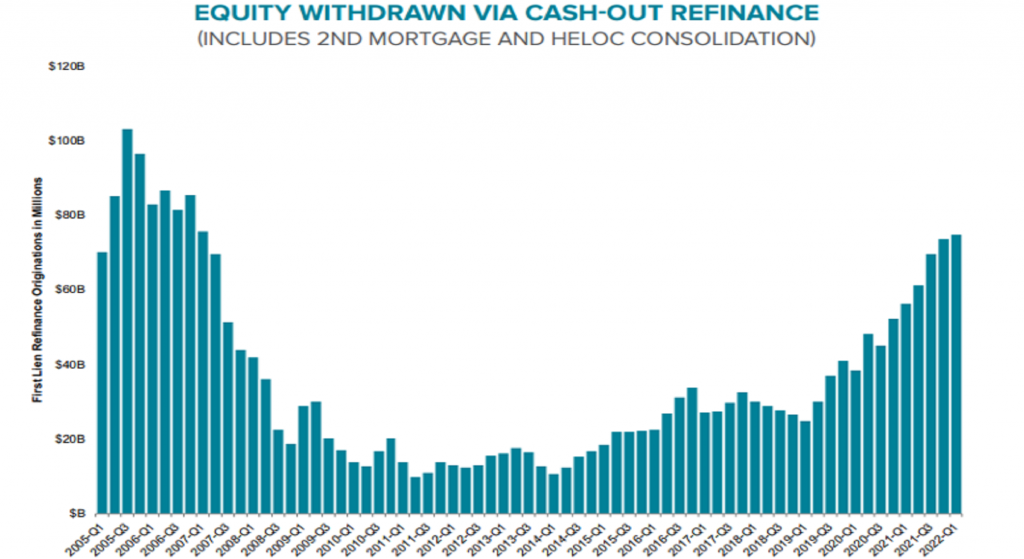

Oczywiście z naszej – polskiej perspektywy można by powiedzieć, że to że nieruchomość stanowi największy udział w majątku większości społeczeństwa to nic zaskakującego. Nie znaczy to jednak, że zmiany cen naszych domów, czy mieszkań wpływają na to ile wydajemy. Otóż w Stanach Zjednoczonych jest nieco inaczej, gdyż znacznie powszechniejsze są (dodatkowe) kredyty zabezpieczone nieruchomością (która z resztą już jest na kredyt). Dla prostego przykładu jeżeli ktoś wziął kredyt na 300 000 USD na zakup nieruchomości o wartości 320 000 USD, to gdy jej wartość wzrośnie do np. 400 000 USD, bank będzie skłonny udzielić kredytu na dodatkowe środki ponieważ dysponujemy wyższą kwotą zabezpieczenia. Oczywiście w razie braku zdolności do spłaty, bank ostatecznie może przejąć nasz dom, ale kto by się tym przejmował…. Na poniższym wykresie widać, że wartość udzielonych kredytów jako nowa gotówka zabezpieczona posiadaną nieruchomością w ostatnim czasie wzrosła do najwyższego poziomu od ok. 15 lat.

Wykres poniżej przedstawia wartość dodatkowej gotówki uzyskanej z refinansowania pierwszego kredytu hipotecznego, czyli tzw. Cash-out refinancing (np. jeżeli mamy kredyt na 200 tys. USD, a aktualnie oszacowana cena nieruchomości to 300 000 USD, możemy wziąć kredyt na tę kwotę, spłacić 200 tys. z pierwszego kredytu, a 100 tys. zatrzymać na inne wydatki). W wykresie uwzględniono również tzw. HELOC (Home Equity Line Of Credit), czyli w uproszczeniu linia kredytowa na wysokość różnicy w wartości nieruchomości a wartości posiadanego kredytu hipotecznego (100 tyś. dla powyższego przykładu).

Wykres 2. Wartość dodatkowych kredytów zabezpieczonych nieruchomością

Źródło: Black Knight Financial Technology Solutions

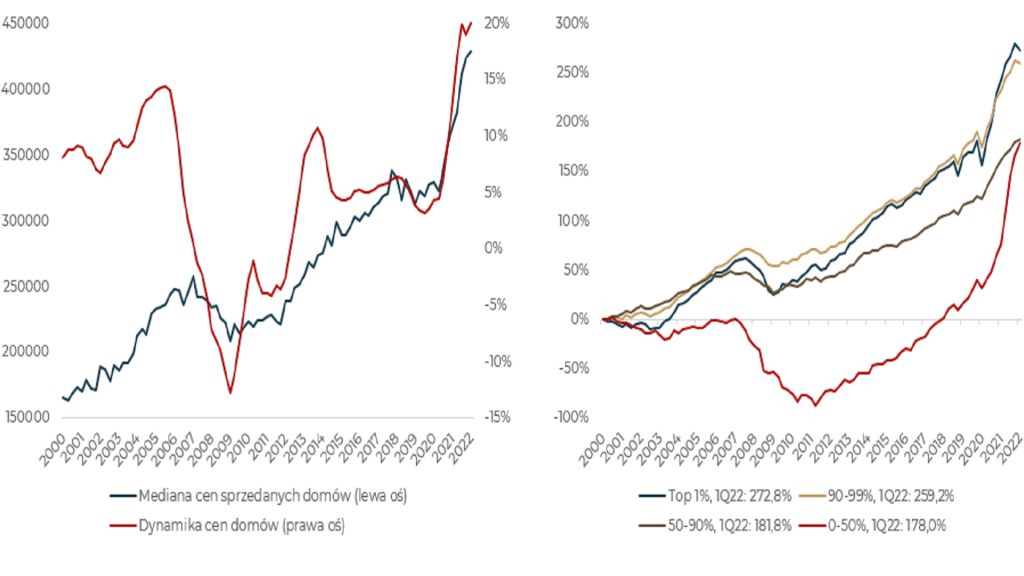

Działo się tak dlatego, że ceny nieruchomości w ostatnich latach silnie rosły, dając Amerykanom poczucie posiadania większego majątku i zarazem możliwość pozyskania dodatkowego kredytu. Dynamika cen domów w ostatnich miesiącach odnotowała niespotykane w historii wartości ok. 20% licząc rok do roku. Sprzyjało to wzrostowi majątku zwłaszcza wśród biedniejszej części społeczeństwa (oczywiście to nie był to jedyny czynnik).

Wykres 3. Ceny domów w USA Wykres 4. Zmiana zamożności

. Amerykanów wg grup społecznych

Źródło: Bloomberg, mBank Źródło: Rezerwa Federalna, mBank

Warunki coraz trudniejsze

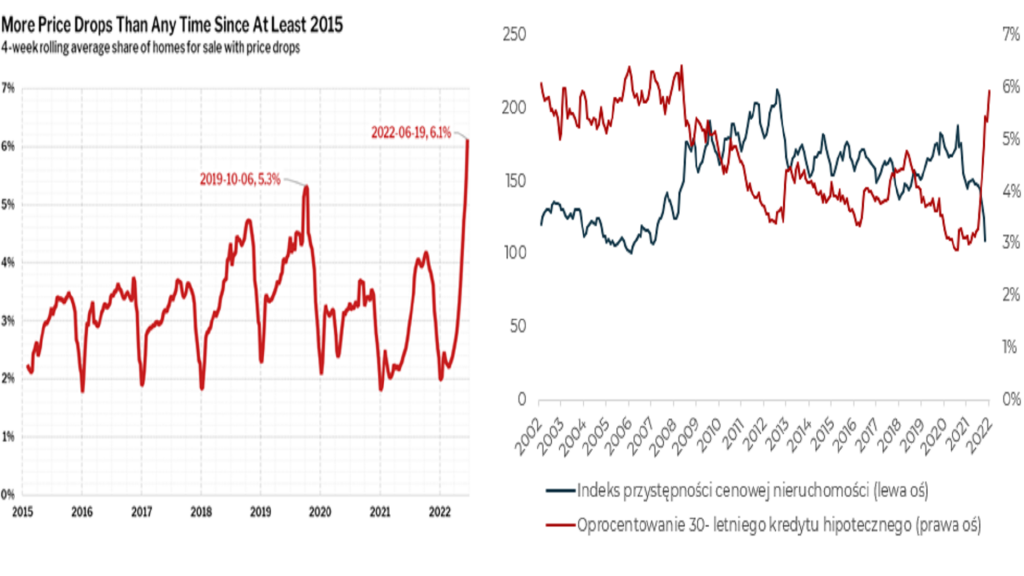

Jednak wydaje się, że trend wzrostu cen nieruchomości zmierza do rychłego końca. A to dlatego, że wraz z podwyżkami stóp procentowych przez Fed, kredyty hipoteczne stają się coraz droższe, więc popyt na nie powinien spaść, podobnie jak na nowe domy. Aktualnie oprocentowanie 30- letniego kredytu hipotecznego w USA sięga prawie 6%, co winduje koszty finansowania i sprawia, że nieruchomości stają się coraz mniej przystępne dla przeciętnego Amerykanina. Zresztą dane z rynku nieruchomości już wskazują, że aby sprzedać dom, coraz częściej cena musi zostać obniżona.

Wykres 5. Udział domów wystawionych Wykres 6. Oprocentowanie 30- letniego kredytu na sprzedaż z obniżonymi cenami hipotecznego i indeks dostępności cenowej nieruchomości

Źródło: Redfin analysis Źródło Bloomberg, mBank

Podsumowując, jeżeli jednym ze sposobów walki z inflacją jest obniżenie wydatków konsumpcyjnych poprzez tzw. efekt majątkowy (czuje się biedniejszy, to mniej kupuje), to wydaje się, że sugestia Dudleya o konieczności obniżenia cen akcji, to nie jedyny i raczej nie najważniejszy czynnik. Drugi, być może istotniejszy, to ceny nieruchomości, które wpływają na największą częścią majątku zdecydowanej większości Amerykanów. Pogorszenie koniunktury na rynku nieruchomości prawdopodobnie już trwa, dlatego niewykluczone, że niebawem coraz silniej zacznie to odczuwać amerykański konsument, co przełoży się na niższy popyt konsumpcyjny i ostatecznie spowolnienie inflacji.