13.10.2023 r.

Bartosz Pawłowski, CIO mTFI

„One Ring to rule them all, One Ring to find them,

One Ring to bring them all and in the darkness bind them”

Władca Pierścieni, J.R.R. Tolkien

W Tolkienowskim świecie było dwadzieścia pierścieni, z czego dziewiętnaście „zwykłych” i jeden przeznaczony dla Władcy Ciemności, który wszystkimi rządził. Patrząc na to, co się dzieje na rynkach finansowych, nie sposób nie odnieść wrażenia, że jest wiele różnych klas aktywów, ale tylko jedna nimi wszystkimi włada. Mowa oczywiście o rynku amerykańskich obligacji skarbowych, który już trzeci rok targany jest wysoką inflacją, podwyżkami stóp i generalnie podwyższoną zmiennością.

Gorzej niż dot-com?

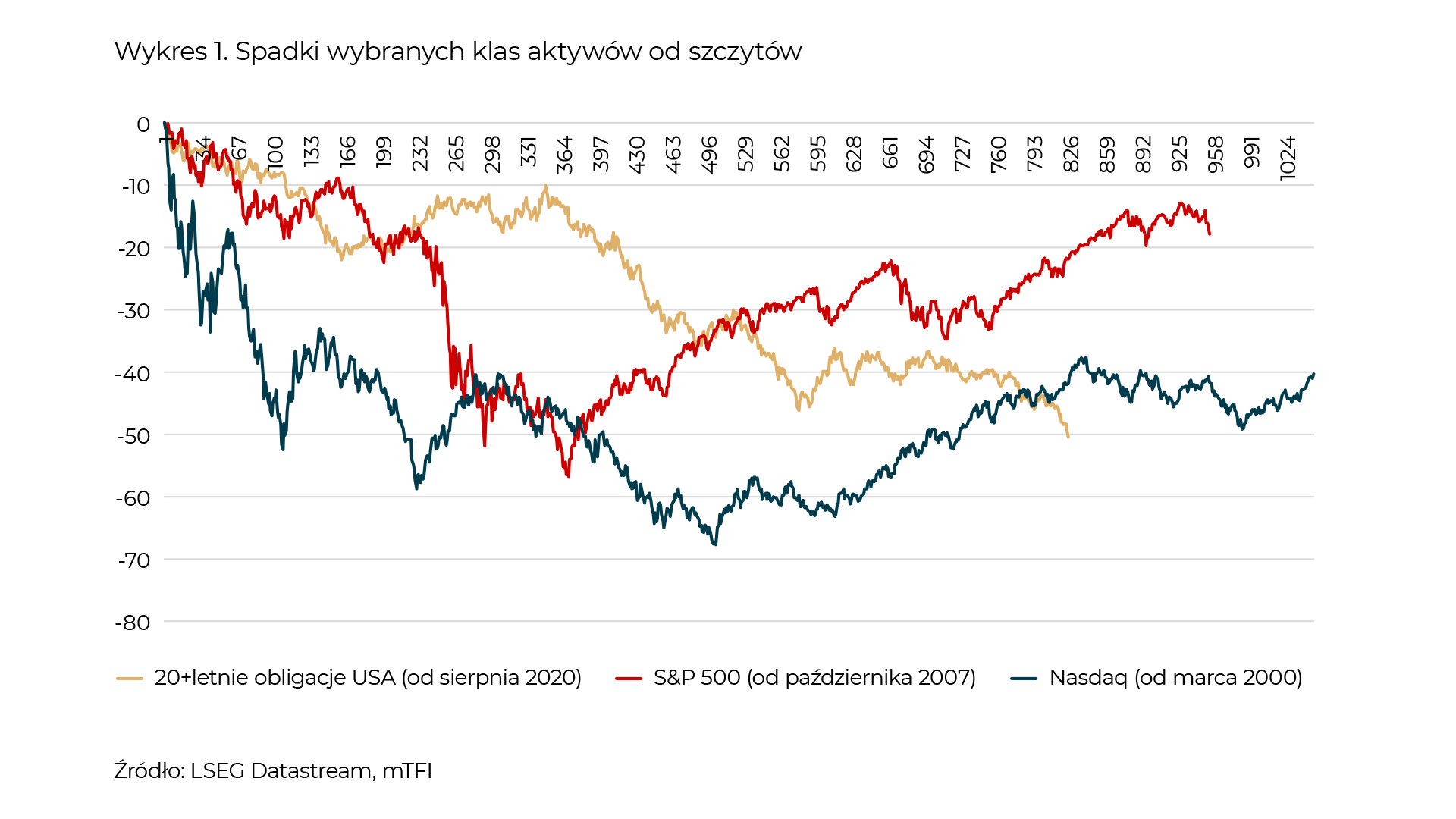

Żeby unaocznić sobie, jak trudne czasy ów rynkowy Władca Ciemności nam zafundował, pokusiliśmy się o pokazanie, jak zachowywał się indeks długoterminowych obligacji skarbowych USA od swojego szczytu w porównaniu z pęknięciem bańki technologicznej w marcu 2020 roku i spadkami od października 2007 roku w związku z kryzysem subprime. Na pierwszy rzut oka brzmi to jak zupełnie nieprawdopodobne porównanie, prawda? A jednak wykres 1 mówi, że coś w tym jest.

Minęło ponad 800 dni od szczytu dla indeksu długoterminowych obligacji amerykańskich (sierpień 2020) i indeks ten notuje gorszy wynik niż Nasdaq 800 dni po pęknięciu bańki. Zasadnicza różnica między tymi trzema liniami jest oczywiście taka, że zarówno w 2000, jak i w 2007/08 spadki były dość szybkie i gwałtowne. Tutaj mamy do czynienia ze swego rodzaju chińską torturą wodną, czyli relatywnie powolnym, ale długotrwałym i męczącym dostosowaniem. Zwracamy uwagę, że mówimy tutaj o najdłuższych obligacjach, które z natury rzeczy są bardziej zmienne od szerokiego rynku.

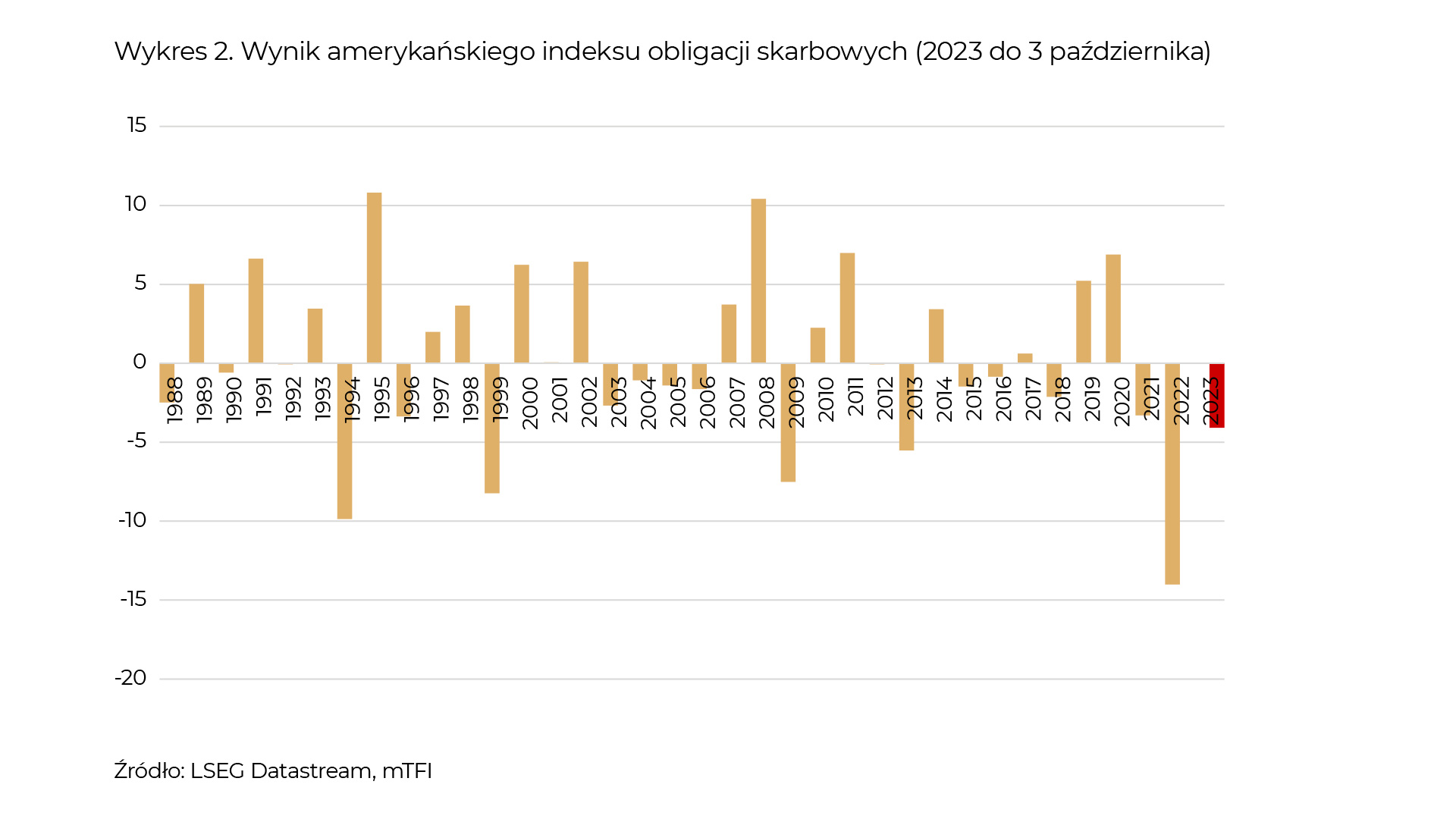

W konsekwencji, gdyby rok skończył się dziś, byłby to trzeci z rzędu spadek szerokiego indeksu amerykańskich „skarbówek”, co pokazuje wykres 2.

Owszem, trzy lata spadków z rzędu nie są aż tak niespotykane, ale aktualna skala jest porażająca. Władca Pierścieni obudził się w 2021 roku i nie przestaje dawać o sobie znać. Nawet w połowie lat 90., kiedy Władca Fed bardzo agresywnie podnosił stopy, mieliśmy ostre, ale jednorazowe dostosowanie, które można by porównać do szybkiego zerwania plastra.

Komu, komu…

Dobra wiadomość jest taka, że na rynku obligacji powinna działać grawitacja, którą jest ich kupon, czyli oprocentowanie. Gdy rentowność osiąga 5%, to obligacja – przy innych warunkach niezmienionych – przynosi nieco ponad 0,4% zysku miesięcznie. Jest to w głębokim kontraście do tego, co widzieliśmy bezpośrednio po wybuchu pandemii, kiedy to rentowności były w okolicy zera. Tymczasem obecną sytuację na rynku możemy w zasadzie zobrazować jednym memem:

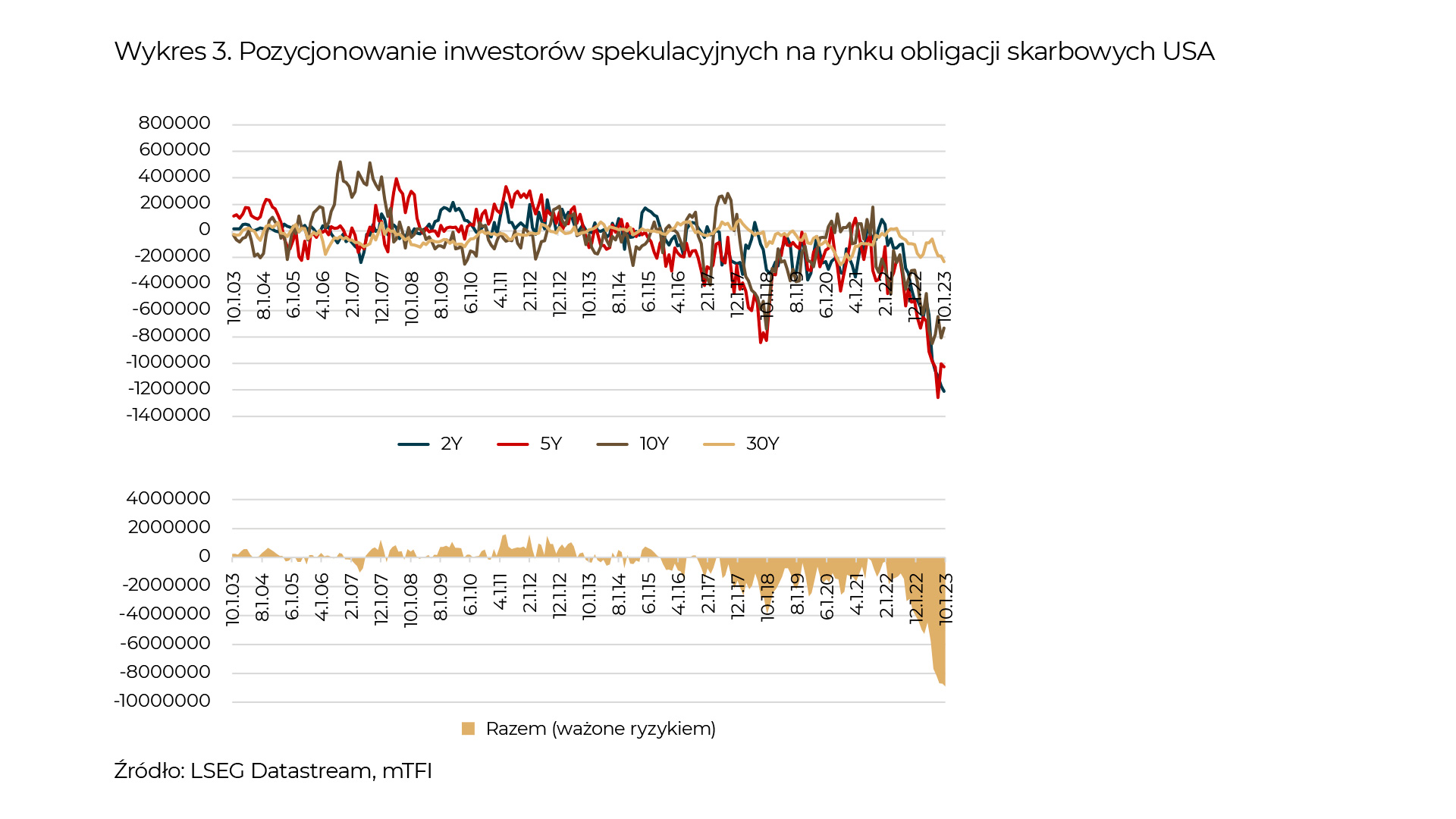

Największe napływy do funduszy obligacji miały miejsce, gdy kupony – czyli nasza grawitacja – były najniższe. Teraz inwestorzy gremialnie stwierdzili, że nie ma to sensu. Skąd to wiemy? Rynki kapitałowe są dość przejrzyste i mamy dane dotyczące tzw. pozycjonowania inwestorów krótkoterminowych. Inwestorzy krótkoterminowi mogą grać na wzrosty lub spadki cen. Robią to najczęściej przy użyciu kontraktów terminowych, ponieważ wymagają one mniejszego zaangażowania kapitału. A ponieważ kontrakty te są notowane na giełdach, to mamy dość szczegółowe dane na temat tego, co ci inwestorzy w swojej masie robią.

Pokazujemy to na wykresie 3. Jest on może na pierwszy rzut oka nieco skomplikowany, ale zaraz przybliżymy, o co w nim chodzi.

Górna część wykresu pokazuje zajęte przez inwestorów spekulacyjnych pozycje w poszczególnych segmentach obligacji: 2-, 5-, 10- i 30-letnich. Im wyższa wartość, tym więcej tych kontraktów kupili (czyli spodziewają się wzrostów cen obligacji). Analogicznie w dół – spodziewają się spadków cen obligacji (wzrostu ich rentowności). Dolna część wykresu to nasza próba sprowadzenia tego „warkocza” do wspólnego mianownika i pokazania jednej syntetycznej miary. Liczby na osi pionowej nie mają w tym miejscu specjalnego znaczenia (jest to liczba kontraktów) – bardziej chodzi o zasięg tych pozycji. Jak widać, jeszcze nigdy inwestorzy spekulacyjni tak mocno nie obstawiali spadków cen obligacji.

Co do zasady większość z nas nie gra na spadki cen aktywów, tylko na ich wzrosty. Wykres taki mógłby nas zatem wystraszyć – oto bowiem „sprytni” spekulanci gremialnie grają przeciwko nam wszystkim. My jednak patrzymy na to nieco inaczej – skoro nigdy wcześniej nie mieliśmy sytuacji, żeby tak wielu grało na spadki, to czy przypadkiem nie jesteśmy blisko wyczerpania tego potencjału? To trochę podobnie jak z przysłowiowym taksówkarzem, który mówi nam, że kupił jakieś aktywa finansowe czy kryptowaluty. Powinniśmy się wtedy zacząć zastanawiać, czy aby na pewno jest jeszcze ktoś, kto nie kupił i czy przypadkiem rynek nie przeszarżował.

Czy 5% wystarczy?

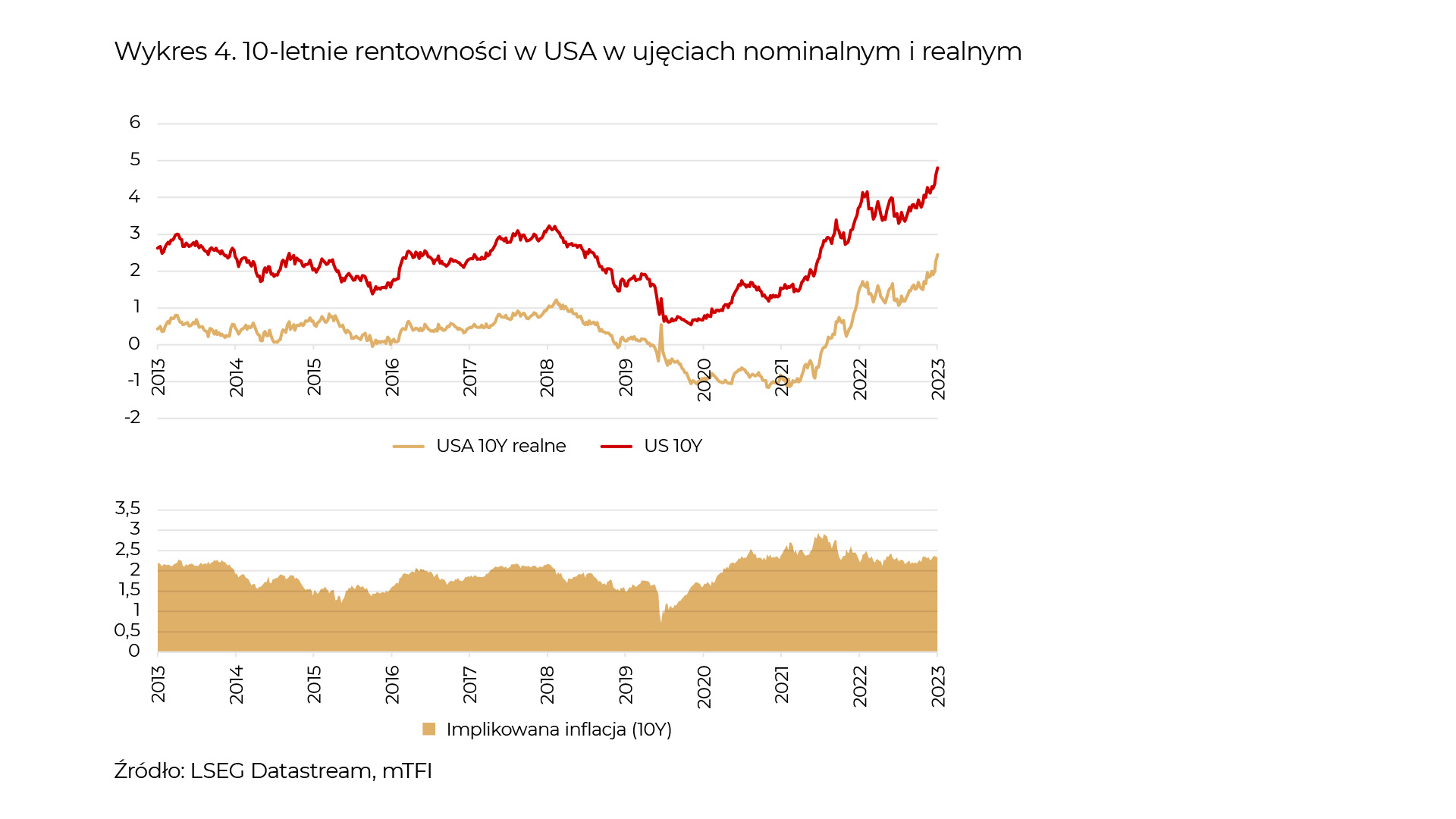

W przypadku rynku obligacji, oprócz czynników technicznych, takich jak wspomniane już pozycjonowanie, możemy też zastanawiać się nad ich wartością fundamentalną. Ponieważ obligacje z definicji przynoszą stały dochód w formie rentowności, to najczęściej się je porównuje z inflacją. Aktualnie inflacja w USA jest w przedziale 3-4%, a rentowność w okolicy 5%. Czyli już taka prosta miara pokazuje, że potrafią one pobić inflację. Ale oczywiście jest to miara patrząca nieco w przeszłość, bo inflacja jest za ostatnie dwanaście miesięcy. Jak to zatem rynek widzi w przyszłości? Z pomocą przychodzi nam wykres 4.

W górnej części mamy rentowność nominalną, która – jak powiedzieliśmy – dla segmentu 10-letniego znajduje się w okolicy 5%. Pokazujemy również rentowność realną 10-letnich obligacji, wyliczaną z rynku obligacji inflacyjnych. Wynosi ona około 2,5%. Z racji tego, że odsetki wypłacane od obligacji inflacyjnych są korygowane o inflację, można powiedzieć, że amerykański rynek daje nam okazję zabezpieczenia sobie stopy zwrotu przewyższającej inflację o 2,5 punktu procentowego na najbliższe 10 lat. Spójrzmy, że w 2021 roku było to 1 punkt procentowy poniżej inflacji.

Innymi słowy, amerykański rynek obligacji mówi nam, że możemy bez większego ryzyka i przy utrzymaniu papierów do wykupu pobić inflację o 2,5 punktu. Tak dobrze nie było od ponad dekady.

Na podstawie informacji z górnej części wykresu możemy wydedukować, jakiej inflacji spodziewa się rynek. Pokazuje to dolna część wykresu 4, która jest po prostu różnicą między dwiema liniami u góry. Aktualnie rynek zakłada, że średnia inflacja w nadchodzących dziesięciu latach wynosić będzie około 2,3-2,4%, co na marginesie jest spójne z celem Rezerwy Federalnej.

Reasumując, rynek może robić różne nieprzewidywalne rzeczy, ale jednocześnie co cierpliwsi mają możliwość realnego (sic!) pobicia inflacji w długim terminie. I to bez angażowania się w nadmiernie ryzykowne inwestycje, bo przecież ryzyko niewypłacalności rządu amerykańskiego jest doprawdy iluzoryczne.

Wojna o chipy, czyli renesans amerykańskiej produkcji

Nie chcemy się jednak skupiać wyłącznie na Jedynym Pierścieniu, mimo że to on w ostatecznym rozrachunku wszystkimi rządzi. Wszak pozostałe 19 pierścieni w świecie wykreowanym przez Tolkiena również miało magiczne moce.

Od pewnego czasu cały świat z podziwem patrzy na odporność amerykańskiej gospodarki na różnego rodzaju szoki. I o ile podwyżki stóp procentowych powoli zaczynają już działać, o tyle istotnym elementem w długim okresie jest odbudowa mocy produkcyjnych, zwłaszcza w zakresie nowych technologii. Jest to po części efektem geopolitycznej rywalizacji, którą Chris Miller znakomicie opisał w popularnej ostatnio książce „Wielka woja o chipy. Jak USA i Chiny walczą o technologiczną dominację nad światem”. Książkę tę polecamy każdemu, kto chce się odnaleźć w świecie nowoczesnej geopolitycznej rywalizacji.

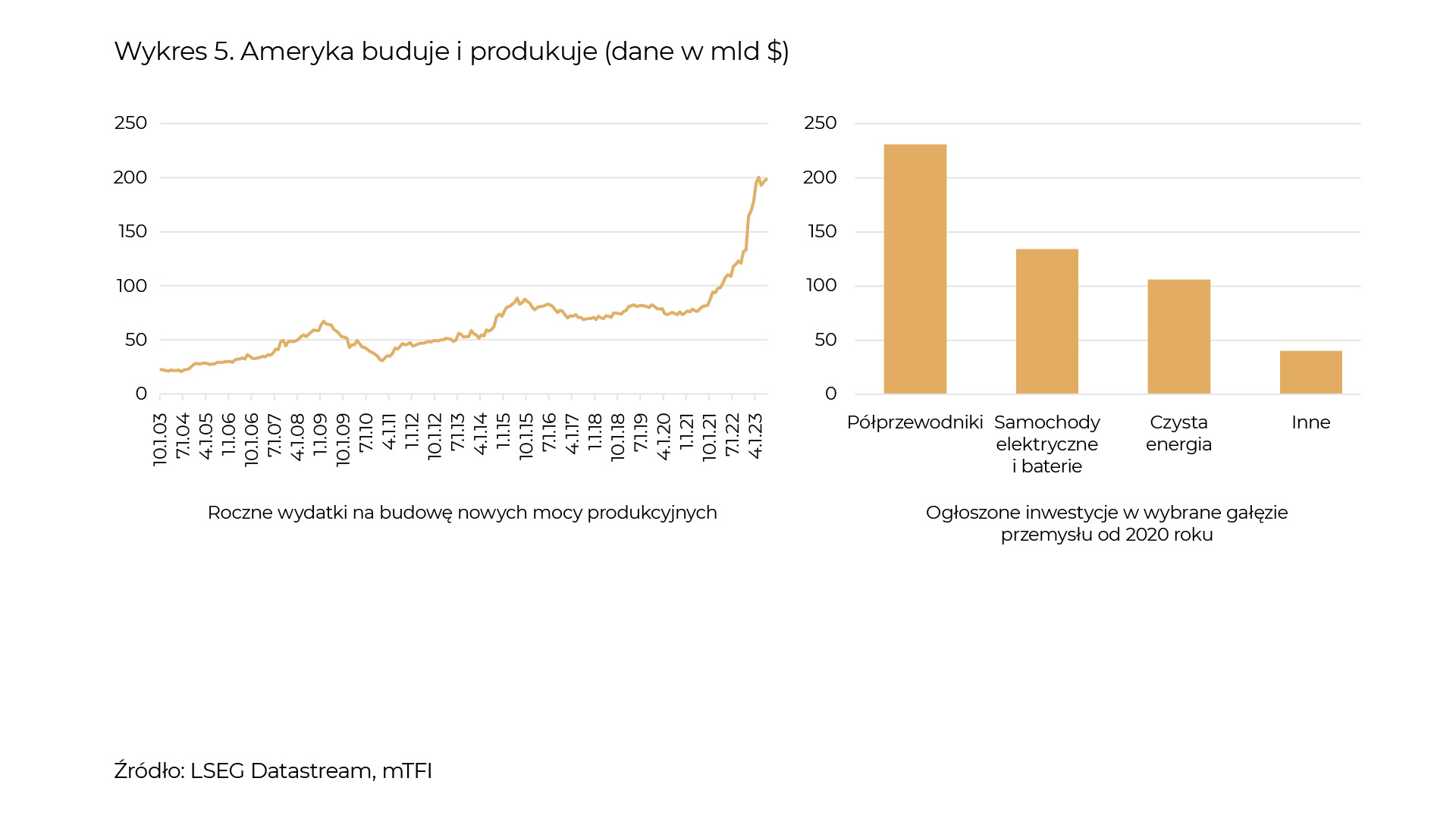

Efektem tego procesu jest istotny wzrost wydatków na rozwój mocy produkcyjnych. Pokazujemy to na wykresie 5.

Nowo ogłoszone inwestycje widzimy zwłaszcza w produkcji półprzewodników, samochodów elektrycznych czy czystej energii. Wydaje się, że nie jest to jednorazowy pomysł, ale przemyślana długofalowa strategia USA. Gdy się zastanowić nad tym, kto powinien być beneficjentem takiego procesu, to dojdziemy do wniosku, że raczej nie powinno się to ograniczać do największych amerykańskich spółek.

Owszem, Tesla produkuje samochody elektryczne, Nvidia dostarcza chipy, a Amazon i Microsoft przodują w architekturze chmurowej. Ale tak wielkie inwestycje wymagają także wykorzystania firm, które nie są na pierwszych stronach gazet. Tymczasem średnie spółki notowane na giełdzie w Nowym Jorku bardzo odstają od tych największych – zarówno pod względem wyników, jak i wycen.

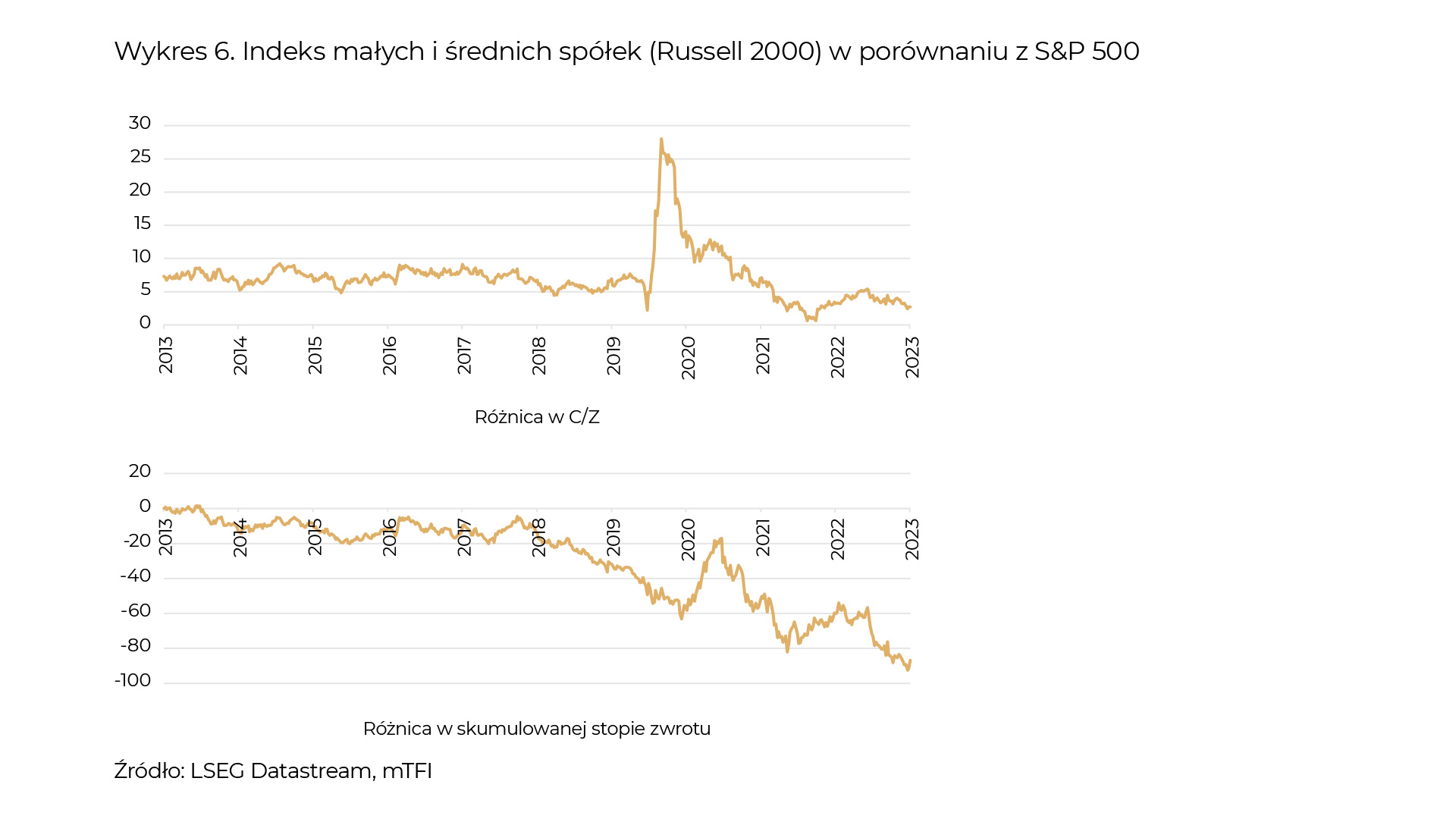

Na dolnym panelu wykresu 6 widać, że przez ostatnie 10 lat Russell 2000 (czyli mniejsze spółki) zanotował wynik o niemal 100 punktów procentowych gorszy od S&P 500. Jednocześnie różnica w wycenach wyrażona wskaźnikiem cena/zysk jest zdecydowanie niższa niż średnio przed pandemią. Mniejsze spółki z definicji powinny być wskaźnikowo wyceniane wyżej, ponieważ mają większy potencjał do wzrostu. Oczywiście nie wszystkim się potem udaje, ale co do zasady łatwiej rosnąć z 1 miliona przychodów niż z 1 miliarda.

Jesteśmy zdania, że w środowisku, w którym Jedyny Pierścień, wprowadza spore zamieszanie na wszystkich rynkach, inwestorzy nad wyraz ostrożnie podchodzą do mniejszych spółek. Ale zwykle prędzej czy później wyceny zaczynają tryumfować nad psychologią i wieloletni plan odbudowy mocy produkcyjnych amerykańskiej gospodarki może być tego katalizatorem.