Szymon Zajkowski, CFA 08.12.2023

Jednym z powszechniejszych „sposobów” analizowania rynku giełdowego jest postrzeganie go przez pryzmat wzrostu gospodarczego. Wydaje się to intuicyjne. Jeżeli wzrost gospodarczy jest dodatni, dobrze powinna radzić sobie również giełda. A im ten wzrost szybszy, tym i giełda powinna radzić sobie lepiej. I odwrotnie… Niestety rzeczywistość nie jest tak prosta, co dobrze podsumowuje słynny cytat z Warrena Buffetta: „Nawet gdybyś wiedział, co wydarzy się w gospodarce, wciąż niekoniecznie wiedziałbyś, co wydarzy się na giełdzie”.

Będzie recesja, uciekam z akcji!

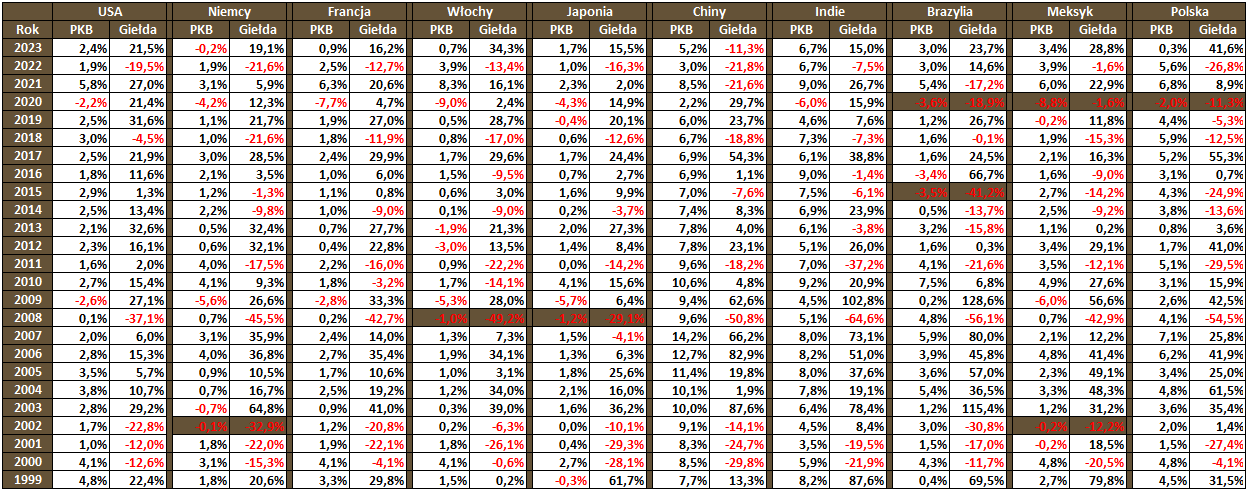

Na początek kilka założeń. W tym tekście recesję definiujemy w najprostszy sposób, czyli jako ujemną dynamiką PKB. Aby zapewnić porównywalność przyjrzeliśmy się danym wyrażonym w USD o wzroście gospodarczym i wynikach szerokich indeksów giełdowych (indeksy MSCI z uwzględnieniem dywidend). Wybraliśmy 10 krajów, które powinny dobrze reprezentować rynki rozwinięte (USA, Niemcy, Francja, Włochy i Japonia) oraz wschodzące (Chiny, Indie, Brazylia, Meksyk i Polska). Dla roku 2023 dane o PKB zakładają aktualny konsensus prognoz, a wynik giełdy to stan na 5 grudnia. Skupiamy się również na nieco dłuższym okresie, czyli interwałach rocznych.

Załóżmy, że 31 grudnia każdego roku dokładnie znamy dane o wzroście gospodarczym w przyszłym roku. Czy taka wiedza pomogłaby nam podjąć dobre decyzje o tym, czy „wchodzimy” w akcje czy nie? Jak pokazuje tabela poniżej… raczej nie.

Dynamika PKB i wynik indeksu akcji w ostatnich 25 latach w wybranych krajach

Źródło: Refinitiv, mBank

Na 250 obserwacji (25 lat i 10 krajów) ujemny wzrost gospodarczy wystąpił 29 razy, a towarzyszący mu ujemny wynik rynku akcji wystąpił zaledwie 8 razy (zaznaczone w tabeli). Czyli wiedząc, że w danym roku będzie recesja, niekoniecznie powinniśmy zakładać spadki na rynku akcji (w skali całego roku). Wręcz przeciwnie. Jest większe prawdopodobieństwo, że akcje zakończą rok na plusie. Co więcej, w wielu przypadkach, rok kurczącej się gospodarki przyniósł jedne z najsilniejszych wzrostów cen akcji.

Niestety powyższa tabela pokazuje, że działa to również w druga stronę – solidny wzrost PKB nie musi oznaczać wybitnie dobrego roku na akcjach. Przykłady to lata: 2000, 2011, 2018, czy ostatnio 2022.

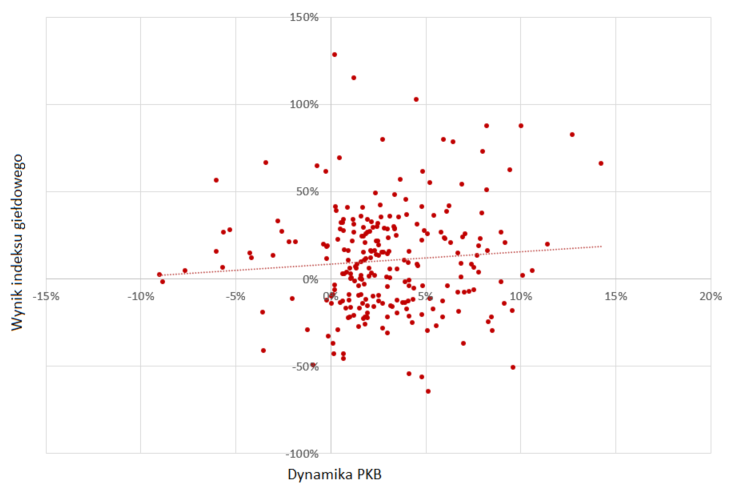

Wykres poniżej (na którym naniesione są dane z tabeli powyżej) również pokazuje, że trudno jest szukać większych zależności między PKB w danym roku, a wynikiem akcji.

Źródło: Refinitiv, mBank

Inwestuje w długoterminowy wzrost

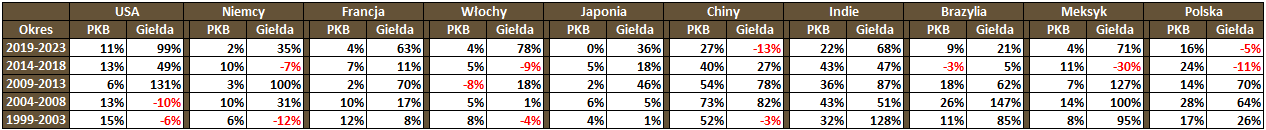

Wydłużmy nieco horyzont i sprawdźmy, czy w okresach 5- letnich opłacało się inwestować w akcje krajów o najwyższych przyrostach PKB. W tym celu (i aby nieco uprościć analizę) podzieliliśmy analizowane 25 lat na 5 pięcioletnich okresów.

Dynamika PKB i wynik indeksu akcji w ostatnich 25 latach w wybranych krajach (okres 5 lat)

Źródło: Refinitiv, mBank

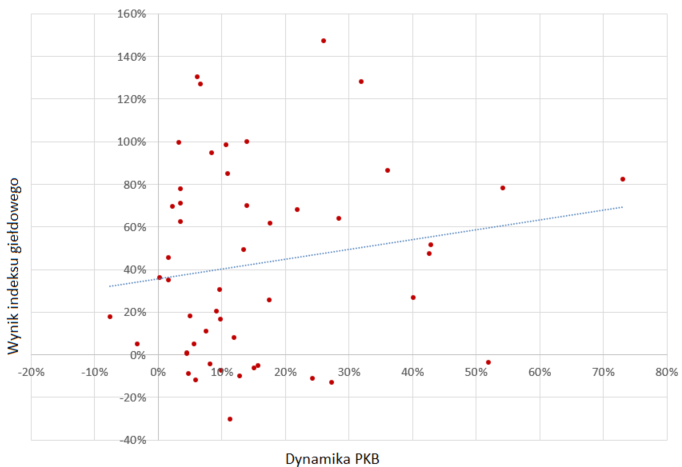

W tym przypadku również wiedza o wzroście gospodarczym w następnych 5 latach na niewiele się zdała. Dla przykładu, czego powinniśmy spodziewać się po giełdzie, jeżeli PKB USA w 5 lat urośnie o 13%, albo Niemieckie o 10%? Otóż spadku akcji o 10%, albo wzrostu o 49%, a dla Niemiec wzrostu o 31%, albo spadku o 7%. W powyższej tabeli można znaleźć wiele podobnych przykładów. Poniżej również widać, że silniejsza zależność raczej tu nie występuje.

Źródło: Refinitiv, mBank

Przeszłość vs przyszłość

Wbrew powszechnemu przekonaniu, giełda często nie stanowi dobrego odzwierciedlenia aktualnego stanu gospodarki. Kondycja gospodarki to stan na tu i teraz, natomiast dane o PKB dotyczą okresu z przeszłości i dodatkowo są podawane ze sporym opóźnieniem. Z kolei giełda to odzwierciedlenie przewidywań inwestorów odnośnie przyszłości (i to bardziej zysków spółek niż dynamiki PKB). Dlatego rynki akcji często spadają zanim w gospodarce wydarzy się najgorsze (choć oczywiście przewidywane „najgorsze” nie zawsze przychodzi), a odbija, zanim zrobi to gospodarka. Dobre przykłady to lata 2008 – 2009 i 2020. Giełda załamała się, zanim na dobre zrobiła to gospodarka, a silnie odbiła, gdy z gospodarki płynęły najgorsze doniesienia. Natomiast w 2022 r. rynki akcji spadały w obawie o negatywne skutki podwyżek stóp procentowych, podczas gdy gospodarka wciąż radziła sobie dobrze.

W kontekście zależności w dłuższym horyzoncie należy pamiętać, że każda giełda ma swoją specyfikę, kraj regulacje, a notowane spółki w różnym stopniu wyeksponowane są na krajową gospodarkę. Dlatego nie istnieje proste przełożenie wzrostu gospodarczego na koniunkturę giełdową. Pocieszający jest jednak fakt, że przez większość czasu, bez względu na stan gospodarki, giełdy głównie rosną. Dlatego, choć możemy oczekiwać recesji w przyszłym roku, to nie powinniśmy całkowicie uciekać z rynków akcji, gdyż jak pokazuje historia, mogą one nas bardzo pozytywnie zaskoczyć.