Jak pewnie zdążyliśmy zauważyć, S&P500 osiągnął historyczne szczyty po zaledwie kilku miesiącach od najszybszych spadków w historii. Mimo pandemii i zamknięcia dużej części światowej gospodarki, od poprzedniego historycznego szczytu upłynęło zaledwie 126 dni. W sumie nawet nieźle wpisuje się to w dotychczasową charakterystykę 2020 roku, czyli szaleństwa na każdym poziomie.

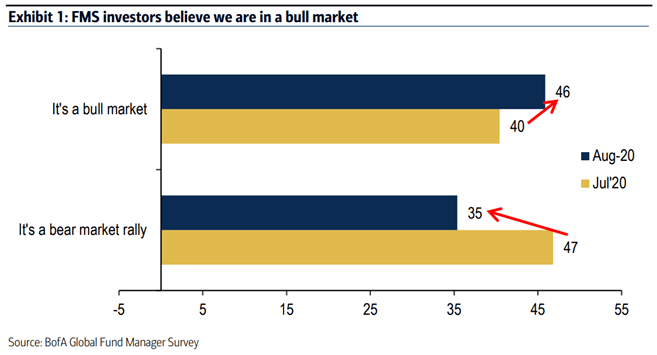

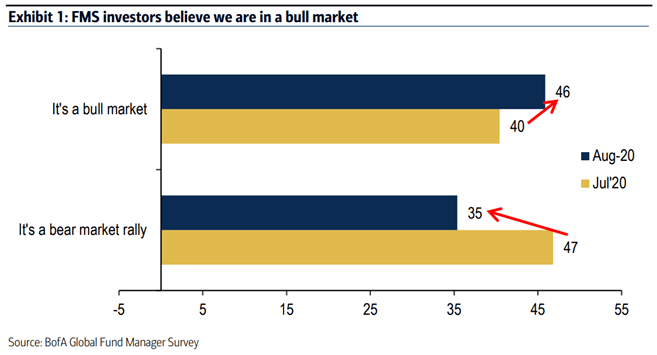

Co ciekawe, według najnowszego badania Global Fund Manager Survey, w którym Bank of America Merrill Lynch pyta światowych inwestorów, w co lokują kapitał, ciągle 35% z nich uważa, że znajdujemy się w fazie tzw. bear market rally:

Co to jest bear market rally?

Jest to określenie, któremu najbliżej do polskiego stwierdzenia „odbicie zdechłego kota”, czyli chwilowej przerwie w trendzie spadkowym. Pomyślmy o tym chwilę – jedna trzecia światowych inwestorów uważa, że mimo tego, że rynek jest na historycznych szczytach i właśnie wzrósł kilkadziesiąt procent od dołków, to i tak wciąż jesteśmy w trendzie spadkowym. Nawet uwzględniając, że przez poprzednią dekadę nieprzerwanie światowe rynki rosły. Nie wiemy, co tymi akurat respondentami powoduje, ale brzmi to dość surrealistycznie… Dobrze, że chociaż odsetek tych osób spada (z 47% miesiąc temu).

Przez tą ostrożność, inwestorzy utrzymują relatywnie wysokie poziomy gotówki, bo około 4,6% (według tej samej ankiety). Jest to dość dobra wiadomość dla tych, którzy obawiają się że na rynku mamy do czynienia z hurraoptymizmem. Historycznie euforię notowaliśmy przy gotówce zdecydowanie poniżej 4% aktywów.

Jednocześnie rozumiemy, że wiele osób nie chce być tym, który „kupił na górce”. I to nawet mimo tego, że historycznie taka strategia wcale nie była najgorsza (zwłaszcza dla rynku amerykańskiego). Zatem spójrzmy, jak S&P500 zachowywał się w historii po osiągnięciu kolejnych szczytów. Posłużymy się wyliczeniami jak zwykle nieocenionego w takich sytuacjach Michaela Batnicka (https://theirrelevantinvestor.com/2020/08/18/what-happens-when-stocks-make-new-highs/), który przedstawił taką oto tabelkę:

| S&P 500 | 1-Month | 3-Months | 6-Months | 12-Months | 24-Months |

|---|---|---|---|---|---|

| All other days | 0.71% | 2.06% | 4.27% | 8.68% | 17.86% |

| All-time high | 0.32% | 1.84% | 4.55% | 9.74% | 18.42% |

Mamy tutaj podział na wyniki S&P500 bez osiągnięcia historycznego szczytu (All other days) oraz po jego osiągnięciu (All-time high). Jak widać, jeśli ma się kilkutygodniową perspektywę inwestycyjną, rzeczywiście nieco lepiej było nie trafiać w historyczne szczyty. Ale patrząc na okresy półroczne i dłuższe sytuacja już się odwraca. Tak jak wielokrotnie mówiliśmy, szczyt na giełdzie zwykle jest oznaką siły a nie słabości, podobnie jak zeszłotygodniowe rozgromienie Barcelony przez Bayern raczej świadczy o sile Roberta Lewandowskiego i jego kolegów.

Tak jak wspomnieliśmy, 2020 rok jest zupełnie szalony pod kątem rynków kapitałowych (i nie tylko), więc nie czujemy się na siłach, żeby wszystko stawiać na czarne lub czerwone, ale historia pokazuje, że odwlekanie inwestycji lub, co gorsza, uciekanie z rynku tylko dlatego, że osiągnął historyczne szczyty, nie jest najlepszą strategią inwestycyjną.