Dariusz Zalewski, CFA 25.08.2025

Oczekiwania

Najważniejszym wydarzeniem minionego tygodnia było sympozjum bankierów centralnych w Jackson Hole. Najważniejszą osobą na tym wydarzeniu był szef Fedu Jerome Powell i to właśnie jego piątkowe wystąpienie skupiło uwagę wszystkich inwestorów. Powell występował w Jackson Hole po raz ósmy…. i po raz ostatni. Kadencja obecnego szefa Fedu kończy się bowiem w maju 2026r.

W historii sympozjum w Jackson Hole zdarzały się lata, kiedy to przemówienia bankierów centralnych miały ogromne znaczenie dla rynków, ale były też takie, kiedy przeszły bez większego echa. Inwestorzy pamiętają chociażby rok 2010 i wystąpienie Bena Bernanke, które zostało odebrane jako zapowiedź kolejnego programu luzowania ilościowego (QE2). Świeżo w pamięci jest też ubiegłoroczne wystąpienie Powella, które rynek odczytał jako potwierdzenie rychłych obniżek stóp procentowych.

Tym razem inwestorzy również liczyli na jasną sugestię, że do kolejnej obniżki stóp procentowych dojdzie już we wrześniu. Dodatkowo znakiem zapytania było to czy na treść wypowiedzi Powella wpłyną wcześniejsze ataki i naciski prezydenta Donalda Trumpa, który domagał się ultra luźnej polityki monetarnej.

Uzasadnione dostosowanie

Powell otworzył drzwi do obniżki stóp procentowych na posiedzeniu 17 września i raczej jego wystąpienie zostało odebrane jako „gołębie” (choć zapewne nie tak gołębie jak w 2024r). Odniósł się do coraz słabszego rynku pracy oraz uporczywej inflacji. Podkreślił, że ryzyka dla inflacji są przesunięte w krótkim okresie w górę, a dla zatrudnienia w dół. Ciekawe było pośrednie odniesienie do polityki prezydenta Donalda Trumpa. Powell wskazał, że obecne zmiany w polityce handlowej i imigracyjnej wpływają zarówno na popyt, jak i podaż. Polityka pieniężna może co prawda łagodzić wahania cykliczne, ale nie jest w stanie zmienić czynników strukturalnych. A w obecnym otoczeniu trudne jest odróżnienie jednych od drugich.

I wreszcie powiedział to na co czekały rynki finansowe – że uzasadnione może być dostosowanie polityki monetarnej, jednak decyzje zależne będą od napływających danych. Jakie dane miał na myśli Powell? Przed 17 września poznamy kolejny raport z rynku pracy (5 września) oraz najnowsze dane o dynamice CPI (11 września). I wydaje się, że te dwie publikacje mogą przesądzić o tym, czy doczekamy się obniżki stóp procentowych czy też nie.

Obecnie rynek zakłada około 80% prawdopodobieństwo obniżki stóp procentowych we wrześniu. Do końca roku zgodnie z wyceną kontraktów terminowych, główna stopa procentowa powinna być niższa o niecałe 50 pkt. bazowych.

Źródło: LSEG

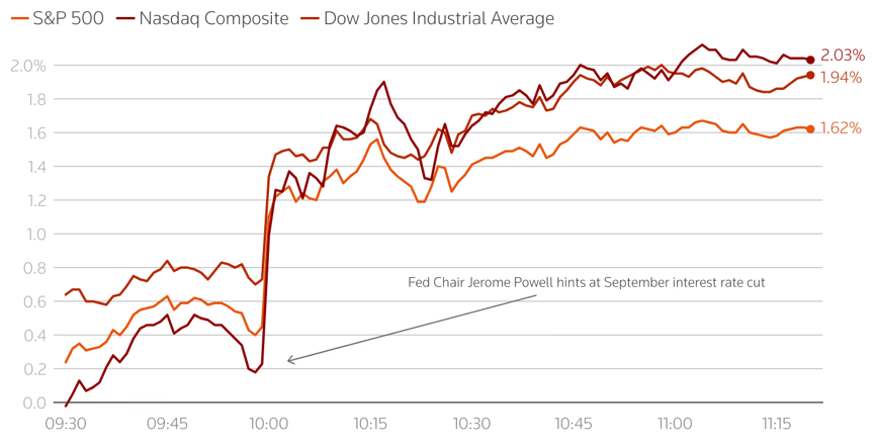

Reakcja rynków

A jak w piątek na wystąpienie szefa Fedu zareagowały rynki finansowe? Zdecydowanie pozytywnie. Na rynku długu obserwowaliśmy spadki rentowności (czyli wzrosty cen amerykańskich obligacji rządowych). Z kolei na akcjach pojawiła się chwilowa euforia i główne indeksy giełdowe za Oceanem zyskały na koniec sesji 1,5-2%.

Źródło: LSEG

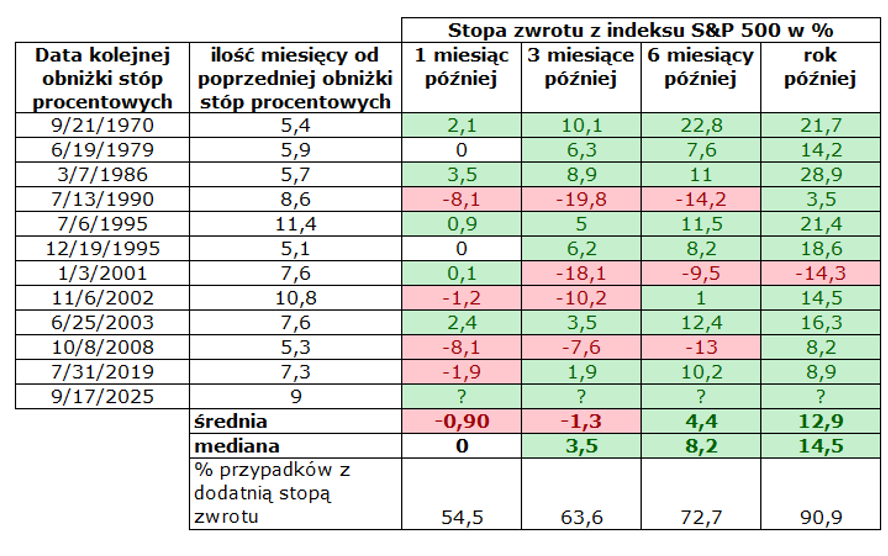

Zresztą historia pokazuje, że jeśli po dłuższej, trwającej od 5 do 12 miesięcy pauzie w cyklu obniżek stóp procentowych Fed powraca do luzowania polityki monetarnej, zwykle sprzyja to rynkowi akcji. W takich sytuacjach, roczne stopy zwrotu z indeksów akcyjnych zazwyczaj okazywały się pozytywne, co pokazuje poniższa tabela.

Źródło: Carson Investment Research.

Warto jednak pamiętać, że tego typu proste statystyki historyczne nie zawsze znajdują odzwierciedlenie w przyszłości i same w sobie nie stanowią wystarczającego narzędzia do podejmowania decyzji inwestycyjnych.