Szymon Zajkowski, CFA 29.01.2025

W ubiegłym tygodniu na czterdziestego siódmego prezydenta Stanów Zjednoczonych zaprzysiężony został Donald Trump. Oczywiście każdy, kto czyta ten tekst z pewnością ma już wyrobione zdanie na jego temat, gdyż doskonale zna go z przekazów medialnych, aktywności w mediach społecznościowych, czy po prostu z poprzedniej prezydentury w latach 2017-2021. W tym kontekście kluczowe jest jednak, by podejmując decyzje inwestycyjne oddzielić swoje preferencje polityczne (te negatywne, jak i pozytywne wobec D. Trumpa) od postrzegania perspektyw rynkowych.

Tym razem jest inaczej?

„This time is different”, czyli „tym razem jest inaczej” to dobrze znane i często bardzo niebezpieczne powiedzenie w branży finansowej. Za każdym razem, gdy powtarza się jakieś zjawisko w gospodarce, czy w polityce, wydaje nam się, że aktualna sytuacja znacznie różni się od podobnych, które miały miejsce w przeszłości. Uważamy, że tym razem rynki finansowe zachowają się w inny sposób, ponieważ… i tutaj pojawia się szereg argumentów, dlaczego aktualnie jest inaczej niż w przeszłości…

Prawda jest jednak taka, że choć argumenty te faktycznie wskazują na różnice do tego co było w przeszłości, to jednak najczęściej nie są to czynniki, które mają kluczowe znaczenia dla rynków finansowych. Jedynie wydają się takie, patrząc z obecnej perspektywy. W kontekście osoby Donalda Trumpa z pewnością wiele rzeczy jest innych niż w przeszłości i mogą one mieć kluczowe znaczenie dla sytuacji politycznej na świecie. To oczywiście budzi niepewność co do perspektyw rynku akcji za jego prezydentury. Należy jednak oddzielić emocje od swoich decyzji bowiem, historia wskazuje brak istotnej zależności między wynikiem giełdy a urzędującym prezydentem.

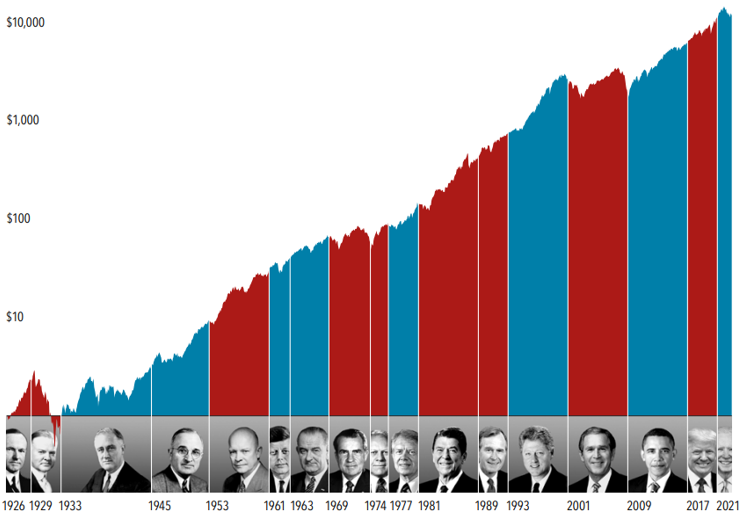

Stopa zwrotu z indeksu S&P500 w latach 1926-2022

Ujmując powyższy wykres w nieco inny sposób, jeszcze lepiej widać, że giełda „robi swoje” bez względu na to, kto jest prezydentem. Od 1929 roku, za kadencji zaledwie trzech prezydentów indeks S&P500 odnotował stratę i trudno jest obarczać za to winą administracje rządzące w tamtych czasach. Przeciętny średnioroczny wynik S&P500 w trakcie urzędowania danego prezydenta to 9,5%.

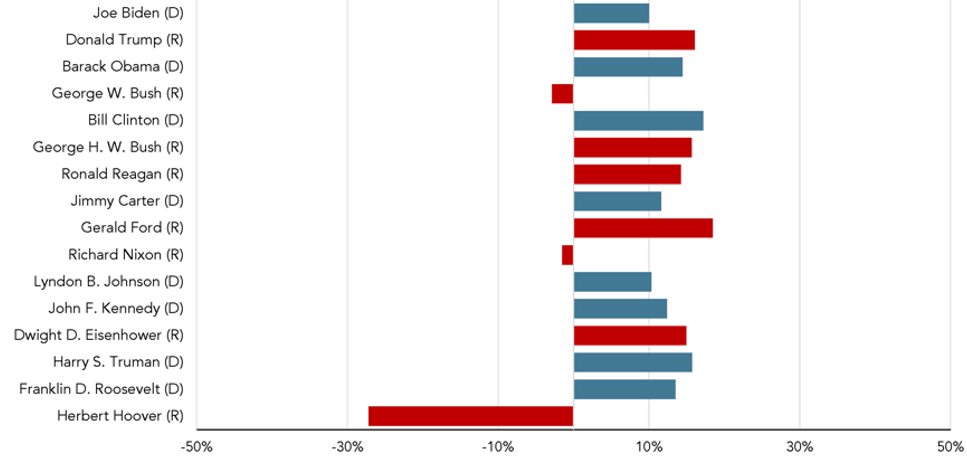

Średnioroczna stopa zwrotu z indeksu S&P500 w czasie kadencji poszczególnych Prezydentów USA (średni wynik to 9,5%)

Rzeczywisty wpływ to nastroje

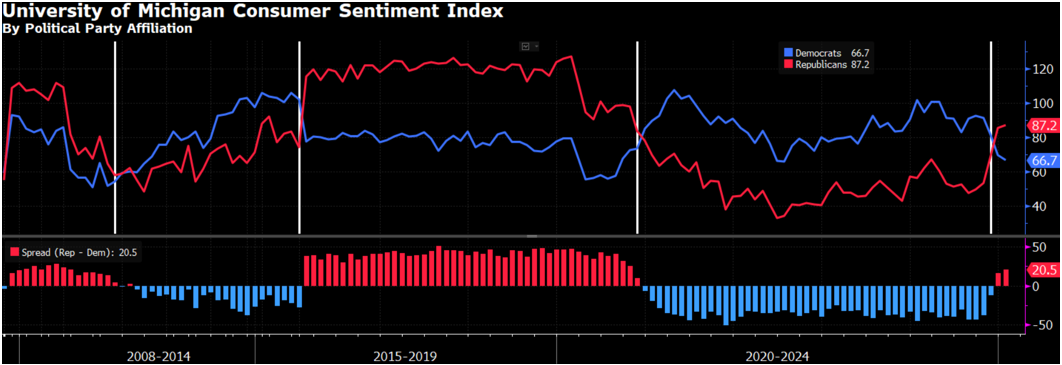

To jednak na co kluczowy wpływ ma urzędujący prezydent to nastroje i to, jak postrzegamy sytuację w gospodarce, o czym dobitnie świadczy jeden z najpilniej śledzonych indeksów nastrojów wśród amerykańskich gospodarstw domowych – Indeks Uniwersytetu Michigan (pionowymi liniami zaznaczono momenty wyborów prezydenckich w USA). Jak widać, postrzeganie kondycji gospodarki zależy od upodobań politycznych (im linia wyżej tym większy optymizm).

Indeks nastrojów gospodarstw domowych Uniwersytetu Michigan z podziałem na sympatie polityczne

To, co istotne w kontekście inwestowania, to to, że polityka wpływa również na postrzeganie perspektyw rynku akcji i ryzyka z nim związanego. W publikacji z 2012 roku (całość tutaj) udowodniono, że:

„ludzie stają się bardziej optymistyczni i postrzegają rynki jako mniej ryzykowne i bardziej niedowartościowane, gdy popierana przez nich partia jest u władzy. Te zmiany w postrzeganiu relacji zysku do ryzyka wpływają na decyzje inwestorów dotyczące ich portfeli inwestycyjnych. W szczególności, gdy klimat polityczny jest zgodny z ich tożsamością polityczną, inwestorzy zwiększają alokacje w aktywa ryzykowne i wykazują silniejszą preferencję dla akcji o wysokiej becie rynkowej, akcji o małej kapitalizacji i akcji typu value. Z tego względu inwestorzy poprawiają nominalne wyniki swojego portfela, gdy popierana przez nich partia jest u władzy, ale poprawa wyników skorygowanych o ryzyko jest niewielka”.

Bądź optymistą

Jak pisaliśmy m. in. tutaj i tutaj bycie rynkowym pesymistą po prostu się nie opłaca. Rynek akcji w długim okresie głównie rośnie, niezależnie od aktualnie rządzącej opcji politycznej. Co istotne zmiany polityczne nie powinny być powodem zmiany naszego podejścia do ryzyka w żadną ze stron. Portfel inwestycyjny i jego podział na różne klasy aktywów powinien być dostosowany do naszego horyzontu inwestycyjnego i profilu ryzyka w każdych warunkach, a przesunięcia między klasami aktywów, czy sektorami na tyle małe, by nie zagrozić realizacji naszego celu inwestycyjnego.