Dariusz Zalewski, CFA 10.10.2024

Eksperci od wyborów

Do końca roku we wszelkich komentarzach i analizach rynkowych będą z dużym prawdopodobieństwem przewijały się dwa tematy: podwyższona zmienność w związku z wyborami prezydenckimi w Stanach Zjednoczonych, a następnie… Rajd Świętego Mikołaja. Potem możemy kończyć rok oddając się lekturze fascynujących „Outlook-ów rynkowych”, w których główni stratedzy największych banków będą próbowali zgadnąć poziom wybranego indeksu na koniec 2025r. Chyba już lepiej czyta się o Rajdzie Świętego Mikołaja, bo abstrahując od sensowności idei obstawiania wzrostów w grudniu, ten przekaz ma przynajmniej wydźwięk optymistyczny. A o to dzisiaj dość trudno. Polityka to z kolei bardzo niewdzięczna dziedzina, a mieszanie polityki z inwestycjami nie może skończyć się dobrze. Polityka to też emocje, a im mniej emocji w inwestowaniu tym lepiej.

Za niecały miesiąc (wybory prezydenckie w USA odbędą się we wtorek 5 listopada) kurz pewnie już opadnie, „wszystko się wyjaśni” i wrócimy do normalności. Tak jakby inwestowanie na rynku akcji poza okresem wyborów prezydenckich było drogą usłaną rożami, a od 6 listopada niepewność i zmienność miałyby zniknąć.

W 2020r byliśmy specjalistami od pandemii. Każdy wiedział co to współczynnik R (wskaźnik reprodukcji wirusa) i jakie spółki będą beneficjentami rosnącej popularności pracy zdalnej. W lutym 2022r wielu analityków rynkowych stało się strategami wojennymi, którzy próbowali przewidzieć, kiedy skończy się wojna w Ukrainie i które sektory giełdowe na tym najbardziej zyskają. Niestety za chwilę wszyscy staniemy się (mniej lub bardziej) ekspertami od wyborów w Stanach Zjednoczonych. Będziemy śledzili jak zmieniają się sondaże w „swing states[1]” i próbowali narysować scenariusz zachowania amerykańskiej giełdy w zależności od tego czy wygra Kamala Harris czy Donald Trump. Ci sami zarządzający, ekonomiści i analitycy rynkowi, którzy byli ekspertami od pandemii i geopolityki będą ostrzegali teraz przed podwyższoną zmiennością na rynkach w związku z wyborami prezydenckimi. I oczywiście w ten sposób przeprowadzą innych za rękę przez trudny czas niepewności w październiku i listopadzie.

Pytania bez odpowiedzi

Duża część inwestorów i rynkowych obserwatorów w oczekiwaniu na wynik wyborów szuka (niestety dość naiwnie) odpowiedzi między innymi na pytania:

– jak zachowa się rynek akcji po wygranej Trumpa, a jak po wygranej Harris

– czy może przeczekać ten okres niepewności poza rynkiem sprzedając akcje i odkupując je po ogłoszeniu wyników wyborów

– kto wygra / kto ma większe szanse na wygraną

– które sektory będą zachowywały się najlepiej, a których warto unikać jeżeli wygra kandydat Demokratów bądź Republikanów

Po pierwsze, nie wiadomo, kto wygra wybory. Póki co sondaże i różnego rodzaju modele prognostyczne dają niewielką przewagę Kamali Harris. Jak mocno w rzeczywistości mogą różnić się faktyczne wyniki od sondażowych pokazują chociażby wybory z 2016 roku, kiedy to wygrana Donalda Trumpa była dla rynków sporym zaskoczeniem.

Po drugie, nawet gdyby ktoś kto na chwilę przeniósł się do przyszłości i wrócił przekazać nam tą cenną informację o wyniku wyborów, wiedza ta na niewiele by nam się zdała. Nie wiemy bowiem czy przyszły prezydent rzeczywiście wprowadzi w życie obietnice wyborcze i czy będzie to mógł zrobić, ze względu na to czy uzyska poparcie dla swoich pomysłów w Kongresie.

Po trzecie, gdyby wygrana jakiegoś kandydata była mocno prawdopodobna i wprowadzenie jakichś obietnic wyborczych było realne, to byłoby to już raczej w dużej mierze w cenach akcji i obligacji.

Wiara w to, że jedna osoba zmieni pozytywnie lub negatywnie obraz rynku akcji jest naprawdę zadziwiająca.

Co podpowiada historia?

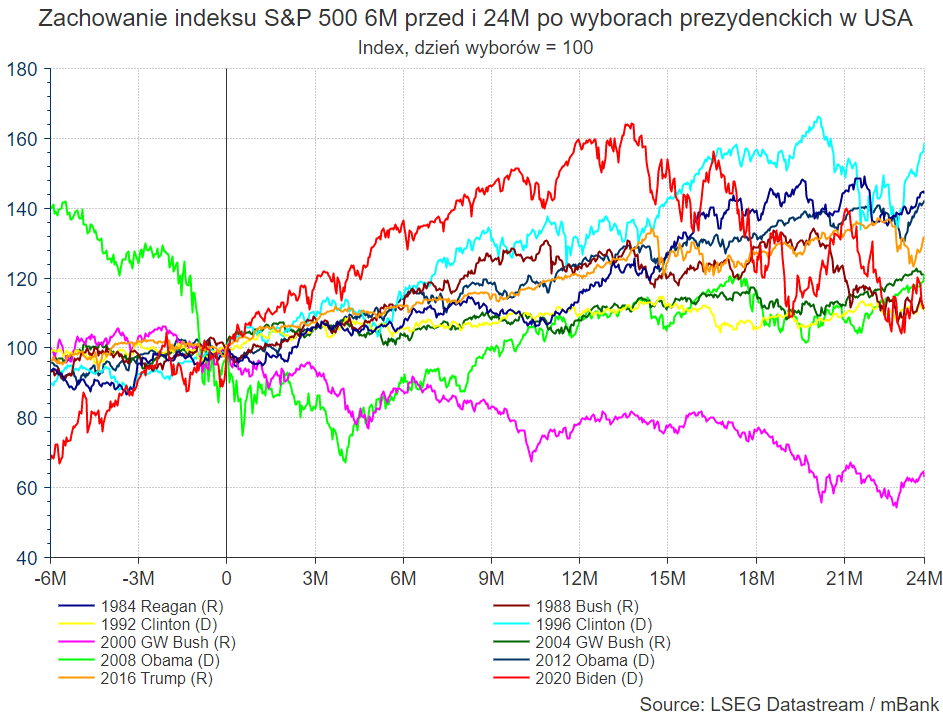

Amerykański rynek akcji w długim okresie rośnie i w większości przypadków moment wyborów prezydenckich jest tylko punktem w drodze na coraz wyższe poziomy giełdowych indeksów. Na powyższym wykresie wyróżniają się jednak dwie linie (prezydentura GW Busha od 2000r oraz Obamy od 2008r). W obu przypadkach zainwestowanie środków w dniu wyborów w indeks S&P 500 wiązałoby się z dotkliwymi stratami w perspektywie kilkunastu/kilku miesięcy. Tylko zastanówmy się – czy naprawdę jeżeli w 2000r wybory wygrałby Al Gore, a w 2008r John McCain to sytuacja na rynku akcji byłaby odmienna? Bessy z 2000r i 2008r miały swoje strukturalne przyczyny i bez względu na to kto zostałby wówczas prezydentem, raczej nie znalazłby recepty na zatrzymanie spadków na rynku akcji. Z kolei selekcja najlepszych sektorów i unikanie najgorszych w zależności od tego kto zostanie prezydentem to jeszcze wyższy poziom trudności (a może i abstrakcji).

Kupię akcje tylko gdy wygra „mój kandydat”

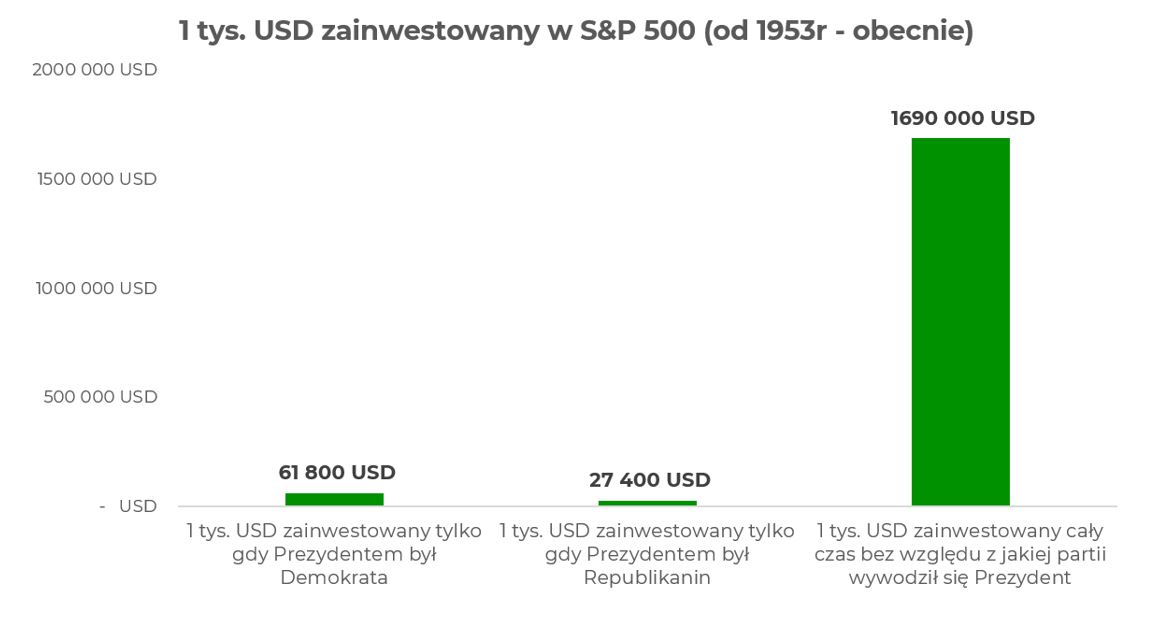

Jeszcze gorzej, jeżeli nasze preferencje wyborcze co do konkretnej partii chcemy przełożyć bardziej zdecydowanie na nasz portfel inwestycyjny np. inwestując na rynku akcji tylko gdy prezydentem jest „nasz kandydat”. Od 1951 r. indeks S&P 500 zyskiwał rocznie średnio 11,5% jeżeli w Białym Domu zasiadał Demokrata oraz 7,1% gdy prezydentem był Republikanin. Poniższy wykres (z kategorii „no nie, coś tu chyba źle zostało policzone”) zdecydowanie sugeruje, że w akcje powinniśmy inwestować bez względu na to z której partii wywodzi się prezydent.

Co ma znaczenie?

Czy wiedza o tym, że będzie większa zmienność sugeruje jakieś zmiany na portfelu? Wyjście z rynku i „czekanie aż się wyjaśni” nie jest sensowną opcją. Bez wątpienia jednak w kampanii wyborczej Kamali Harris i Donalda Trumpa wiele pomysłów może mieć istotne przełożenie na gospodarkę oraz amerykańską giełdę. Poniżej kilka o istotnym znaczeniu:

– polityka fiskalna i podatki – Donald Trump jest zwolennikiem przedłużenia wprowadzonej przez jego administrację w 2017 r. ustawy TCJA (Tax Cuts and Jobs Act), regulacje te wygasają w 2025r. Dodatkowo jest on zwolennikiem obniżki podatku CIT z 21% do 15% dla firm, których działalność skupiona jest na rynku amerykańskim. Kamala Harris z kolei planuje między innymi podwyżkę podatku CIT z 21 do 28% oraz podwyżki podatków dla 1% najlepiej zarabiających Amerykanów

– polityka handlowa – Trump proponuje nałożenie ceł na poziomie 60% na produkty importowane z Chin oraz 10% na import z innych krajów. Demokraci również są zwolennikami ceł (nałożone niedawno zostało 100% cło na samochody elektryczne importowane z Chin), w dużej mierze należy tu jednak oczekiwać utrzymania obecnej polityki

– polityka migracyjna – zarówno Harris, jak i Trump są zwolennikami zacieśniania polityki migracyjnej, jednak Trump opowiada się za istotnym ograniczeniem napływu imigrantów. To może mieć z kolei wpływ na podaż siły roboczej, presję na wzrost wynagrodzeń oraz pośrednio przełożyć się na inflację

– geopolityka – główne różnice dotyczą podejścia do wojny w Ukrainie, dalszego wspierania Ukrainy i roli USA w NATO

Kluczowe jednak będzie to, które z punktów programu wyborczego Harris lub Trumpa uda się wprowadzić w życie a to jest jednak sporą niewiadomą. Przyszły prezydent musi mieć bowiem również poparcie w Senacie. Samo w sobie analizowanie złożonych programów wyborczych i obserwowanie zmagań kandydatów na prezydenta bez wątpienia może być ciekawe. Jednak często wybory prezydenckie są okazją to stworzenia uproszczonych i błędnych narracji rynkowych. Im dalej będziemy trzymać politykę z dala od naszego portfela inwestycyjnego, tym lepiej na tym wyjdziemy w dłuższej perspektywie.

[1] Swing states to stany , w których wygrana Demokraty lub Republikanina nie jest z góry przesądzona a populacja wyborców jest istotnie podzielona. Obecnie są to: Arizona, Georgia, Michigan, Nevada, North Carolina, Pennsylvania i Wisconsin. Kandydaci koncentrują swoją kampanię wyborczą na tych regionach, gdyż uzyskanie przewagi na poziomie tych stanów może przełożyć się na całościową wygraną w wyścigu o urząd Prezydenta.