Bartłomiej Grelewicz 09.11.2023

„Trzeba było trzymać wszystko na lokacie! Na tych inwestycjach, nie dość że nie zarobiłem/łam, to jeszcze mam stratę!” Tę szalenie wnikliwą analizę sytuacji, usłyszeć można w banku za każdym razem, kiedy rynki finansowe notują gorszy okres. Przyjrzyjmy się więc bliżej, jakie plusy i minusy wiążą się z rezygnacją z inwestycji, na korzyść gotówki i czego można od tych dwóch skrajnych rozwiązań oczekiwać.

Na wstępie warto zaznaczyć, że w niniejszym artykule nie będziemy zajmować się rozważaniami nowicjusza, o tym czy warto przejść z depozytów do akcji lub obligacji. Dlaczego? Ponieważ prawda jest taka, że nie każdy powinien inwestować. Do tego potrzebne jest choćby minimum wiedzy i doświadczenia, bez którego nawet na rosnącym rynku da się ponieść stratę. Zamiast tego przyjmiemy więc perspektywę osoby, która ma już za sobą pierwsze kroki w inwestowaniu i zastanawia się nad likwidacją portfela, a następnie przejściem na depozyty.

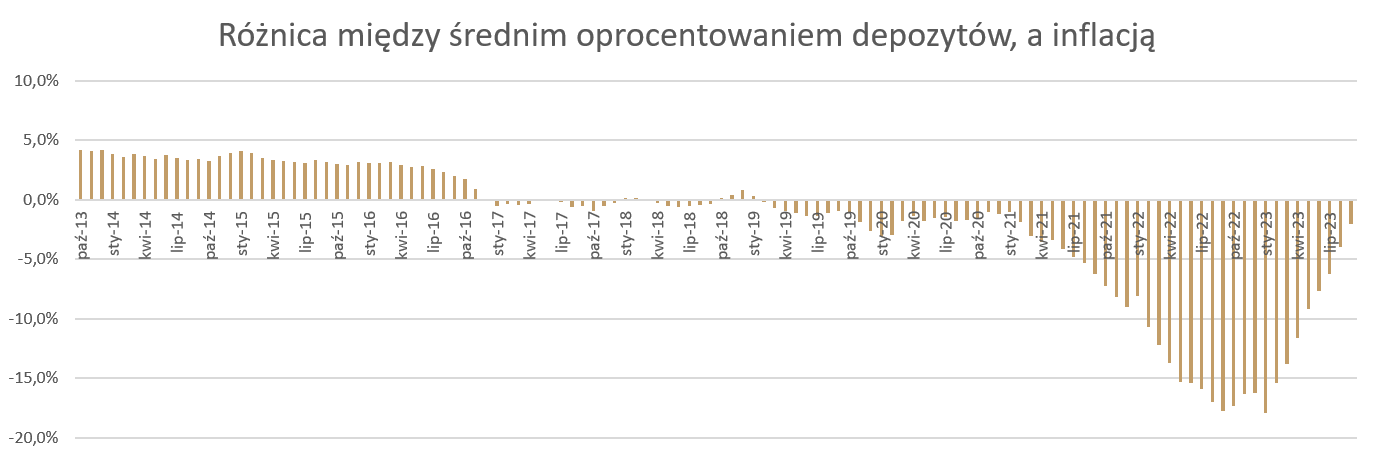

Niewątpliwą zaletą lokat jest ich bezpieczeństwo. Pomijając ryzyko bankructwa banku (w przypadku sum powyżej limitu Bankowego Funduszu Gwarancyjnego), osiągnięcie nominalnego zysku jest pewne. Co natomiast z realną ochroną wartości pieniądza w czasie? Na wykresie poniżej prezentujemy jak kształtowała się różnica, między przeciętnym oprocentowaniem depozytów do 2 lat, oferowanym przez banki w Polsce, a inflacją CPI za kolejny rok.

Źródło: mBank, średnie oprocentowanie depozytów do 2 lat publikowane przez NBP, przesunięte rok wstecz, w stosunku do inflacji CPI publikowanej przez GUS

Jak widać, już od prawie 7 lat mamy do czynienia z sytuacją, w której lokaty albo z trudem pokrywają inflację, albo zdecydowanie nie dotrzymują jej kroku. Dane miesięczne wskazują, że w ciągu ostatniej dekady, po uwzględnieniu spadku siły nabywczej pieniądza, depozyty przynosiły oszczędzającym realną stratę przez 62% czasu. Jak dużą stratę? Gdyby pierwszą lokatę otworzyć w październiku 2013 r. i odnawiać je przez 10 lat, łączna realna strata, wyniosłaby 16%. W najgorszych miesiącach, utrata realnej wartości kapitału sięgała aż 18% w skali roku. Co ważne, powyższe obliczenia nie biorą pod uwagę podatku od zysków z lokat. Po jego uwzględnieniu, dane wyglądałyby jeszcze gorzej.

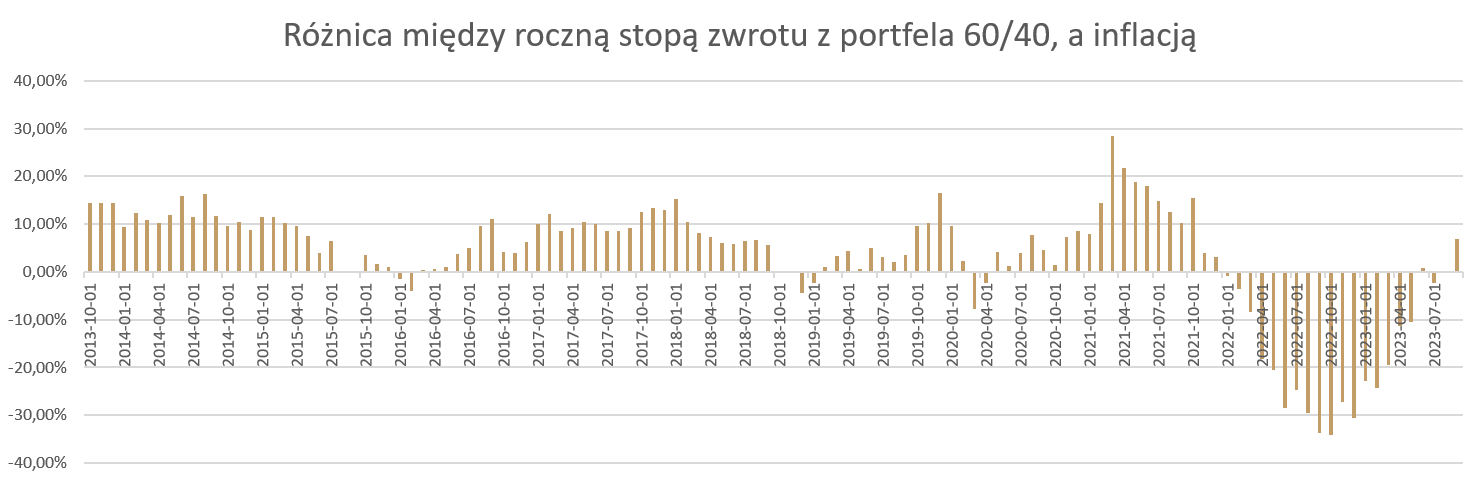

To, że akcje i obligacje zazwyczaj przynoszą w długim terminie wyższe stopy zwrotu od lokat, nie będzie dla nikogo zaskoczeniem. Jest to w końcu premia, którą inwestorzy otrzymują za ryzyko, które czasem potrafi być naprawdę wysokie. Jeśli dla tej samej minionej dekady, sprawdzimy jak radził sobie zdywersyfikowany portfel (składający się w z 60% z globalnych akcji i 40% obligacji), okaże się, że w najgorszych momentach realnie tracił aż 34% (tutaj również uwzględniamy inflację). Momentami posiadanie inwestycji zamiast depozytu, wiązało się więc z dwa razy bardziej dotkliwą utratą siły nabywczej kapitału.

Źródło: mBank, Bloomberg, GUS. Prezentowany portfel 60/40 składa się w 60% z akcji (36% USA, 18% Europy, 6% rynków wschodzących) oraz 40% obligacji (16% skarbowe globalne, 16% skarbowe polskie, 8% korporacyjne globalne).

Po dekadzie walki z inflacją, nasz hipotetyczny inwestor z przeszłości, kończy bitwę z tarczą, a nie jak w przypadku lokat – na tarczy. Portfel inwestycyjny przyniósł mu 32% realnego zysku. Co jednak bardziej zaskakujące, okazuje się że tylko przez 23% czasu, zyski z inwestycji nie były w stanie pokryć inflacji. W ponad ¾ przypadków, klasyczny portfel 60/40 z nawiązką nadrabiał utratę siły nabywczej.

Jakie z tego wnioski? Oprócz oczywistej konkluzji pt. „inwestycje w długim terminie zarabiają więcej od lokat, ale wiążą się z ryzykiem”, nasuwa się także drugie spostrzeżenie. Jeżeli celem inwestora jest ochrona przed inflacją, to wybór lokaty statystycznie nie kończył się sukcesem (wspomniane 62% przypadków realnej straty w ciągu minionej dekady, jeśli przyjąć roczny horyzont). Prosty portfel inwestycyjny dawał natomiast znacznie większą szansę na pobicie inflacji (77% przypadków z realnym zyskiem). Co bardzo istotne – istnieją okresy, kiedy wszystkie podstawowe rozwiązania finansowe (lokaty, akcje, obligacje) są daleko w tyle za inflacją. W takich momentach, zamiana przysłowiowego gołębia na dachu, na wróbla w garści, niewiele pomoże, a może odbić się czkawką w dłuższym terminie.