Szymon Zajkowski, CFA 22.06.2023

Zachowanie rynków finansowych z ostatnich miesięcy z jednej strony daje nam kolejny przykład na to jak bardzo w krótkim terminie są one nieprzewidywalne, a z drugiej lekcję, jak ważne w inwestowaniu jest nieuleganie emocjom oraz długoterminowe podejście. Tzw. timing, czyli szukanie optymalnych momentów wejścia na rynek i wyjścia z niego w dłuższym terminie nikomu nie wychodzi. A praktyka pokazuje, że najlepsze stopy zwrotu osiąga się poprzez konsekwentne utrzymywanie dobrze zdywersyfikowanego portfela.

Przewidywalność rośnie wraz z horyzontem

Wielokrotnie pisaliśmy o tym, że im bardziej wydłużamy horyzont tym łatwiej jest prognozować (wzrostowy) kierunek rynku akcji (statystyki dla S&P500 pokazywaliśmy np. tutaj i tutaj, a dla MSCI ACWI tutaj). Z tej perspektywy w kontekście ostatnich miesięcy, to co można określić nieprzewidywalnym to w zasadzie moment odbicia (dołki rynki akcji ustanowiły w październiku ubiegłego roku – choć oczywiście nie wiemy, czy ostatecznie nie zostaną one pogłębione) i prawdopodobnie skala, ponad 20- procentowych wzrostów, które później nastąpiły (napędzanych nieprzewidzianym chyba przez nikogo „hypem” związanym z AI, więcej tutaj). O sile zaskoczenia świadczy również fakt, że indeks S&P500 w ostatnich dniach przebił najwyższą rynkową prognozę (wśród największych banków na świecie) na cały 2023 (więcej tutaj). Na marginesie banki te zakładały bardzo trudną pierwszą połowę roku, a następnie odbicie dopiero w drugiej.

Cierpliwość popłaca

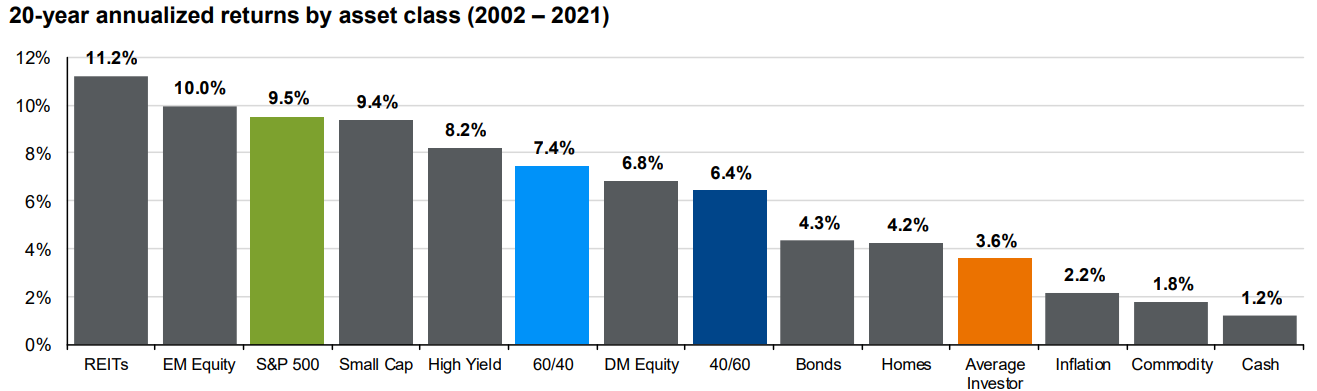

Momentu zakończenia spadków oraz siły i przyczyn odbicia nie jesteśmy w stanie przewidzieć, jednak bazując na historii rozsądnym jest oczekiwać, że rynek prędzej czy później powróci do wzrostów. Gdy patrzymy na historyczne wykresy wydaje się to oczywiste, jednak gdy przychodzi głębsza korekta tracimy głowę, myślimy o „wyjściu z inwestycji”, lub mamy pokusę „robienia czegoś” żeby ratować wynik. To drugie najczęściej prowadzi do nadmiernej liczby ruchów i ostatecznie nietrafionych decyzji, a co za tym idzie pogorszenia stopy zwrotu. Dobrze obrazuje to badanie banku JP Morgan (poniżej). Prosta strategia długoterminowego trzymania poszczególnych klas aktywów wygenerowała o wiele lepsze wyniki niż próbujący pobić rynek tzw. przeciętny inwestor.

Zannualizowane stopy zwrotu z poszczególnych klas aktywów

Źródło: JP Morgan Asset Management, wrzesień 2022

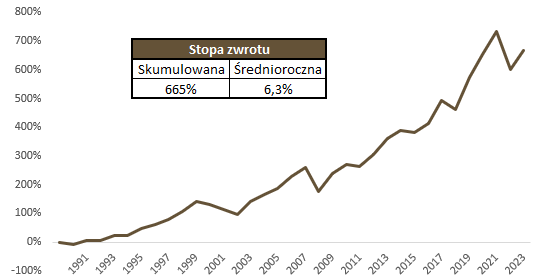

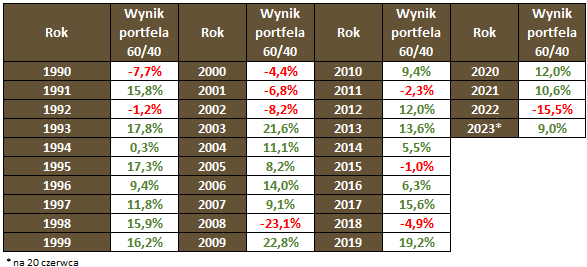

Poniżej przedstawiamy również historyczne zachowanie portfela 60/40 (na rocznych stopach zwrotu) złożonego z globalnych akcji – Indeks MSCI All Country World oraz obligacji – Indeks Bloomberg Global Aggregate (w badaniu JP Morgan portfel złożony był wyłącznie z amerykańskiego rynku akcji i obligacji).

Stopa zwrotu z globalnego portfela 60/40

Źródło: Bloomberg, mBank

Stopy zwrotu z globalnego portfela 60/40 w poszczególnych latach

Źródło: Bloomberg, mBank

Przez ostatnie 33 lata taki portfel w 23 przypadkach osiągał dodatnie roczne stopy zwrotu, generując skumulowany wynik w wysokości 665%, czyli średniorocznie ok. 6,3%. Pomijając specyficzne dla naszego kraju lata 90-te średnioroczna inflacja w Polsce od 2001 roku wyniosła 2,9%. Tym samym prosta strategia utrzymywania dobrze zdywersyfikowanego, globalnego portfela z rocznym rebalancingiem (przywracaniem ustalonych proporcji) pozwalała pomnażać kapitał w tempie ponad dwukrotnie szybszym niż inflacja.

Inwestuj, nie spekuluj

Oczywiście „wyniki historyczne nie stanowią gwarancji ani obietnicy osiągnięcia podobnych wyników w przyszłości”. Jednak zakładając, że świat się zaraz nie skończy, spółki na całym świecie dalej będą starały się maksymalizować swoje zyski, a emitenci obligacji (przynajmniej ci wiarygodni) będą spłacać swoje zobowiązania, to ze sporym prawdopodobieństwem możemy oczekiwać dodatnich stóp zwrotu z rynków finansowych. W tym kontekście pamiętać należy o tym, że rynek finansowy lepiej sprawdza się jako miejsce do inwestowania, czyli długoterminowego pomnażania kapitału niż spekulowania i szukania krótkoterminowego zysku.