Bartosz Pawłowski, CFA

Wczoraj Rezerwa Federalna postanowiła kopnąć w gniazdo szerszeni. Oczywiście sama decyzja była zgodna z oczekiwaniami, czyli podwyższono stopę o 75pb (do 3,00-3,25%), ale komentarze nie pozostawiają wątpliwości, że Fed trzyma się kursu wytyczonego kilka tygodni temu w Jackson Hole. Inflacja jest wrogiem publicznym numer 1 i nawet recesja tego nie zmieni. Co prawda Jerome Powell wczoraj starał się być ostrożny z prognozowaniem recesji, ale mówienie o dłuższym okresie wzrostu „poniżej potencjału” zdaje się być właśnie kodem dla okresu spadków PKB. Zresztą sam szef Rezerwy Federalnej spoglądając na prognozy, które mówią, że w przyszłym roku gospodarka wzrośnie o 0,5-1,5% a inflacja spadnie w okolice 3%, powiedział, że byłoby bardzo fajnie, gdyby one się sprawdziły. Jeśli chodzi o wzrost to sam raczej w to nie wierzy…

Inne komentarze na konferencji mówiły wyraźnie, że nie ma bezbolesnej drogi do pozbycia się inflacji, a rynek nieruchomości po prostu musi przejść korektę. To drugie, przy oprocentowaniu kredytów hipotecznych na poziomie 6,5% (rozpoczynaliśmy rok połowę niżej), uda się pewnie osiągnąć szybciej niż później.

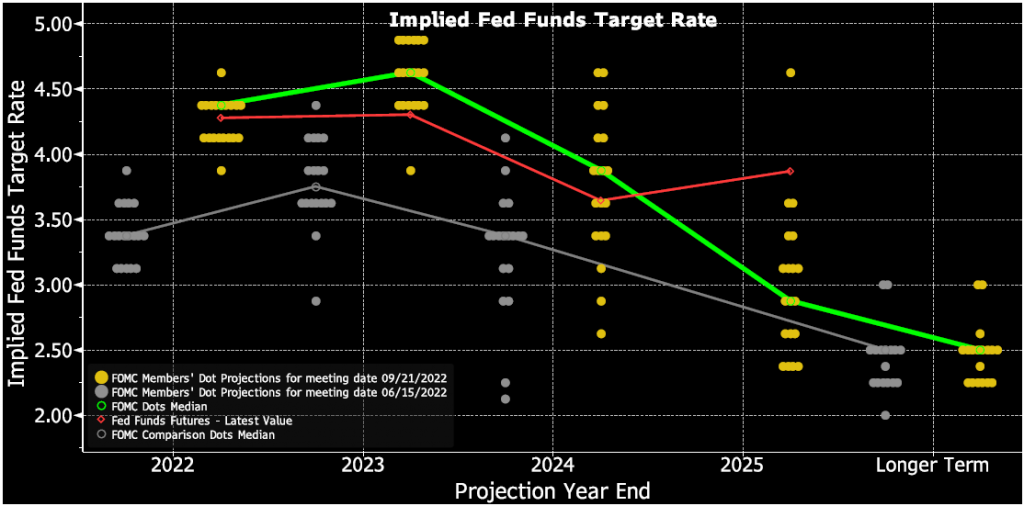

Wczorajsze posiedzenie było również okazją do podzielenia się tzw. kropkami, czyli prognozami poszczególnych członków Komitetu Otwartego Rynku odnośnie stóp procentowych. Bloomberg dość ładnie pokazuje to na wykresie, który przedrukowujemy poniżej:

Na wykresie trochę się dzieje, więc po kolei:

- Żółte kropki to opinia poszczególnych członków, gdzie będzie stopa procentowa na koniec każdego roku według najnowszych prognoz. Zielona linia to mediana, czyli wypadkowa tych prognoz.

- Szare kropki to opinie tych samych osób z czerwca (szara linia to znowu wypadkowa).

- Czerwona linia to ścieżka jaką wyceniają aktualnie kontrakty na stopę procentową, czyli rynek.

Jak widać, członkowie Fed podwyższyli oczekiwaną ścieżkę o jakieś 100pb z 3,75 do niemal 4,75%. Naturalnie, od czerwca wiele się wydarzyło i rynek zdążył już się z tym pogodzić (czerwona linia jest dość blisko zielonej), ale jednak potwierdzenie zadziałało na wyobraźnię inwestorów.

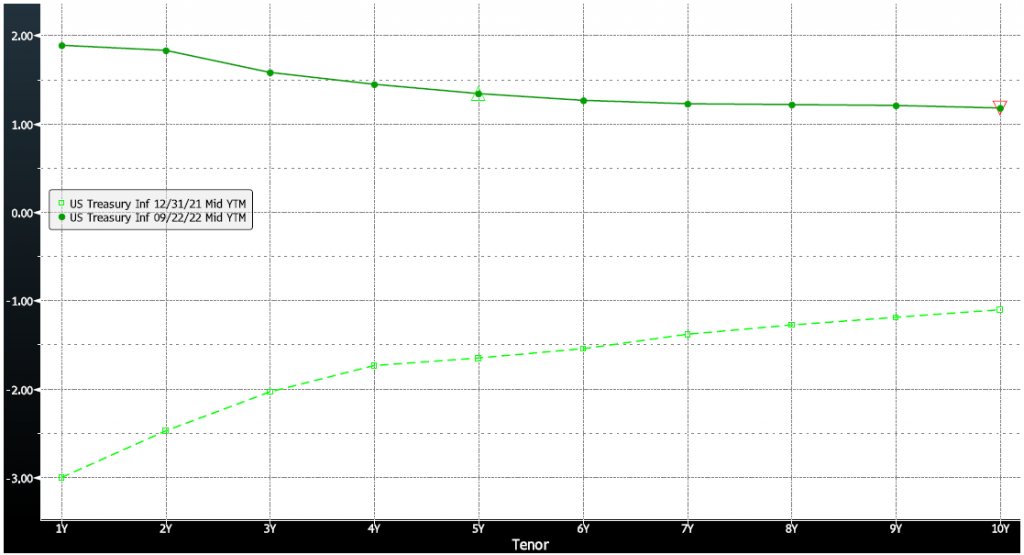

W którymś momencie Jerome Powell powiedział, że Fed chciałby osiągnąć dodatnie realne stopy procentowe na całej krzywej dochodowości. Innymi słowy, aby inflacja była poniżej stopy Fed. Można na to spojrzeć w dwójnasób. Można wziąć bieżącą inflację, która pewnie pod koniec roku spadnie w okolice 4% (pisaliśmy o tym w ostatnich Oczekiwanych Kierunkach Inwestycyjnych). Wtedy pewnie potrzebujemy jeszcze 2-3 większych podwyżek stóp procentowych i koniec. Ale można też spojrzeć co wycenia rynek obligacji inflacyjnych, który z założenia powinien uwzględniać najlepszą wiedzę inwestorów o tym, co może wydarzyć się w przyszłości. A tutaj realne stopy już osiągnęły cel Powella. Pokazujemy to na wykresie poniżej, porównując z poziomem z początku roku:

Rynek zakłada, że realne stopy procentowe będą wynosić plus 1-2% rocznie (w zależności od terminu). Na początku roku cała krzywa była poniżej -1%. Ten gigantyczny ruch pokazuje skalę dotychczasowego zacieśniania polityki pieniężnej przez Fed i daje powody, żeby sądzić, że być może rzeczywiście cykl podwyżek zbliża się ku końcowi. Nawet mimo bardzo agresywnie brzmiących komentarzy na konferencji.

Reakcja rynku na to wszystko na razie jest dość negatywna – oto najważniejszy bank centralny świata de facto zapowiada, że nie boi się recesji, a wręcz by mu się ona przydała. Dolar się umocnił, rynki wschodzące tracą itd. itd.

Na koniec jednak chcemy zwrócić uwagę na jedną ciekawą rzecz z pierwszego wykresu (kropki). Spójrzmy najbardziej na prawo, gdzie mamy kropki „longer term”, czyli w nieokreślonym, długim horyzoncie. Mimo bardzo wysokiej obecnej inflacji, te oczekiwania członków Fed się nie zmieniły i są na poziomie 2,5%. Co to oznacza? Ano to, że stopy teraz szybko rosną, ale pewnie w niezbyt długiej perspektywie zaczną spadać. I to rzeczywiście wycenia krzywa dochodowości. Rentowność 10-letnich obligacji amerykańskich jest już o ponad 0,5 pkt. procentowego niższa od 2-letnich. Tak głębokiego odwrócenia (inwersji) nie było nawet w 2008 r. (poprzednie porównywalne to rok 2000 oraz 1989). Uważamy, że jest to bardzo istotne ponieważ w dalszym ciągu utrzymuje się paradygmat, że jednak jesteśmy w reżimie stóp procentowych, które w recesji spadają do zera, a w okresie podwyższonej inflacji rosną w okolice 4-5%. Z punktu widzenia wycen innych klas aktywów są to ciągle historyczne poziomy, które oznaczają, że porównania do głębokich spadków rynków akcji w poprzednich recesjach mogą okazać się zbyt pesymistyczne. A z punktu widzenia zdywersyfikowanego portfela, część obligacyjna ma wreszcie szansę obniżać zmienność w przypadku, gdyby światowa gospodarka jeszcze bardziej zwolniła.